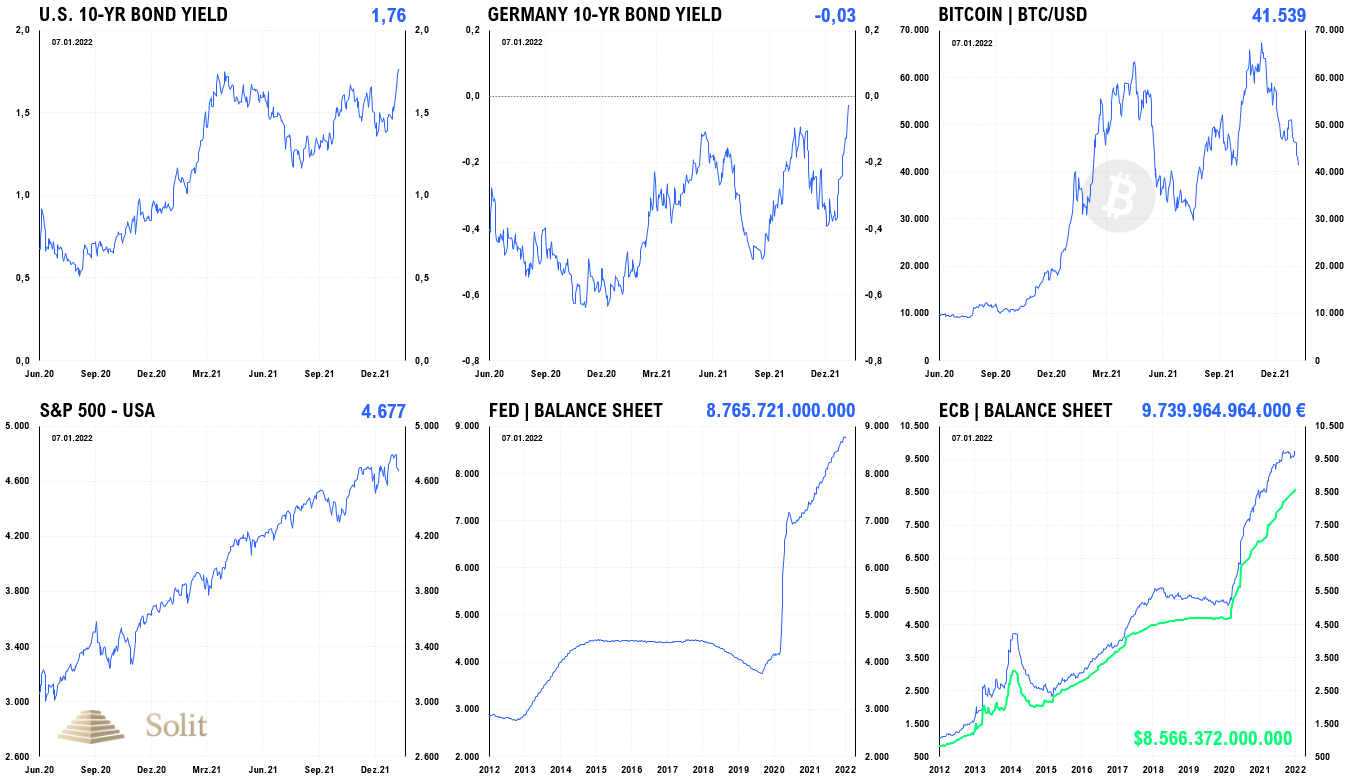

Der Goldpreis startete in der ersten Handelswoche des Jahres mit einem Minus von 32 US-Dollar (-1,75 %), nachdem am Mittwoch die Veröffentlichung des Protokolls der letzten US-Notenbanksitzung eine noch straffere Geldpolitik in Aussicht stellte. Noch vor wenigen Monaten sprachen die Notenbanker nur von einem vorübergehenden Anstieg der Konsumentenpreise, wogegen sie mittlerweile offen von anhaltend hohen Teuerungsraten sprechen. Deshalb will man nun nicht nur das Anleihen-Kaufprogramm beenden und dreimal die Zinsen anheben in 2022, sondern man sprach erstmals von einer Reduktion der Bilanzsumme nach der ersten Zinsanhebung.

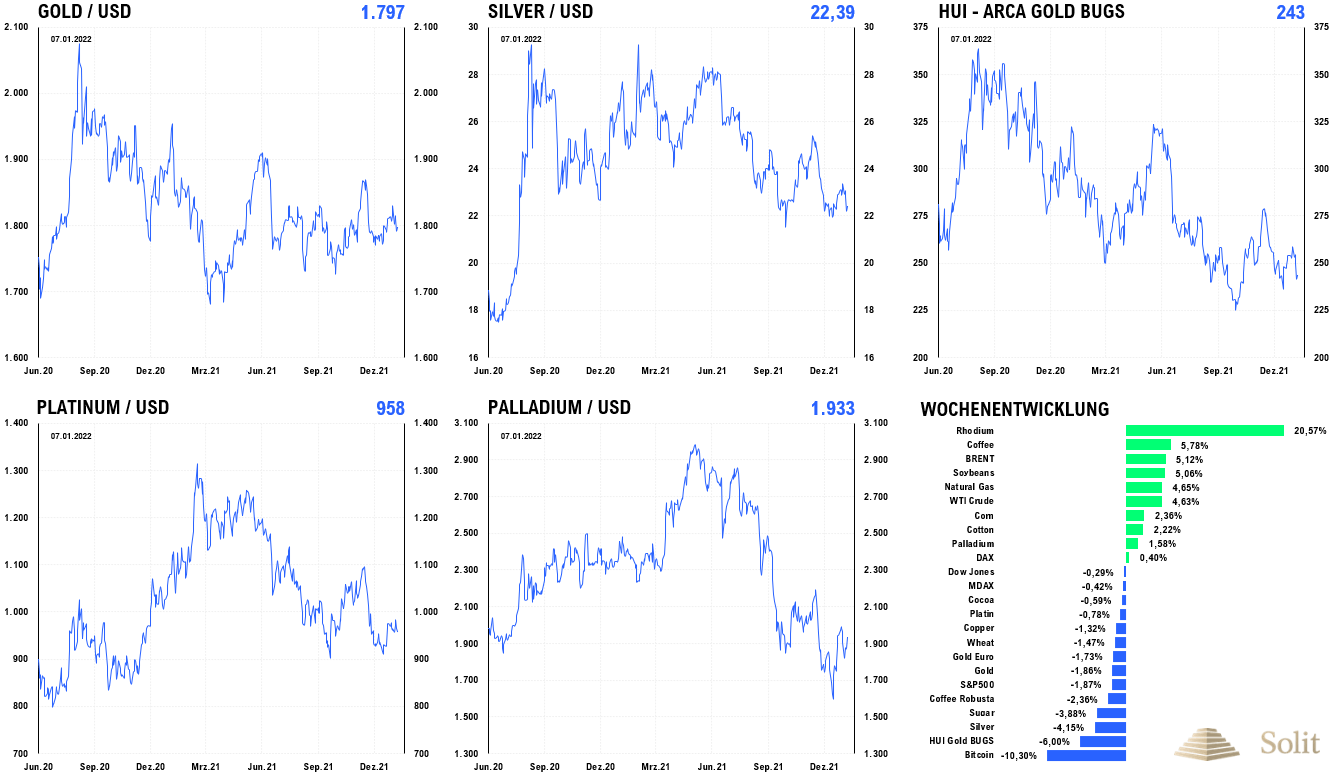

Die extrem lange Korrektur der Edelmetalle und Minen der letzten anderthalb Jahre wird bald ihr Ende finden

Quantitative Tightening – das Gegenteil von Quantitative Easing – wurde im Protokoll zehnmal erwähnt, was die Märkte verschreckte und der Jahresendrallye am Aktienmarkt ein vorläufiges Ende bescherte. Gerade die Aktienmärkte, die lediglich von Inflation und falscher Hoffnung auf eine Fortsetzung des Konjunkturaufschwungs getrieben wurden, sind sehr anfällig für ein abruptes Ende der Geldversorgung und insbesondere auf eine Reduktion der Liquidität, was die Angst vor einem Crash am Aktienmarkt schürt.

Die Masse der Investoren reagiert lediglich auf kurzfristige Veränderungen und sind nicht in der Lage, die langfristigen Auswirkungen für die Zukunft abzuschätzen. Die Märkte glauben nun, die Fed hätte das Problem der steigenden Preise erkannt und würde dies mit einer restriktiven Geldpolitik bekämpfen, womit die Inflationssorgen vom Tisch gewischt wären. Selbst dann, wenn der Leitzins auf 1,75 % bis Ende 2023 angehoben werden kann, ohne dass dabei bereits der staatliche Dollar und mit ihm die Wirtschaft zusammenbricht, wäre dies angesichts einer Teuerung von 6,8 % nicht restriktiv, sondern unverändert ultralocker. Ohne die staatlichen Eingriffe würde der Markt die kurzfristigen Zinsen bei wohl mindestens 11 % sehen wollen, wogegen alles darunter einen planwirtschaftlichen Eingriff darstellt.

Es ist klar, dass die Fed blufft und in Eile zu sein scheint, ein deflationäres Umfeld an die Wand zu malen und womöglich Assetpreise zu drücken. Die Fed ist nach einer Dekade historisch einmalig niedriger Zinsen, die eine künstliche konjunkturelle Scheinblüte erzeugten, bei 0 % und nicht mehr in der Lage, den Tag der Abrechnung noch einmal in die Zukunft zu verschieben.

Wer kauft all die neuen Schulden der US-Regierung zu diesen realen Negativzinsen, wenn die Fed aufhört Geld zu drucken und als Käufer der letzten Instanz ausfällt? Die anderen Notenbanken, die weiterhin Geld drucken, können kurzfristig diese Nachfrage ersetzen, womit man zumindest etwas Zeit schinden kann, doch ist auch diese Hilfe nur temporär. Letztlich wird die Fed bald ihre Karten auf den Tisch legen müssen, denn es gibt nur zwei mögliche Optionen, die jedoch das gleiche Ergebnis nach sich ziehen werden. Entweder setzt man die „restriktive“ Geldpolitik mit Zinsanhebungen fort, was letztlich eine Zinswende nach sich zieht, auf die eine Rezession folgt oder man druckt weiter Geld, worauf die Zinsen inflationsinduziert ebenso ansteigen müssen und eine Rezession mit sich bringen wird. In jedem Fall wird die Fed auf die nächste Rezession wieder mit dem Drucken von Geld antworten und die Situation nur noch verschlimmern.

Die Zinsen steigen bereits, da die Fed ihre Anleihenkäufe einstellen will. Die fehlende Liquidität könnte auf alle Assetklassen kurzfristig deflationär wirken

Planwirtschaftliche Eingriffe in den Markt erzeugen Verzerrungen und Fehlallokationen, auf die der Staat mit erneuten planwirtschaftlichen Eingriffen reagiert. Mit jeder Verschlimmbesserung wächst die Bürokratie an, während Wirtschaft und Wohlstand abgewürgt und an den Rand des Kollapses gebracht werden, an dem sich die USA und Europa nun befinden.

Selbst die Masse der Ökonomen hat keinen blassen Schimmer wodurch Rezessionen entstehen, geschweige denn von der Ursache der Konjunkturzyklen. Nur die wenigen Vertreter und Anhänger der Österreichischen Schule verstehen die Mechanik hinter diesen, vermeintlich dem Kapitalismus innewohnenden, Zyklen. Sie werden durch das künstliche zyklische Absenken und Anheben der Zinsen, induziert durch eine Expansion der Geldmenge, auf die eine Kontraktion folgt, verursacht. Das staatliche Privileg der Giralgeldschöpfung ist der Ursprung, und das staatliche Geldmonopol mit seinen Notenbanken vergrößert und verschlimmert diese Zyklen zusätzlich. Die QE-Programme bzw. das offene Drucken von Geld aus dem Nichts stellen das Ende dieser staatlichen Eingriffe in den freien Markt dar, auf die nur der Zusammenbruch des untragbaren Umverteilungsmechanismus folgen kann, was letztlich Armut und Leid mit sich bringen wird.

Die Fed spielt auf Zeit und es gelingt ihr aktuell, die Märkte zu täuschen. Man glaubt der US-Notenbank in ihrem Bestreben, die Inflation zu bekämpfen und gleichzeitig den Aufschwung nicht abzuwürgen. Bis man realisiert, dass der Kaiser nackt ist, können noch einige Monate ins Land gehen, weshalb es bis dahin nicht nur die Aktien- und Anleihenmärkte schwer haben werden, sondern womöglich kurzfristig auch noch einmal die Edelmetalle und die Minenaktien.

Sobald sich jedoch offen zeigt, dass die Wirtschaft schwach ist und die Notenbanken von ihrem zaghaften Versuch, die Geldpolitik zu normalisieren abweicht, werden die Märkte das Inflationssignal erkennen und in den Goldmarkt sowie die Minenaktien flüchten, da man frühzeitig neue QE-Programme einzupreisen versucht. Die Fed wird die Schuld nicht auf sich nehmen und es brauen sich bereits einige neue Krisen in der Welt zusammen, die als Sündenbock für die Fortsetzung der ultralockeren Geldpolitik dienen könnten. Der Zusammenbruch Kasachstans bzw. ein potenzieller Konflikt mit der Ukraine ist einer der möglichen Sündenböcke, die man den Menschen als Ursache für weiter steigende Energie- und Lebensmittelpreise verkaufen könnte.

Gerade jetzt, nach der anderthalbjährigen Streckfolter am Edelmetall- und Minenmarkt, darf man angesichts der historisch einmalig bullischen Situation nicht das Handtuch werfen. Es ist charakteristisch, dass immer dann, wenn das Interesse am Goldmarkt völlig verflogen ist und die Fondsmanager ihre Minenaktien verkaufen, das Ende der Korrektur erreicht wurde. Wir stehen kurz vor diesem Punkt, der womöglich mit einem letzten Rausschütteln zittriger Hände da sein wird. Auf diesen möglichen finalen Abverkauf dürfte wie immer das Smart Money die Hände aufhalten und die Edelmetallpreise sowie die Minenaktien nach oben schnellen und letztlich zu höheren Preisen wieder all jene kaufen, die erst kürzlich zum Tief entnervt verkauft hatten.

Bis Ende des Jahrzehnts wird eine Krise auf die nächste folgen, bis die Fehlallokationen bereinigt und das internationale Finanzsystem wieder auf stabile Füße gestellt wurde. Bis dahin wird es sehr viel Potenzial für enorme Preisanstiege bei den Edelmetallen und den Minenaktien geben. Verpassen Sie die Kaufchance in den nächsten Wochen und Monaten nicht, denn die Hausse am Goldmarkt wird sich fortsetzen!