Terminmarkt: Die stärkste Manipulation binnen einer Woche

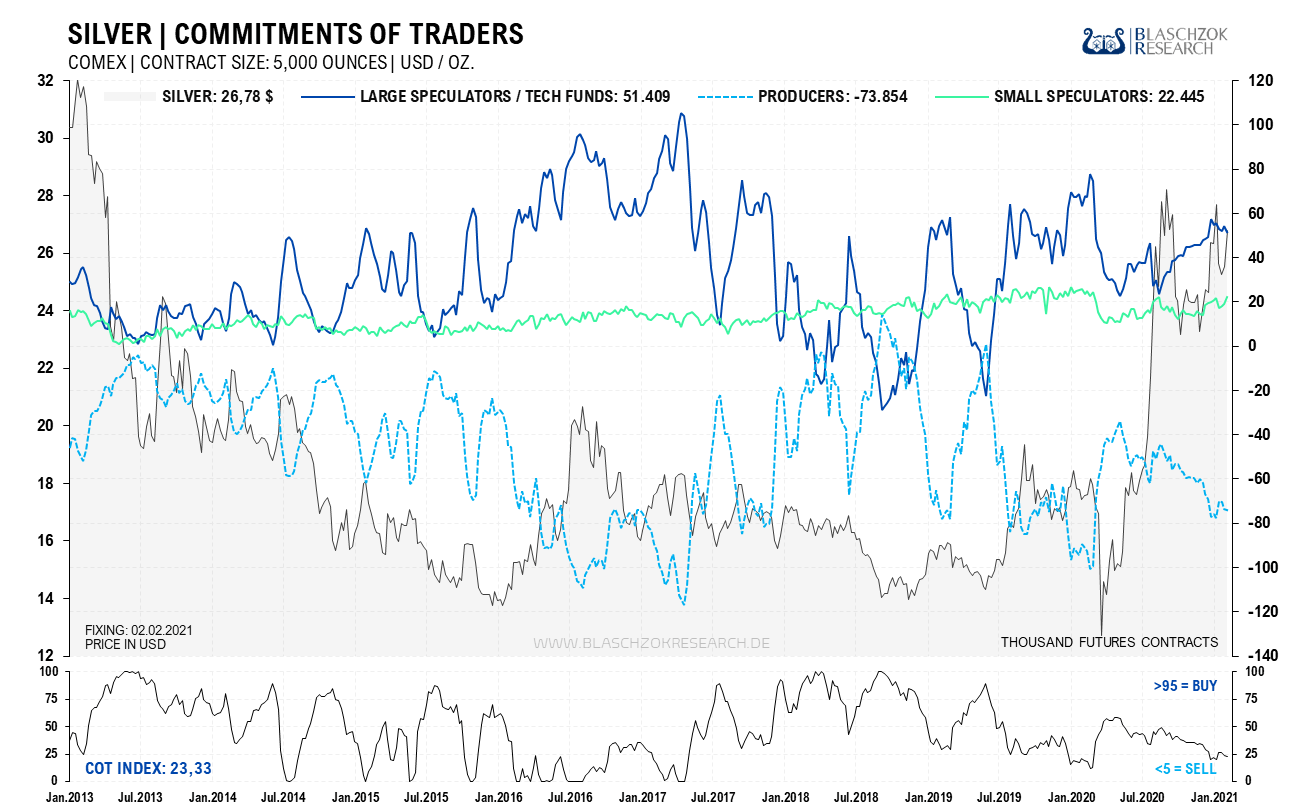

Der Preis stieg zum Stichtag Dienstag um 1,26 US-Dollar und die Positionierung blieb unverändert. Dies zeigt Stärke und wir wissen auch, dass diese durch die gigantischen Zuflüsse in den Silber-ETF “SLV” entstand, die den Markt leergefegt haben.

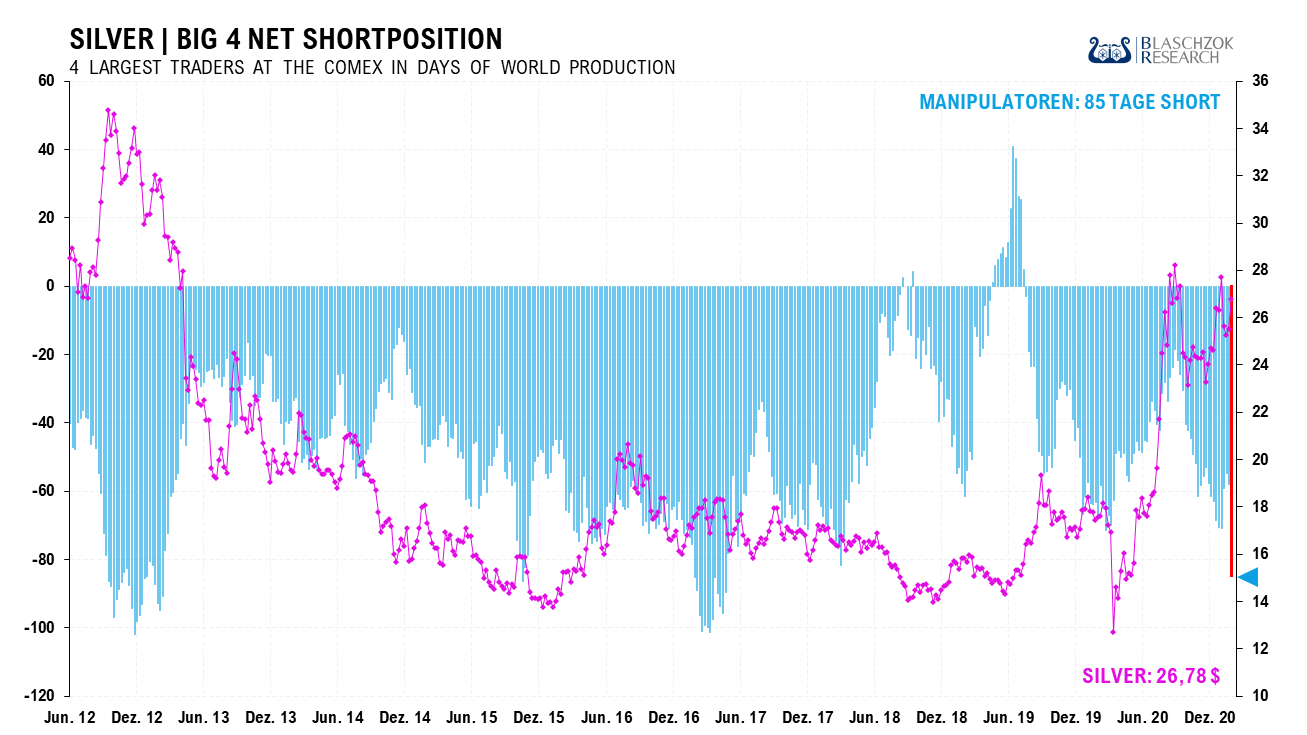

Auf der anderen Seite sahen wir am Silbermarkt die stärkste Manipulation in der Geschichte binnen einer Woche. Um den Angriff der Reddit-Trader auf den Silberpreis abzuwehren, musste die Regierung binnen weniger Tage mit einer Weltproduktion in Höhe von 27 Tagen short gehen. Die Netto-Shortposition der Big 4 erhöhte sich von 58 auf 85 Tage der Weltproduktion und die der Big 8 erhöhte sich von 65 auf 94 Tage. Das ist ein neuer Rekord. Hier mussten in dieser Woche die Manipulatoren ihr Gesicht zeigen.

Die vier großen Händler decken sich immer dann ein, wenn die Bullen unter den Spekulanten in Panik ihre Kontrakte in fallende Preise hinein verkaufen. Das würde erst bei einem Einbruch am Goldmarkt geschehen, der den Silberpreis noch einmal deutlich mit nach unten zieht. Angesichts dieser erneuten starken Manipulation ist ein Rücksetzer auf nochmal 22 US-Dollar wahrscheinlich geworden.

Zum Open Interest sind die Daten immer noch so schlecht, wie zuletzt in 2018. Das Sentiment ist immer noch extrem bullisch. Das Long-Drop Potenzial könnte sich durch die Reddit-Trader erhöht haben. Eine zyklische Bereinigung der Spekulation am Terminmarkt könnte bald beginnen, sobald Gold in Euro unter 1.500 Euro fällt. In diesem Fall würde der Silberpreis womöglich auf 22 US-Dollar oder gar auf 20 US-Dollar fallen, wenn Gold auf 1.400 Euro absackt.

Die Daten sind weit von dem Punkt entfernt, an dem wir früher immer Kaufsignale gaben. Auch wenn das Umfeld der lockeren Geldpolitik mittel- bis langfristig extrem bullisch ist, mahnen uns diese Daten kurzfristig noch zur Vorsicht. Stop-Loss-Orders sind damit extrem wichtig für alle Trader, die gehebelt und kurzfristig am Silbermarkt unterwegs sind. Auf der Shortseite dürfte man kurzfristig noch einmal etwas Profit machen können, bevor die große Kaufchance kommt.

Eine finale Überlegung zu dieser Analyse: Auch wenn es bei solchen Daten in den vergangenen zehn Jahren immer zu Preisrückgängen kam, könnten anhaltende koordinierte Zuflüsse in die ETF-Produktemit dem Ziel den physischen Markt auszutrocknen, tatsächlich den Effekt haben, dass die Manipulatoren diese Verteidigungslinie aufgeben und den Silberpreis auf einem höheren Preisniveau neu verteidigen müssen. Dies wäre das erste Mal seit zehn Jahren. Die Wahrscheinlichkeit für dieses Szenario scheint aktuell noch gering zu sein, doch werden wir die weiteren Zuflüsse in mit physischem Silber gedeckte ETF-Produkte jetzt genau beobachten.

Die Terminmarktdaten für Silber sind immer noch im Verkaufsbereich

Die Positionierung der großen vier Händler wurde noch nie so stark binnen einer Woche ausgeweitet

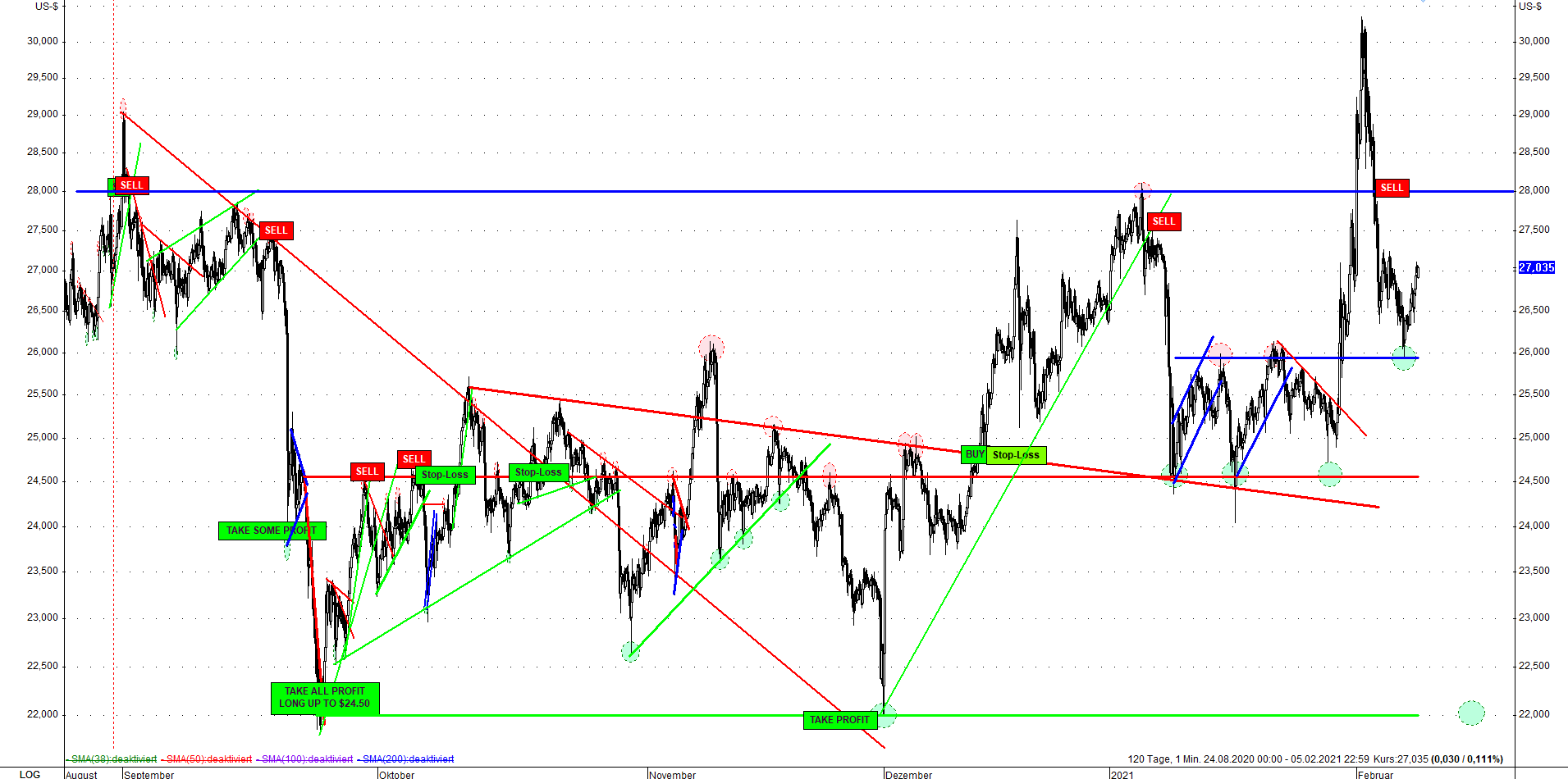

Im Chart der letzten 120 Tage ist das „Pump & Dump“ des Silberpreises gut zu sehen. Aus dem Stand stieg der Silberpreis durch den koordinierten Angriff der privaten Kleinanleger von 24,50 US-Dollar auf 30 US-Dollar binnen drei Tagen an, nur um dann binnen eines Tages wieder um fast 10 % auf 25,50 US-Dollar einzubrechen. Ohne den mutmaßlichen Eingriff der US-Regierung über den Terminmarkt, den wir in den Daten der Big 4 beobachten konnten, wäre der Silberpreis weitaus höher gestiegen. Dieser Anstieg hätte weitere Investoren angelockt und womöglich eine Kaufpanik verursacht. Dem galt es frühzeitig Einhalt zu gebieten, hat der Silberpreis doch indirekt einen Einfluss auf den Goldpreis, den man als Inflationsbarometer für den Kaufkraftverlust der Fiat-Funny-Money Währungen nur kontrolliert ansteigen lässt.

Charttechnisch bzw. massenpsychologisch ist so ein starker Tageseinbruch ein bärisches Indiz. Normalerweise deutet dieser False Break auf ein kurzfristig exogenes Phänomen hin, das fundamental unbegründet war. Dem würde weitere Preisschwäche folgen. Fallen die nächsten beiden Unterstützungen bei 26 US-Dollar sowie bei 24,50 US-Dollar, so würde es zu einem finalen Abverkauf auf ca. 22 US-Dollar kommen. Dieses Szenario scheint jedoch nur möglich zu sein, wenn der Goldpreis in Euro unter die Kreuzunterstützung bei 1.500 Euro gedrückt wird, was eine Bereinigung am Terminmarkt mit einem Preisrückgang auf 1.400 Euro nach sich ziehen würde. Würde der Silberpreis in diesem Umfeld noch einmal auf 22 bis 23 US-Dollar fallen, so sähen wir darin die ideale kurz-, mittel- und langfristige antizyklische Kaufchance gekommen.

Der Silberpreis wurde spekulativ auf 30 US-Dollar gedrückt, um dann wieder auf 26 US-Dollar einzubrechen

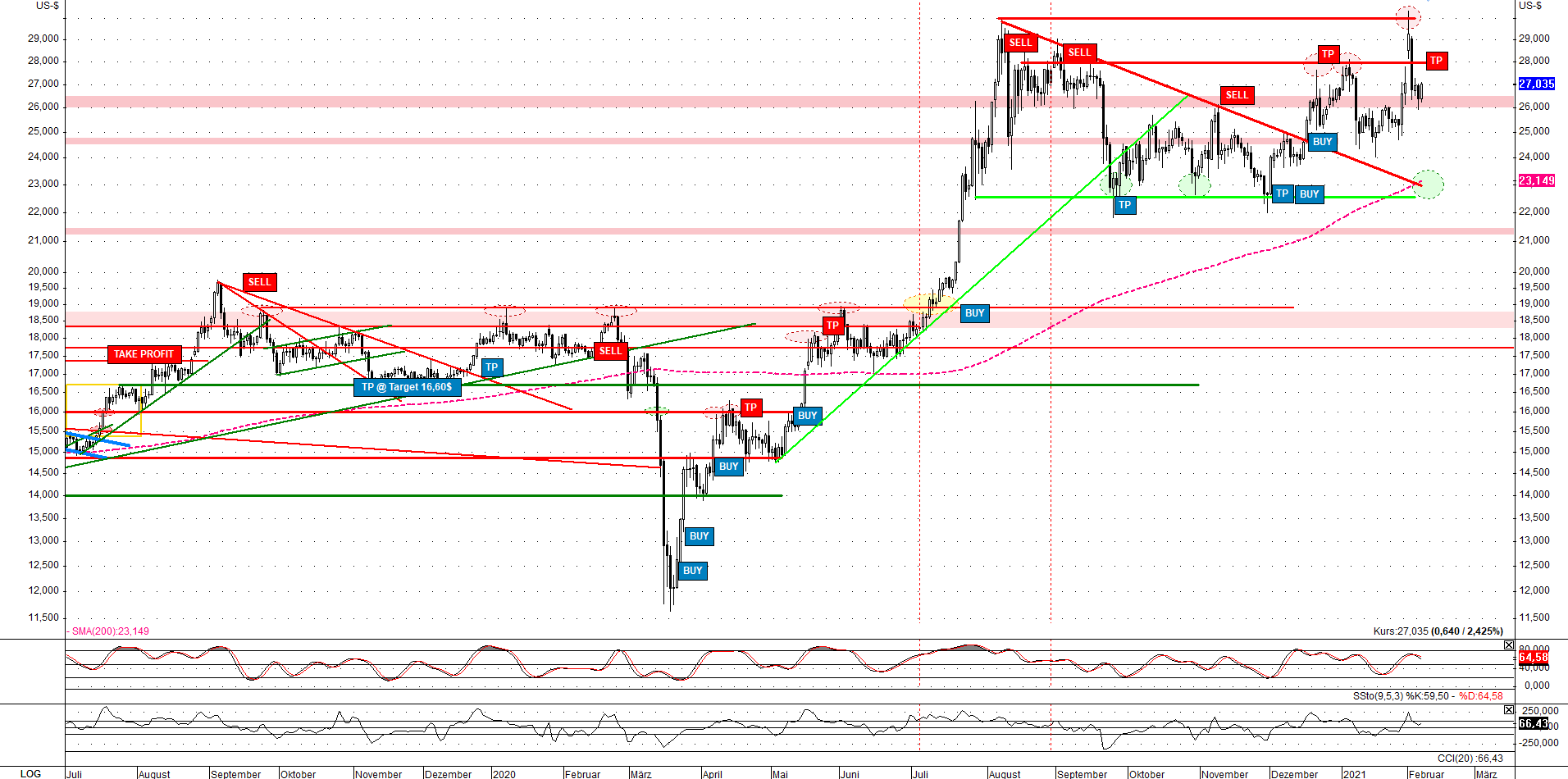

Der Tageschart für Silber in US-Dollar zeigt, dass im Bereich von 22-23 US-Dollar eine dreifache Unterstützung liegt, bestehend aus der 200-Tagelinie, einem Abwärtstrend sowie einer Unterstützungszone. Antizyklische Käufe auf diesem Preisniveau scheinen daher ein besonders hohes Chance-Risiko-Verhältnis zu haben.

Bei 22-23 US-Dollar gäbe es ein gutes antizyklisches Kauf-Setup

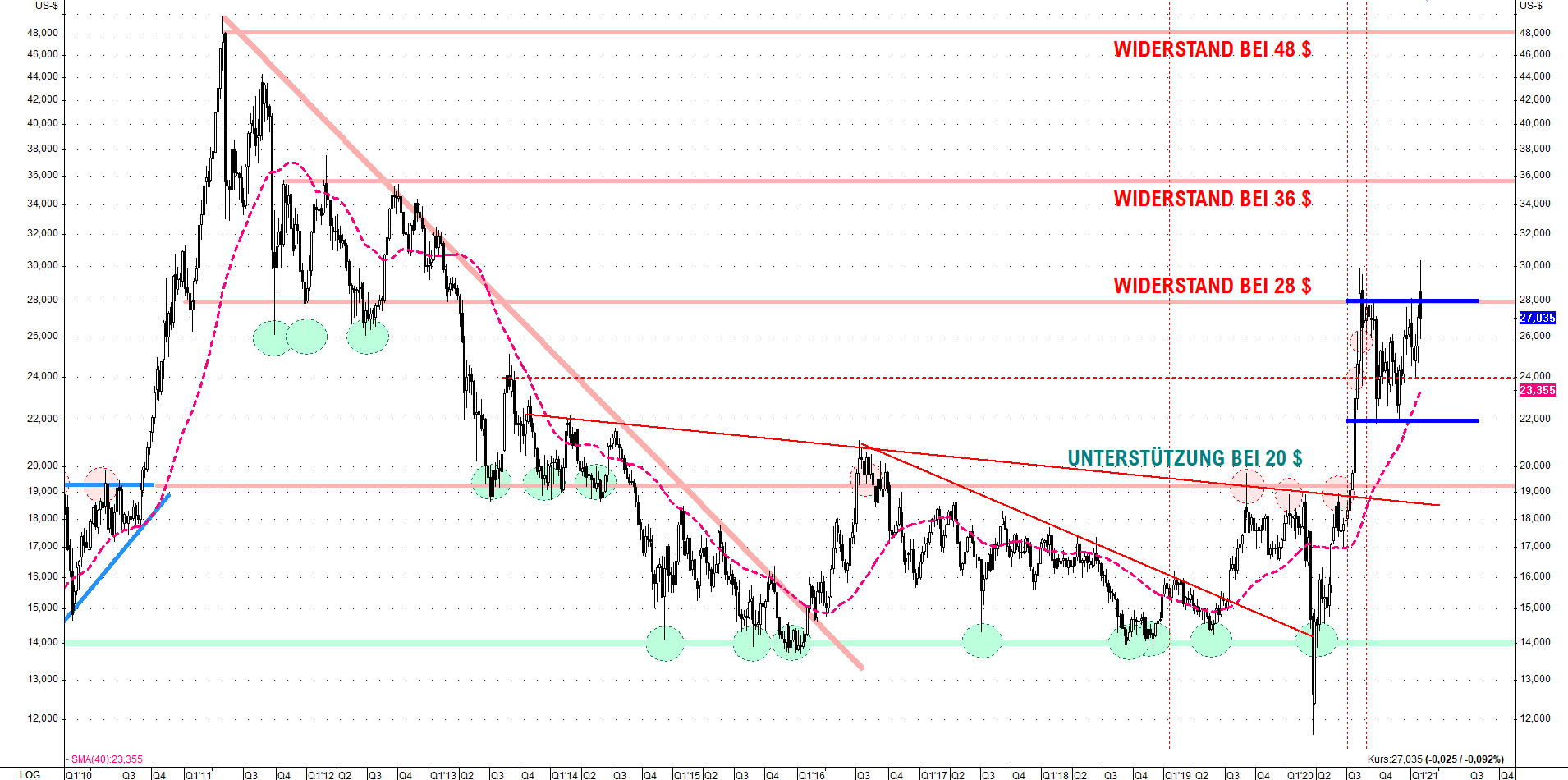

Der Wochenchart zeigt, dass der Silberpreis vermutlich eine Art Flaggenformation in einer Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite ausbildet. Eine Konsolidierung innerhalb dieser Handelsspanne über weitere zwei bis drei Monate könnte genügend Kaufdruck aufbauen, damit der Preis anschließend dynamisch erst auf 36 US-Dollar und letztlich auf 48 US-Dollar ansteigen kann. Dieses Szenario ist für das Jahr 2021 durchaus denkbar.

Aktuell bildet der Silberpreis eine Art „Flaggenformation“ aus, was ein Fortsetzungsmuster ist

Im Wochenchart auf Eurobasis sehen wir den mustergültigen Ausbruch aus dem langfristigen Abwärtstrend Mitte 2019, nachdem der Silberpreis mit 12 Euro kurzzeitig den tiefsten Stand seit 2014 erreicht hatte. Dem Ausbruch folgte ein Anstieg auf fast 18 Euro, um dann im Corona/Lockdown-Crash im März 2020 noch einmal die Unterstützung bei 12 Euro zu testen. Wir hatten vor dem Einbruch nicht nur gewarnt, sondern den Preis fallen sehen und exakt zum Tief bei 12 Euro ein Kaufsignal gegeben. Diesen Rücksetzer könnte man auch als einen bestätigenden Pull-Back an den vorherigen Abwärtstrend interpretieren.

Mit den QE-Programmen stieg der Silberpreis dynamisch auf 25 Euro je Feinunze an und erreichte den höchsten Stand seit 2013. Bei 18 Euro liegt nun eine starke Unterstützung und ein nochmaliger Rücksetzer dorthin, böte eine letzte günstige Kaufmöglichkeit, denn schon in diesem Jahr könnte der Silberpreis sein Allzeithoch bei 32 Euro je Feinunze wieder erreichen.

Schon in diesem Jahr wäre ein Anstieg auf das Allzeithoch denkbar