Terminmarkt: Preiseinbruch und Bereinigung nach dem Stichtag der Datenerhebung

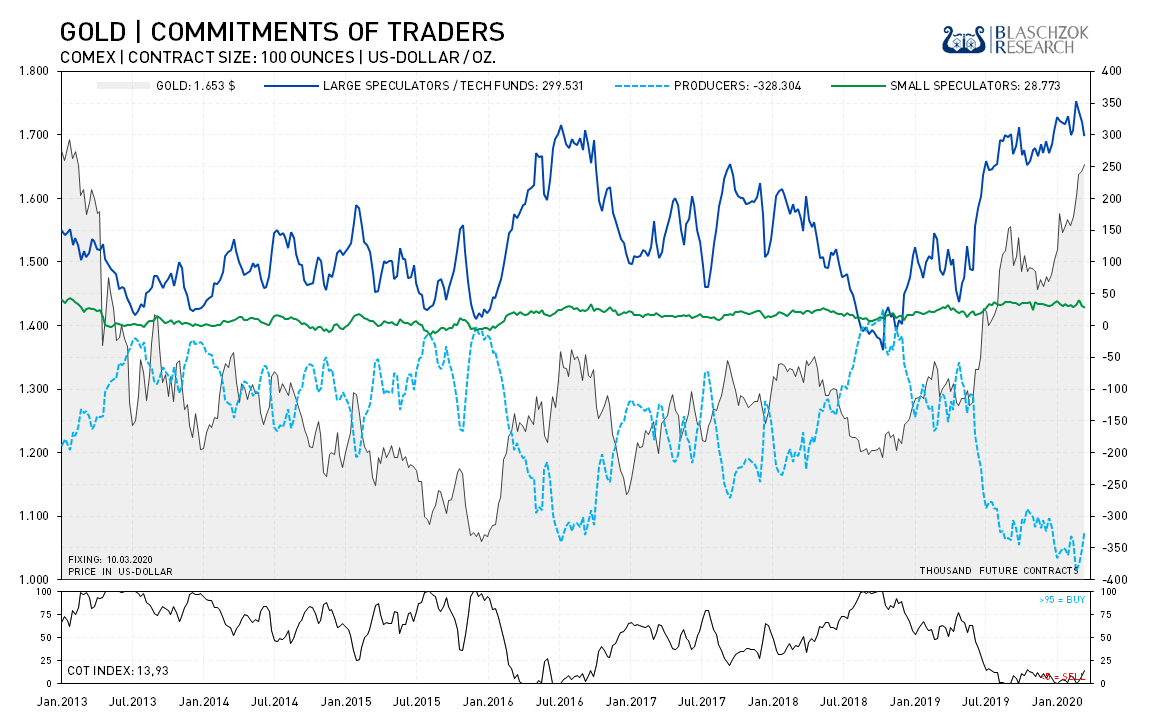

Der Preis stieg zum Stichtag der Datenerhebung am 10. März um 11 $ an, während die Spekulanten netto 22 Tsd. Kontrakte abbauten. Dies zeigt weiterhin starke physische Nachfrage und hohe Nachfrage in ETFs. Die Daten der BIG4 lassen auf keine Manipulation über den Terminmarkt schließen. Insgesamt gab es zumindest am Dienstag, dem 10. März, noch jede Menge Bullen in diesem Markt und somit jede Menge Potenzial für einen Long Drop, der jedoch bis zur Veröffentlichung der neuen Daten am Freitag bereits erfolgt war. Seit dem Stichtag der Datenerhebung am Dienstag war der Goldpreis in der Spitze um 140 $ gefallen, weshalb die Informationen aus diesem CoT-Report nicht mehr aktuell und nicht mehr aussagekräftig sind. Wir müssen diesmal daher den neuen Report am kommenden Freitag abwarten, der die Positionierung zum Handelsschluss am Dienstag beinhalten wird. Erst dann werden wir Aussagen zur Struktur des Goldmarktes treffen können. Die CoT-Daten werden seitens der Aufsichtsbehörde für den US-Terminmarkt leider immer mit einer Zeitverzögerung von drei Tagen veröffentlicht. In der Regel ist dies völlig ausreichend, doch bei dieser Ausnahmesituation und dem bereits erfolgten Rücksetzer zum Ende der letzten Woche, gibt uns dieser Report leider keinen Vorteil im Trading in dieser Woche.

Der Terminmarkt zeigt ein immer noch extrem bullisches Sentiment und bis zuletzt relative Stärke, was auf starke physische Nachfrage schließen lässt.

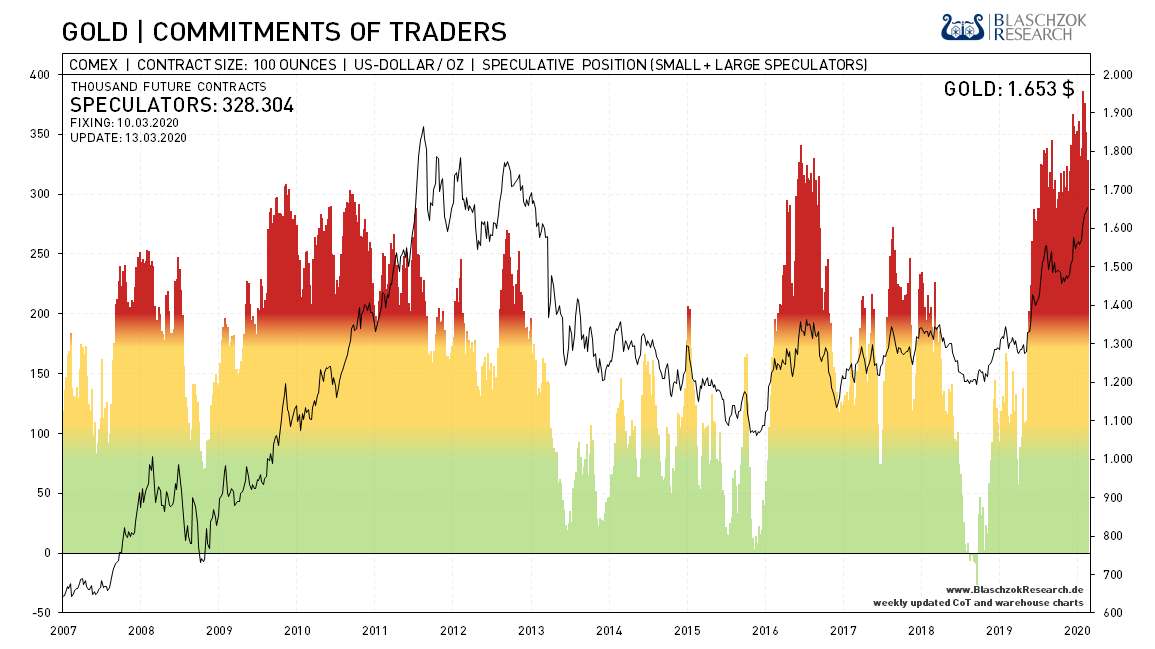

Die einfache Darstellung zeigt an der grünen Färbung, dass die Spekulanten eine historisch nahe Netto-Longposition halten.

Dieser folgende Chart von 2007 bis 2013 zeigt, wie der Goldpreis infolge des deflationären Crashes an den Märkten um 30 % eingebrochen war. Auf die staatlichen Rettungsprogramme für Banken und Unternehmen durch massive Anleihekaufprogramme, vollzog der Goldpreis eine Trendwende und stieg infolge dessen um 170 % an, um bei 1.900 $ ein vorläufiges Mehrjahreshoch auszubilden.

Damals war der deflationäre Crash rational, denn QE-Programme waren bis dato unbekannt und man musste von einer echten Kontraktion der Kreditgeldmenge ausgehen. Nach den ersten Bail Outs und QE-Programmen, wurde jedoch das System über die Anpassung der Geldbasis wieder rekapitalisiert, was eine Abwertung des Dollars und eine Aufwertung des Goldpreises zur Folge hatte. Heute ist hingegen nicht mehr mit einer Kreditkontraktion zu rechnen, weshalb dieser Abverkauf am Goldmarkt unbegründet ist. Im Gegenteil haben Regierungen und Notenbanken Hilfen für Unternehmer, Banken und Staaten bereits zugesichert und die Notenpressen laufen bereits. Deshalb sollte die aktuelle Korrektur am Goldmarkt geringer ausfallen als im Jahre 2008.

In 2008 brach der Goldpreis während des deflationären Crashs um 30 % ein.

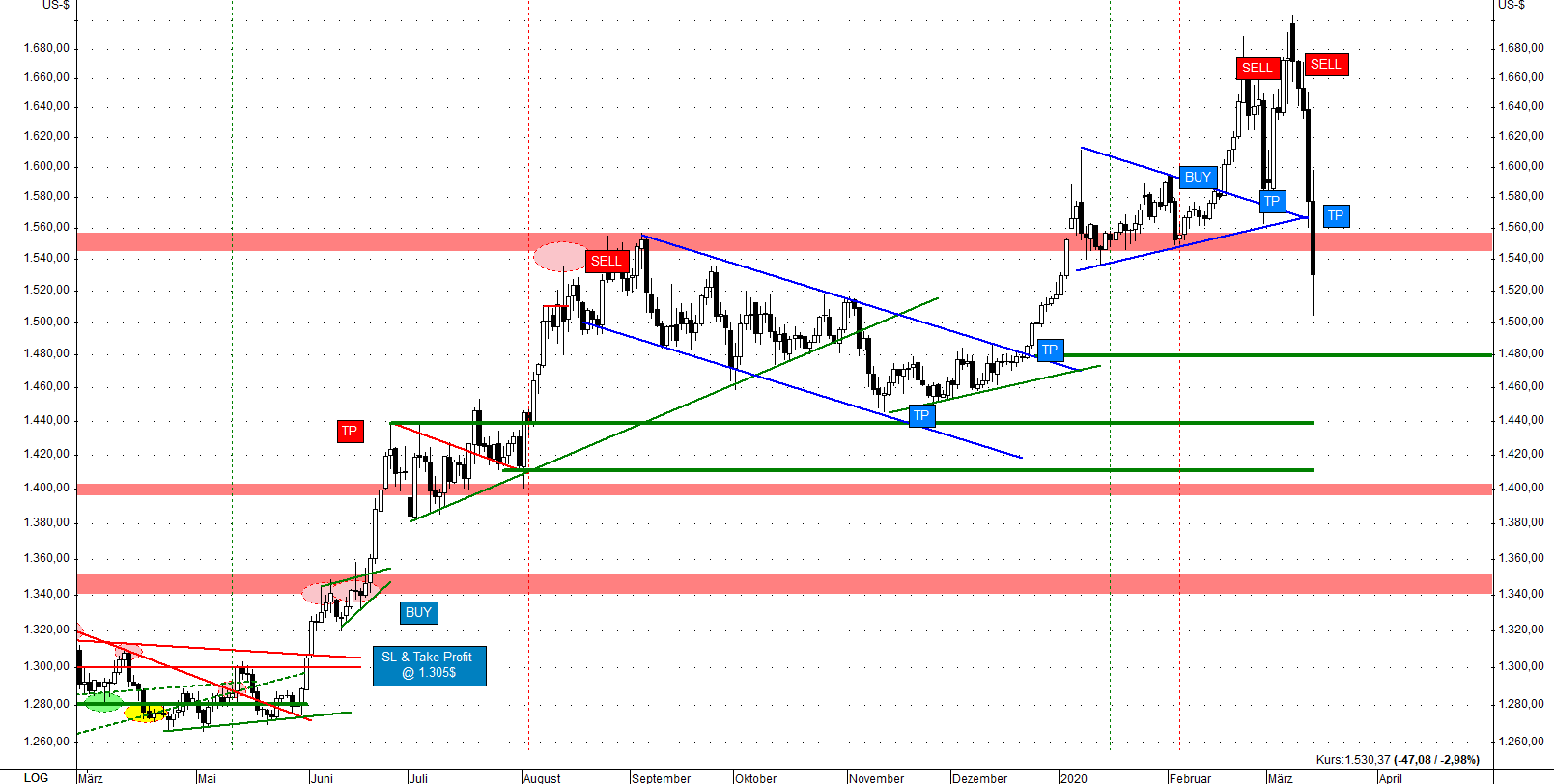

Wir sehen im aktuellen Wochenchart für den Goldpreis, dass dieser seit dem Hoch um 9 % gefallen ist. Wie eben aufgezeigt, muss sich das Szenario von 2008 nicht wiederholen, da das Umfeld völlig unterschiedlich ist. Im Worst Case wäre ein Rücksetzer auf 1.400 $ charttechnisch denkbar, doch bereits bei 1.480 $ liegt eine charttechnische Unterstützung. An einer der beiden Unterstützungen sollte der Goldpreis spätestens seinen Boden finden. Bei einer Rückkehr über den neuen und alten Widerstand bei 1.550 $ wäre Gold hingegen frühzeitig bereits wieder prozyklisch long.

Über 1.550 $ wäre der Goldpreis wieder long.

Im aktuellen Tageschart sind die Unterstützungen bei 1.480 $ und bei 1.400 $ noch einmal gut zu sehen. Spätestens an diesen Marken erwarten wir eine Trendumkehr und sehen dort ein gutes Chance/Risiko-Verhältnis für Käufe. Achten Sie jedoch auf den Widerstand bei 1.550 $ – sollte der Goldpreis frühzeitig über diese Marke zurückkehren, dann fällt die Korrektur womöglich aus, da die Investoren aufgrund der koordiniert lockeren Geldpolitik bereits massiv in den sicheren Hafen des Goldes flüchten.

Im Worst Case könnte der Goldpreis noch 140 $ korrigieren.