Der politisch verordnete Stillstand der Wirtschaft findet mit der heutigen Lockerung des Shutdowns auch in der Bundesrepublik langsam sein Ende. Neuste Ergebnisse aus den USA haben die Heinsberg-Studie bestätigt und zeigen auch in New York eine Durchseuchung von aktuell bis zu 20 % der Bevölkerung, wie im Beispiel des Bundesstaates New York. Auf 2,7 Mio. Infektionen fallen dort aktuell 16.599 mutmaßliche Todesfälle (nach CDC nur teilweise über Tests verifiziert), was einer Sterblichkeit von höchstens 0,6 % entspricht. In anderen Teilen des Landes kommen ähnliche Studien sogar auf nur 0,1 % , was somit alles im Rahmen einer durchschnittlichen Grippe liegen würde.

Überdies gerät das Vorgehen anderer Länder wie Schweden oder Südkorea immer stärker in den Fokus der Diskussion, die anstatt eines vollumfänglichen Shutdowns auf die weitestgehende Eigenverantwortung der Bevölkerung setzten und damit primär das nachhaltige Ziel der möglichst baldigen Herdenimmunität der Bevölkerung verfolgt. Dieser Weg geht u.U. mit anfangs höherer Sterblichkeit je Bevölkerungsdichte einher, jedoch dürften sich die Zahlen einerseits im Zeitverlauf im Zuge der Lockerung des Shutdowns angleichen und andererseits war und ist das Gesundheitssystem in Schweden zu keinem Zeitpunkt überlastet.

Insofern gerät auch die Legitimität der durch die Bundesregierung ergriffenen drakonischen Maßnahmen – diese basierten eben gerade auf dem vermeintlichen Vermeiden einer Überlastung des Gesundheitssystems – ins Wanken, die ohne jedes historische Beispiel sind und wesentliche Grundrechte seiner Bürger außer Kraft setzt und dazu den größten Einbruch der Wirtschaftsleistung verursacht hat, den Deutschland seit dem zweiten Weltkrieg erlebt hat. Die Diskussion über die Verhältnismäßigkeit der gewählten Mittel in Anbetracht von gerade einmal ca. 0,2 % infizierter Bürger gemessen an der bundesdeutschen Gesamtbevölkerung mit Blick auf die hervorgerufenen sozialen, gesundheitlichen, rechtlichen wie auch ökonomischen Kollateralschäden nimmt bereits an Dynamik auf und wird sicher auch noch Historiker beschäftigen.

Wirtschaftliche Auswirkungen des Stillstands

Der Abbruch der Lieferketten, Pleiten und Kreditausfälle werden noch lange Zeit negative Auswirkungen und Folgen haben. Allein bei der Deutschen Bank sollen in den ersten zwei Wochen des Shutdowns rund 50.000 Kunden um die Stundung ihrer Zahlungsverpflichtungen gebeten haben, wobei es sich bei der einen Hälfte um Baudarlehen und zur anderen Hälfte um Konsumentenkredite handelte. Die Immobilienblase ist in den letzten Wochen geplatzt und es ist kaum absehbar, welche Ausmaße die Kollateralschäden noch haben werden. Die GroKo, rechnet selbst mit einem historischen Einbruch des BIPs in Höhe von 6,3 % für das Gesamtjahr 2020. Aufgrund der Ausgangssperren und der weltweiten Rezession drohen in drei Dutzend Ländern Hungersnöte. Einem Hilferuf der Vereinten Nationen folgend, stellt Berlin diesen Ländern nun 300 Millionen Euro bereit, um die Folgen der Shutdowns abzumildern.

Der Widerstand aus der Bevölkerung hat die Bundesregierung zum geordneten Rückzug gezwungen. Die Automobilindustrie in Deutschland fährt heute ihre Werke, nach einem vierwöchigen Stillstand, langsam wieder hoch und Geschäfte öffnen bundesweit wieder, was ein erster Schritt Richtung Normalität ist. Das Geld, das die US-Notenbank sowie die EZB in die Märkte pumpen wird mit einem Hochfahren der Wirtschaft mittelfristig zu steigenden Preisen führen. Die Notenbanken werden weiterhin die Gunst der Stunde nutzen, um so viel Zentralbankgeld wie möglich im Austausch für ausfallgefährdete Schrottanleihen auszugeben. Gelingt diese Umverteilung der Vermögen über Inflation und somit eine Rekapitalisierung des Kreditgeldsystems, so wäre der Weg für den nächsten kreditinduzierten Konjunkturaufschwung nach einem Ende der Krise im nächsten Jahr frei.

Die Edelmetallpreise werden steigen und den Wohlstand jener sichern, die mit Gold und Silber auf Inflationsschutz gesetzt haben. Der Rest der Bevölkerung wird einen Teil seiner Vermögen verlieren und mehr Rentner in die Altersarmut abrutschen. Während in der Krise der letzten Wochen die Nachfrage nach Edelmetallen in der westlichen Welt förmlich explodierte und es zu einem Engpass bei Münzen und Barren kam, war die Nachfrage in China und Indien förmlich eingebrochen, was mit erklären würde, warum der Goldpreis bis dato nicht stärker ansteigen konnte. Während für Münzen und Barren in Europa hohe Aufschläge gezahlt wurden und werden, war Gold in China mit einem Abschlag zu haben. Der chinesische Goldpreis lag im März durchschnittlich 11 $ unterhalb des LBMA Goldpreises.

In China haben 99 % aller Großunternehmen und 76 % aller klein- und mittelständischen Unternehmen ihre Arbeit wieder aufgenommen, sodass die Goldnachfrage dort langsam wieder anzieht. Chinesische Investoren haben netto 4,6 Tonnen in chinesische Gold ETFs im März gekauft, was im Verhältnis zu den europäischen Zuflüssen äußerst gering ist. Die chinesische Regierung hatte zum Ende des letzten Jahres ihre kontinuierlichen Goldzukäufe eingestellt und bis dato nicht wieder aufgenommen. Die Goldbestände der chinesischen Notenbank (PBoC) blieben seit September unverändert bei 1.948 Tonnen. Es war klar, dass die Notenbanken während der Krise ihre Goldkäufe aussetzen würden, um den Goldpreis in den eigenen Fiat Währungen im Umfeld von QE-Maßnahmen nicht unnötig noch in die Höhe zu treiben, doch warum China die Käufe bereits im August eingestellt hat, ist unbekannt.

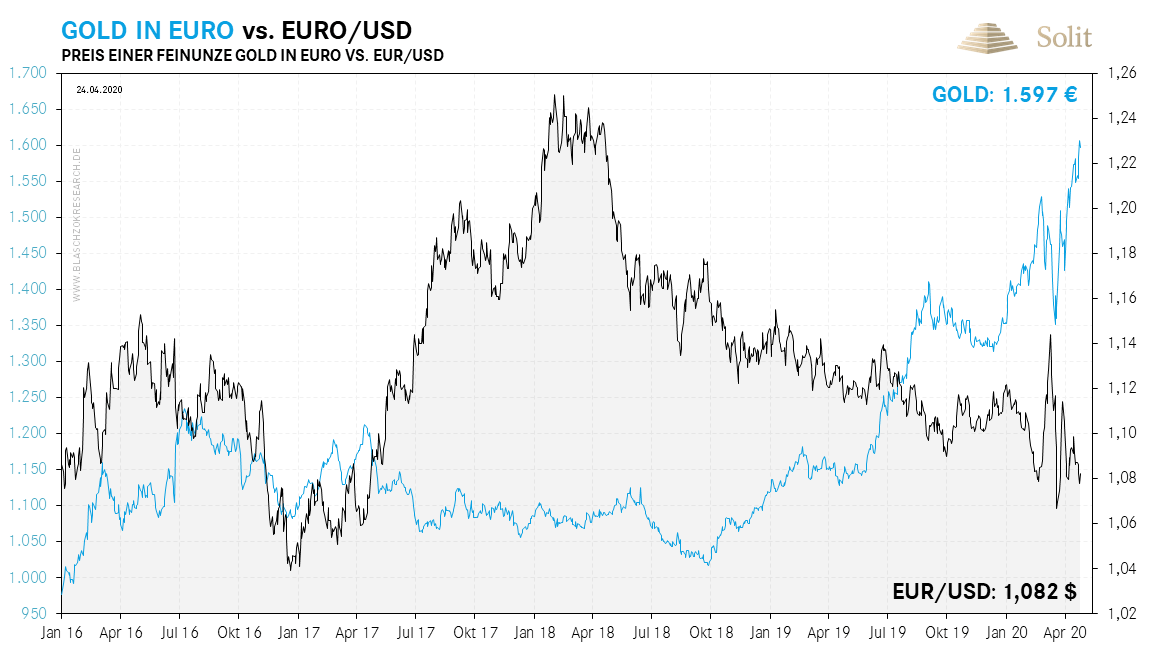

In Euro erreichte der Goldpreis in der vergangenen Woche ein Allzeithoch bei 1.612 € je Feinunze, während sich der Euro zum US-Dollar weiter auf Talfahrt befand. Mit dem unlimitierten QE-Programm in den USA konnte der Goldpreis kürzlich kurz an Kaufkraft zum Dollar gewinnen, doch brach diese Rallye schnell wieder in sich zusammen. Der US-Dollar wurde in den vergangenen Wochen weltweit als Reserve- und Handelswährung gesucht, was die Stärke des Dollars erklärt. Spekulanten wetteten am Terminmarkt bereits auf einen Anstieg des Euros zum Dollar, was letztlich zu einem Long-Drop und einem neuerlichen Einbruch des Euros zum Dollar führen könnte. In jedem Fall werden jedoch beide Fiat-Währungen aufgrund ihrer gigantischen QE-Programme real abwerten, weshalb der Goldpreis noch in diesem Jahr auf 2.000 € je Feinunze ansteigen könnte.

Der Goldpreis in Euro eilt von Allzeithoch zu Allzeithoch, während der Euro immer weiter abwertet.

Wie nach jedem Start eines neuen QE-Programms vollzogen die Aktienmärkte eine Rallye. Die Liquidität und das Ende der Shutdowns wird sich letztlich bullisch für die Aktienmärkte auswirken, weshalb das Smart Money bereits zum Tief vor einigen Wochen gekauft hatte. Real zur Inflation und zum Goldpreis wird der Aktienmarkt jedoch in einen Bärenmarkt übergehen und die Rezession sich auch am Aktienmarkt durch einen realen Vermögensverlust zeigen.

Aktienmärkte reagieren mit nominellen Anstiegen auf QE-Programme.

Die Immobilienblase und die Blase am Aktienmarkt ist geplatzt, während die Auswirkungen des Shutdowns zu einer Rezession in einem inflationären Umfeld führen werden. Gold hat diese Krise nicht nur gut überstanden, sondern konnte seinen Haltern enorme Gewinne bescheren. Wir rechnen auch weiterhin damit, dass insbesondere Gold, später auch umso stärker das Silber, sich in den nächsten Jahren besser entwickeln werden als die Immobilien-, Aktien- oder Anleihenmärkte, weshalb man jetzt umschichten und in Gold, Silber und ausgewählte Gold- und Silberminen investieren sollte.