Der Silberpreis stieg in den letzten Tagen auf das Vorkrisenniveau an, während der Goldpreis in Euro ein neues Allzeithoch erreichte. Dies geschah im Umfeld eines starken US-Aktienmarktes und eines weiter steigenden Rohölpreises. Die Inflation durch die QE-Programme sowie die Fiskalprogramme über Neuverschuldung der Regierungen sind die Ursache dafür, dass alle Märkte gleichzeitig ansteigen können.

Obwohl die Medien die aktuelle Rezession mittlerweile als die „Große Depression“ bezeichnen, erholen sich Teile der Weltwirtschaft sehr schnell von den Shutdowns. Beispielsweise stieg in China die Produktion im April nach amtlicher Statistik um 3,9 % im Vergleich zum Vorjahresmonat an. Der Konsens lag lediglich bei einem Wachstum von 1,5 % nach dem Shutdown bedingten Wirtschaftseinbruch im ersten Quartal. Auch die polnische Wirtschaft kam bisher glimpflich davon, die sich im ersten Quartal weniger stark abkühlte als befürchtet. Das BIP stieg um 1,9 % zum Vorjahr, während nur ein Plus von 1,3 % erwartet wurde. Im Vorquartal lag das Wachstum noch bei 3,2 %.

Ganz anders sieht die Welt aktuell noch in Deutschland aus. Die deutsche Wirtschaft schrumpfte im ersten Quartal um 2,2 %, wie das Statistische Bundesamt am Freitag mitteilte. Der unverhältnismäßige Shutdown hat eine selbst zugefügte Wunde in die Steuereinnahmen von Bund, Ländern und Kommunen gerissen. In diesem Jahr sollen Finanzminister Olaf Scholz 81,5 Milliarden Euro weniger als zum Vorjahr (-10 %) zur freien Verwendung bereitstehen. Erstmals seit der Finanzkrise 2009 sanken die Einnahmen und die bereits im Haushalt verplanten 98,6 Milliarden Euro müssten jetzt eigentlich gestrichen werden. Das Finanzministerium beziffert die Kosten der Corona-Hilfspakete inzwischen auf 453,4 Milliarden Euro allein im Jahr 2020. Dazu kommen Garantien von über mehr als 800 Milliarden Euro, die möglicherweise auch noch greifen müssen, wenn Unternehmen ihren Kreditverpflichtungen nicht nachkommen können. Es deutet sich deshalb an, dass die bisher geplanten 156 Milliarden Euro an neuen Schulden im Bundeshaushalt nicht ausreichen werden, um die Folgen der Pandemie abzufangen.

Finanziert werden die zusätzlichen Ausgaben des Staates über die Inflationssteuer bzw. die Enteignung der Sparer, denen vermeintlich über Soforthilfen und Kurzarbeitergeld geholfen wird. Dabei wird das Geld von den Sparern genommen und nur ein kleiner Teil davon zurückgegeben, während den Großteil wieder einmal Banken und Staaten erhalten werden. Übergeordnet geht es um die Rekapitalisierung des Finanzsystems über die Druckerpresse, nachdem sich letzten September am Repomarkt zeigte, dass das System bereits wieder zu hoch gehebelt war. Ein kurzer Schock, auf den eine massive Reflationierung, folgt wird das Giralgeldsystem über Wasser halten. Die Geldbasis muss ausgeweitet werden und diesmal verteilt man Geld direkt an die Verbraucher, weshalb die Teuerung mittelfristig deutlich zunehmen wird. Der Euro wird dabei massiv an Kaufkraft verlieren und noch mehr Rentner in die Altersarmut abrutschen, während die Preise für Gold und Silber weiter ansteigen müssen.

Die deutschen Erzeugerpreise fielen im April zum Vorjahresmonat zwar um 1,9 % (Prognose 1,8 %), doch die Verbraucherpreise stiegen um 0,9 im April zum Vorjahr. Man darf sich von der offiziellen Regierungsstatistik nicht täuschen lassen. Wie ich in den letzten Jahren oft anhand der realen Inflationsrate in den USA von shadowstats.com zeigte, dürfte die reale Teuerung etwa 5 – 8 % über der veröffentlichten Rate liegen.

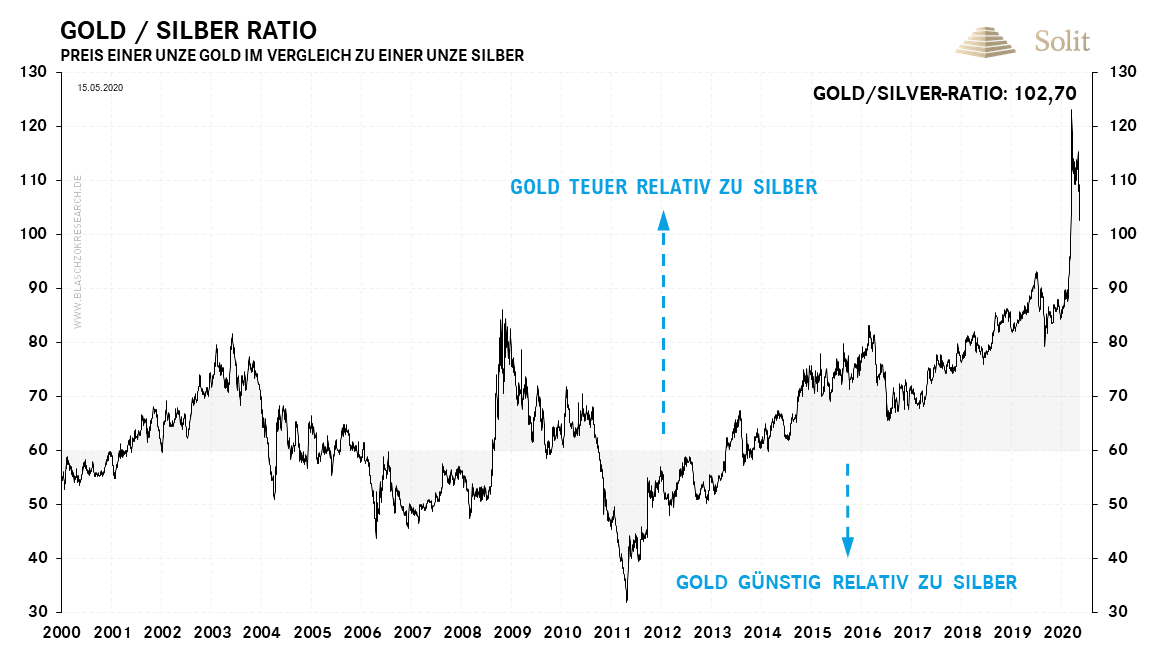

Die schnelle Erholung der Weltwirtschaft unterstützt die Industrienachfrage für Silber. Dies und die zusätzliche Investmentnachfrage sorgten dafür, dass Silber seit Mitte März stärker anstieg als der Goldpreis, was der Rückgang des Gold-Silber-Ratios von 126 auf 102 deutlich aufzeigt. Silber dürfte langfristig weiter aufholen und mindestens wieder auf den langfristigen Durchschnitt der letzten Jahrzehnte bei 60 fallen.

Das Gold-Silber-Ratio fiel – Silber stieg demnach stärker als Gold in den letzten beiden Monaten.

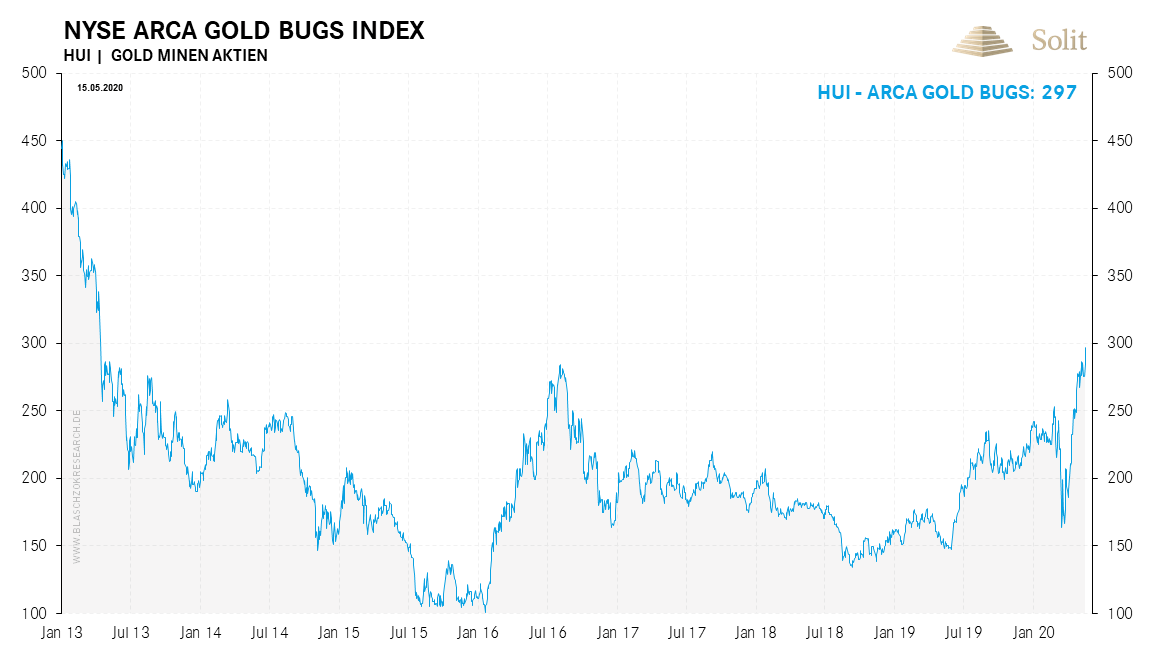

Aufgrund des starken Preisanstiegs von Gold und Silber, stiegen zuerst die Goldminen und zuletzt auch die Silberminen massiv an. Die Minenaktien crashten im März um 45 %, nur, um danach sofort um 100 % anzusteigen. Mittlerweile konnte der Goldminenindex „HUI“ den Widerstand bei 280 Punkten hinter sich lassen und befindet sich auf dem Weg zum nächsten Widerstand bei 400 Punkten.

Der HUI-Goldminenindex könnte schnell wieder auf 400 Punkte ansteigen.

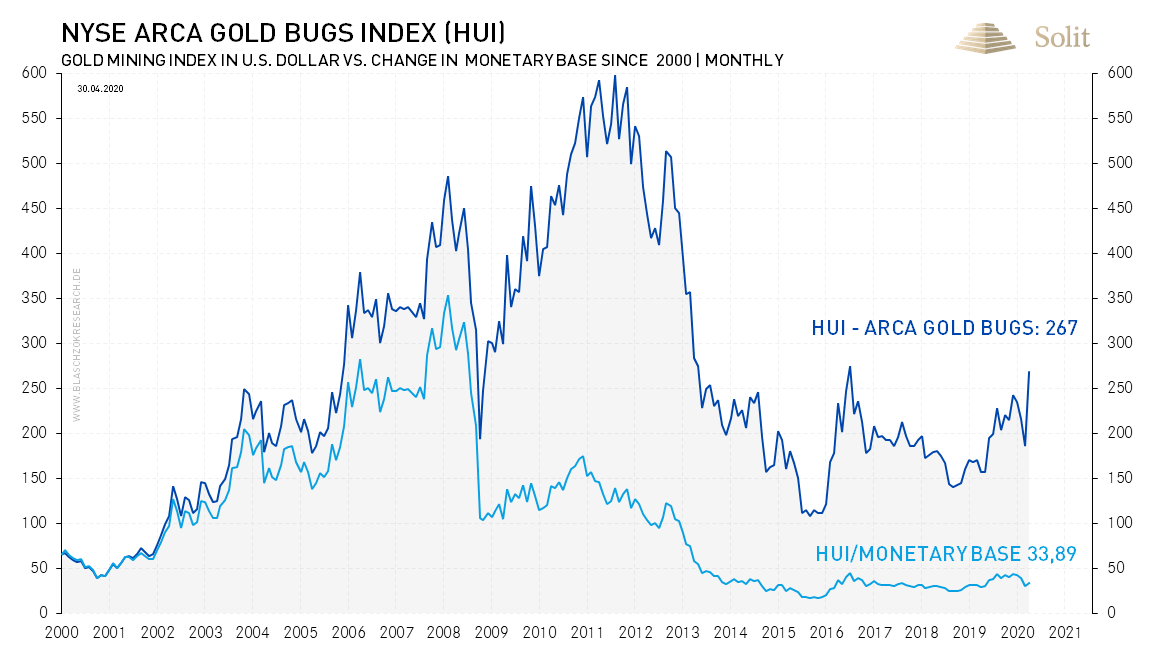

Das Hoch aus 2011 lag bei 620 Punkten im HUI, doch muss man die Inflation berücksichtigen, wenn man das Potenzial für die Minen ausmachen will. Bereinigt man den HUI um die Ausweitung der inflationswirksamen US-Geldbasis seit der Jahrtausendwende, dann notiert der HUI aktuell erst bei 34 Punkten. Bis zum inflationsbereinigten Hoch wäre demnach noch ein Anstieg um 500 % auf 1300 Punkte im HUI möglich.

Im Vergleich zur Geldmengenausweitung notiert der HUI erst bei 34 anstatt bei 267 Punkten Ende April.

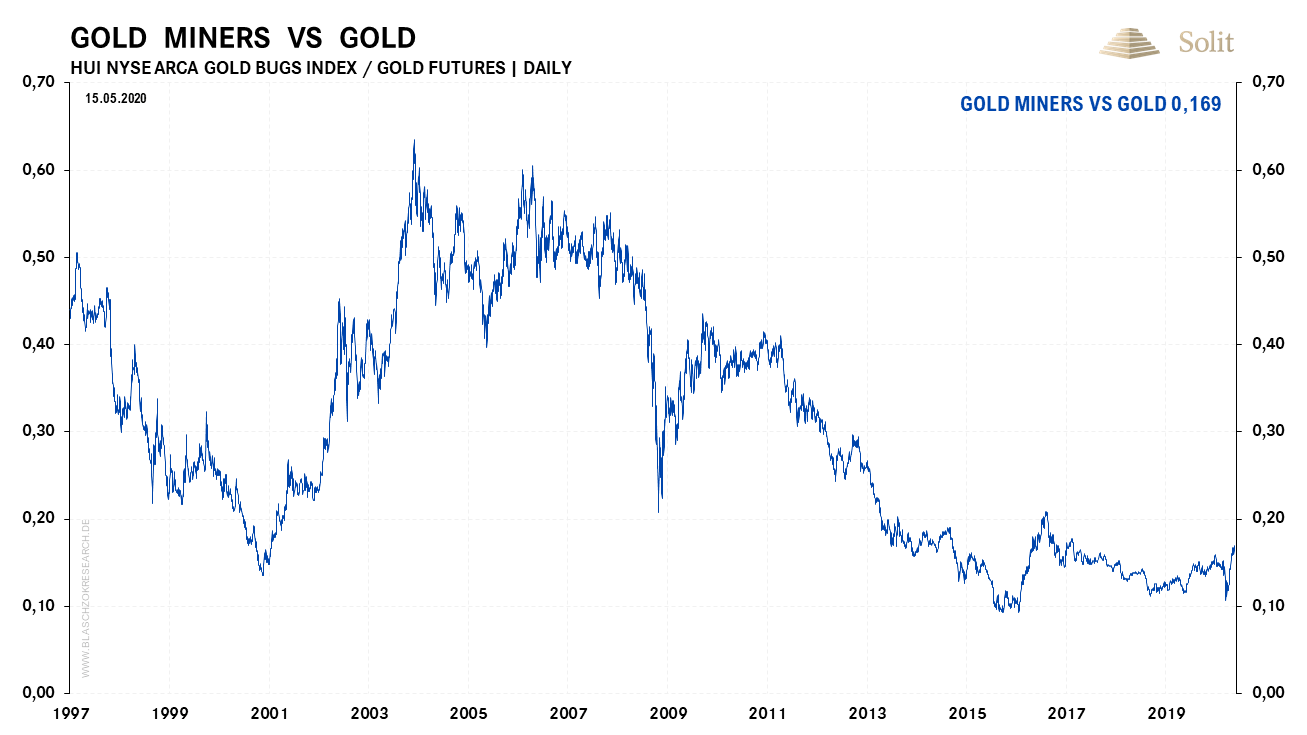

Setzt man den HUI Goldminenindex ins Verhältnis zum Goldpreis, dann wäre bis zum Hoch noch ein Anstieg von über 300 % möglich. Dieses Anstiegspotenzial erhöht sich entsprechend, wenn der Goldpreis weiter ansteigt. Verdoppelt sich der Goldpreis beispielsweise, dann würde sich auch das Anstiegspotenzial der Minen auf 600 % vom aktuellen Niveau aus verdoppeln.

Im Vergleich zum Goldpreis sind die Minenaktien immer noch günstig bewertet.

In den USA steigt die Staatsverschuldung mittlerweile auf über 25 Billionen US-Dollar, was 118 % des Bruttoinlandsprodukts entspricht. In Deutschland liegt die Staatsverschuldung aktuell bei 80 % des BIPs mit 2,887 Billionen US-Dollar. Die Verschuldung wird schnell zunehmen und noch schneller wird die Geldmenge ausgeweitet werden, weshalb Gold, Silber und die Minenaktien weiter haussieren dürften. Gerade während einer Stagflation bieten Gold und Silber den besten Schutz für die Ersparnisse, weshalb diese, sowie auch die produzierenden Minenaktien, von dieser Hausse profitieren werden.