Terminmarkt: CoT-Report vom 17.06.2022

Der aktuelle CoT-Report wird immer freitags seitens der US-Terminmarktaufsicht veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die CoT-Daten werden seitens der CFTC also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Die CoT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen.

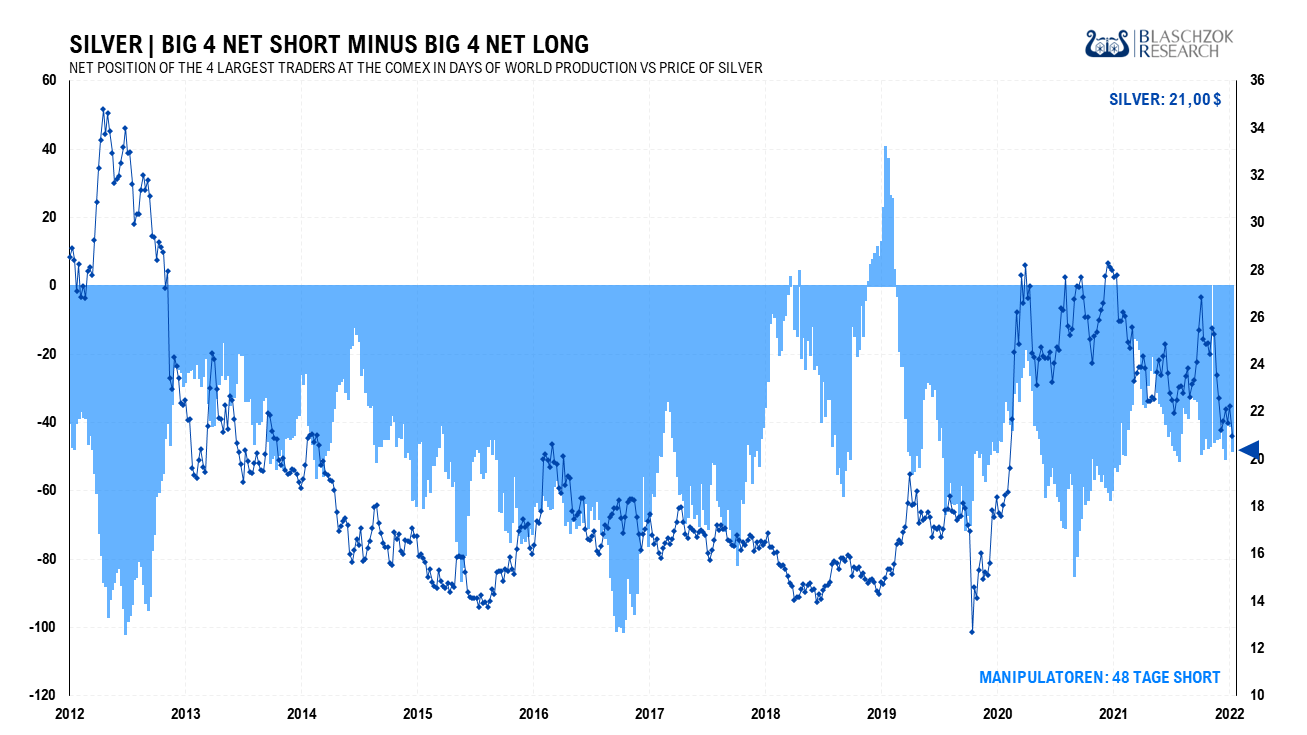

Der neueste Report zeigte deutliche Schwäche unter der Unterstützung bei 22 US-Dollar. Dazu kommt, dass die BIG 4 an der COMEX bei 22 US-Dollar mit 7 Tagen der Weltproduktion an nackten Shortkontrakten gegengehalten haben. In der Regel decken sich diese mit einem Gewinn wieder ein, zu tieferen Preisen. Dies spricht auch für einen finalen Sell Off am Silbermarkt, der mit dem neuesten CoT-Report wahrscheinlicher geworden ist.

Dieses neue Kaufinteresse kann jedoch relativ schnell abebben in den nächsten ein bis zwei Wochen, da sich in den Vormonaten ein Überangebot am Terminmarkt zeigte. Dass die BIG4 mit 6 Tagen der Weltproduktion in der letzten Handelswoche gegengehalten haben, ist ebenfalls ein eher bärisches Indiz.

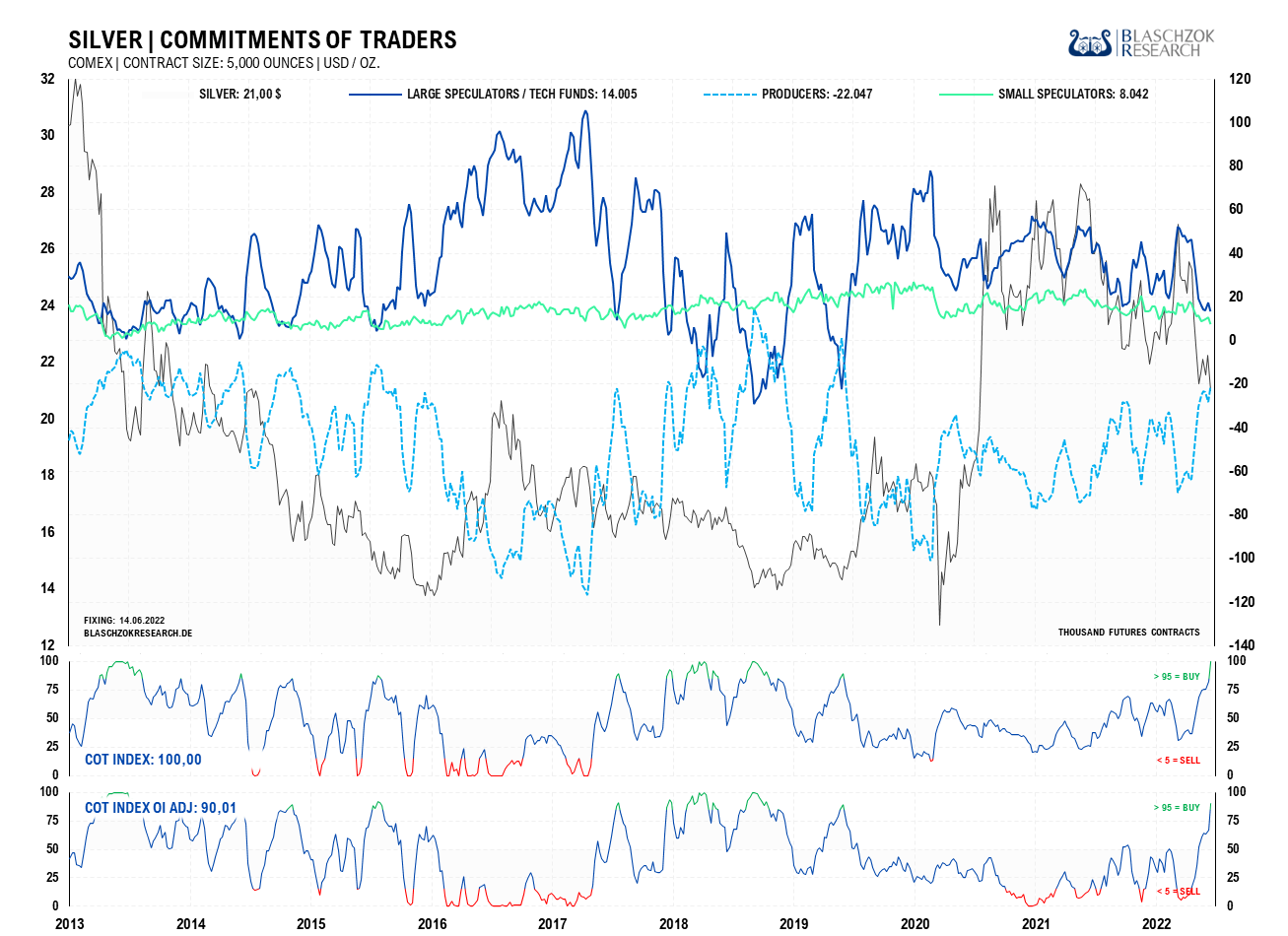

Bullisch ist hingegen, dass der CoT-Index zum Open Interest mittlerweile bei 90 Punkten liegt. Dies ist der höchste Stand seit zweieinhalb Jahren und zeigt, dass der Silbermarkt relativ überverkauft ist. Zinsanhebungen und die aufziehende Rezession dürften weiterhin für eine schwache industrielle Nachfrage sorgen, weshalb sich der Terminmarkt diesmal auch völlig bereinigen könnte. Bis zu einem antizyklischen Kaufsignal bei 100 Punkten ist noch Luft vorhanden. Ein mittelfristiges Kaufsignal gibt es auf diesem Preisniveau noch nicht.

Im Verhältnis zum Open Interest sind die COT-Daten im einem COT-Index von 90 Punkten relativ gut

Die BIG4 haben in der letzten Woche deutlich mit 7 Tagen der Weltproduktion gegengehalten

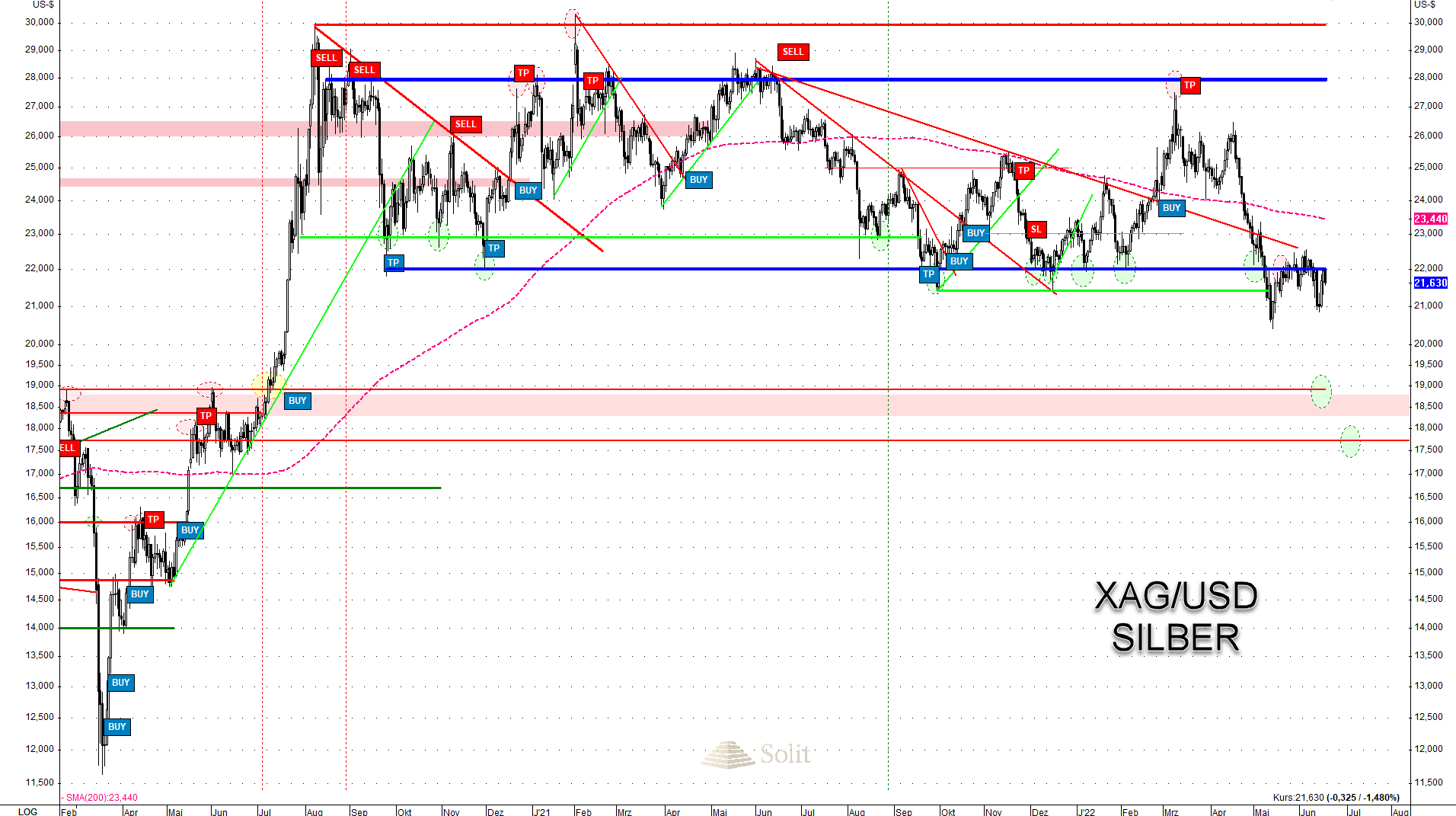

Über anderthalb Jahre hinweg war der Silberpreis in einer Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite gefangen. Aufgrund des Überangebots am Silbermarkt, das sich seit 10 Monaten zeigte, hielten wir stets einen bärischen Ausbruch aus dieser Handelsspanne mit einem Korrekturziel bei 18 US-Dollar für möglich und wahrscheinlich. Der plötzliche Krieg in der Ukraine entfachte jedoch neue Investmentnachfrage, sodass sich der Silberpreis mit Hilfe der Spekulanten noch einmal auf 27 US-Dollar aufbäumen konnte. Da der Krieg sich nicht auf weitere Staaten ausweitete, fiel der Goldpreis wieder auf das Vorkriegsniveau und auch der Silberpreis setzte seine vorherige Talfahrt fort. Die Rezession verstärkt die schwache industrielle Nachfrage und drückt auf den Preis. Bis dato kann die Investmentnachfrage den Rückgang der industriellen Nachfrage nicht kompensieren, doch wird sich das in den nächsten Jahren stark ändern.

Der Silberpreis fiel nun aus der Handelsspanne und erreichte 20,50 US-Dollar im Tief, bevor ein technischer Pull-Back an die vorherige Unterstützung bei 22 US-Dollar einsetzte. Dies ist primär der technischen Gegenbewegung des Goldpreises zu verdanken, der nach dem Test der Unterstützung bei 1.800 US-Dollar wieder anstieg. Spekulanten haben damit begonnen die Anstiege zu verkaufen und so auch an der Widerstandsmarke bei 22 US-Dollar. Auffällig ist die neue Shortposition der BIG 4 am Widerstand bei 22 US-Dollar. Eine Rückeroberung der ehemaligen Unterstützung würde das Verkaufssignal zwar negieren und ein technisches Kaufsignal erzeugen, solange der Silberpreis über 22 US-Dollar bleibt, doch hat dieses Signal eine niedrige Wahrscheinlichkeit auf Erfolg, weshalb man konsequent einen Stop-Loss platzieren muss. Unter 22 US-Dollar bleibt das Signal unvermindert short mit dem Ziel bei 18US-Dollar je Feinunze. Zuletzt hat sich die Wahrscheinlichkeit, dass Silber noch einmal kurzfristig fallen wird, womöglich kurzzeitig auch unter die Produktionskosten, verstärkt. Diesen Abverkauf sollte man jedoch als Investor, sowie im Trading für Käufe nutzen.

Der Silberpreis vollzieht gerade eine technische Gegenbewegung an die vorherige Unterstützung

Im größeren Bild des Tagescharts zeigt sich eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite, in der sich der Silberpreis seit fast anderthalb Jahren bewegt.

Nach fast einem Jahr mit Schwäche und mehrmaligen Tests der Unterstützung bei 22 US-Dollar, hatte der Ukraine-Krieg und die daraufhin gestiegene Investmentnachfrage den Silberpreis vor einem Einbruch unter diese Unterstützung gerettet. Aufgrund der Schwäche empfahl ich immer bei 28 US-Dollar kurzfristig die Gewinne mitzunehmen.

Nachdem Silber die Handelsspanne nach unten verlassen hat, ist die Falltür auf und es wäre Luft nach unten bis in den Bereich von 18 US-Dollar vorhanden. In diesem Abverkauf könnten sich die Terminmarktdaten völlig bereinigen und sich auch die BIG4 von ihren Shortpositionen entledigen, die sie im Bereich bei 28 US-Dollar aufgebaut hatten. Ein Abverkauf wäre also das idealtypische zyklische Verhalten am Silbermarkt.

Kurzfristig scheint jetzt nur noch ein exogener Faktor in der Lage zu sein, den Gold- und insbesondere den Silberpreis wieder zu stützen. Sollte sich jedoch der Krieg nicht ausweiten und auch die Notenbanken nicht plötzlich von ihrem Quantitative Tightening abweichen, so fehlen kurzfristig die Katalysatoren, die dem Silberpreis wieder Aufwind verleihen könnten. In diesem Fall müssen wir mit einer Bereinigung des Terminmarktes von der Spekulation rechnen, was den Silberpreis auf 18 US-Dollar zurückführen würde, bevor es wieder nach oben geht.

Kurz gesagt bleibt der Silberpreis unter 22 US-Dollar short mit dem Ziel bei 18 US-Dollar bis 19 US-Dollar. Erst dort sehen wir eine gute Chance für Käufe und ein antizyklisches Kaufsignal auf jeder Zeitebene. Über 22 US-Dollar gibt es zwar ein technisches Kaufsignal, das jedoch nur eine niedrige Wahrscheinlichkeit auf Erfolg hat und bald wieder negiert werden dürfte, weshalb man hier schnell einen Stop-Loss platzieren muss.

Silber droht nun auf 18 US-Dollar noch einmal zu fallen, was eine letzte Kaufchance liefern wird

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert. Diese Handelsspanne wurde nun nach unten verlassen, was bärisch ist.

Selbst ein Rücksetzer auf oder unter die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören.

Solange der US-Dollar in einem Umfeld von Zinsanhebungen und einem Quantitative Tightening stark bleibt, solange gibt es wenig Hoffnung, auf eine schnelle Erholung des Silberpreises. Sobald das Tapering jedoch scheitert und die Anleihenkäufe fortgesetzt werden, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.

Langfristig ist das Chartbild bullisch und ein Rücksetzer auf das ehemalige Ausbruchsniveau idealtypisch