Die Edelmetallpreise waren auch in der vergangenen Woche wieder extrem volatil, wie so oft seit dem internationalen Shutdown der Volkswirtschaften im März und dem Start einer neuen Runde quantitativer Lockerungen der Zentralbanken als Reaktion auf die von der Politik verursachte Wirtschaftskrise. Am Mittwochnachmittag kam es zu einem Short-Squeeze am Goldmarkt, nachdem China den USA mit dem Start von Mittelstreckenraketen über dem südchinesischen Meer drohte, was die Bären auf dem falschen Fuß erwischt hatte. Kurz nachdem die Shortseller den Goldpreis auf 1.903 US-Dollar und damit unter zwei wichtige charttechnische Unterstützungen drücken konnten, kam es aufgrund dieser Meldung zu spekulativen Käufen. Die Bären, die über Tage hinweg auf einen weiter fallenden Preis wetteten, wurden dadurch ausgebremst und der Goldpreis sprang um 50 US-Dollar bis an den Widerstand bei 1.955 US-Dollar.

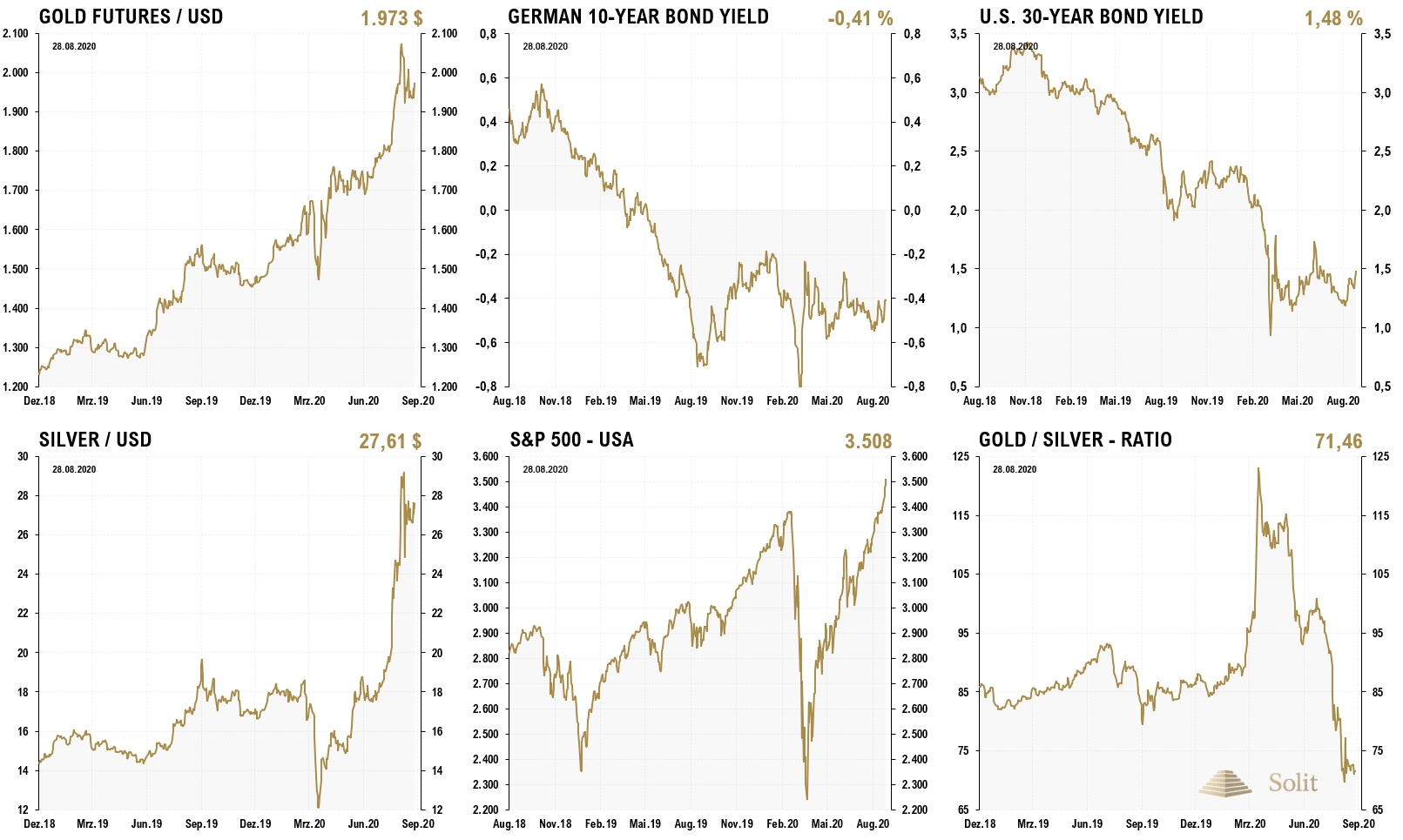

Die kurzfristigen Zinsen bleiben unten, was die Aktienmärkte und Gold nach oben treibt

Trump kündigte bereits an, die Wertschöpfungsketten der beiden Großmächte bei einer Wiederwahl weiter kappen und Hochtechnologie zurück in die USA holen zu wollen. Auch das autoritäre Regime in Peking will seinen Binnenmarkt stärken und die Abhängigkeit von ausländischen Importen reduzieren. Die gegenseitige ökonomische Abhängigkeit der beiden Volkswirtschaften war bisher ein Garant für Frieden, weshalb es sich bei den ständigen Konfrontationen um die Vorherrschaft im südchinesischen Meer bis dato um nicht mehr als Säbelrasseln handelte. Einerseits ist es ein richtiger Schritt den wachsenden Machtanspruch des kommunistischen Regimes einzuhegen, denn die Knechtung und Verdrängung der Tibeter, die Umerziehung der Uiguren sowie die Übernahme Hongkongs sind nur drei Beispiele dafür, wie gefährlich das chinesische Regime ist und dass es wichtig ist, ihm die Stirn zu bieten. Andererseits birgt die Trennung der Volkswirtschaften die Gefahr, dass aus dem Säbelrasseln in Zukunft ein militärischer Konflikt entstehen könnte. Marktwirtschaft und Freihandel unterstützen durch die Nutzung natürlicher komparativer Vorteile wachsenden Wohlstand und erzeugen wechselseitige Abhängigkeiten zwischen Staaten, die letztlich einen wesentlichen Beitrag zur Friedenssicherung liefern.

Trumps Chancen für eine Wiederwahl sind mittlerweile sehr hoch und es scheint, als könnte nur noch ein Crash des Aktienmarktes Trumps zweite Amtszeit verhindern. Angesichts der sozialen Unruhen linker Gruppen mit Mord und Plünderungen in demokratisch geführten Großstädten, wenden sich immer mehr Stammwähler von der Demokratischen Partei ab und fliehen förmlich zu den Republikanern. Auch das kompromisslose Vorgehen in den von Demokraten regierten Bundesstaaten während der Pandemie hat viele Wähler gekostet. Die weniger restriktiven republikanischen Bundesstaaten, von denen sieben gar keinen Shutdown umgesetzt haben, gingen deutlich besser aus der Krise hervor.

Am Donnerstag folgte eine Rede von US-Notenbankchef Jerome Powell beim alljährlichen Jackson Hole Treffen, das dieses Mal online stattfand. Er bestätigte noch einmal die veränderte Zielsetzung der Fed, wonach nicht mehr die Preisstabilität, sondern der Arbeitsmarkt im Vordergrund steht. Zeitweise Anstiege des Verbraucherpreisindex deutlich über zwei Prozent sollen toleriert werden, um schnellstmöglich wieder Vollbeschäftigung zu schaffen, wobei man nun nur noch im langfristigen Durchschnitt zwei Prozent Teuerung anstreben würde. Bis dahin lag die Zielmarke der Teuerung bei zwei Prozent, bei deren Erreichen die Notenbank mit Zinsanhebungen reagiert hatte, was damit erst einmal vom Tisch ist. Dadurch kann die US-Notenbank die kurzfristigen Zinsen weiter bei null Prozent halten, auch wenn der Konsumentenpreisindex aufgrund der historisch einmalig starken Inflation der Geldmenge stärker als zwei Prozent ansteigen wird. Folgend werden die Realzinsen noch weiter in den negativen Bereich rutschen und der US-Dollar weiter an Kaufkraft verlieren.

Das bedeutet, dass Sparer keine Zinsen auf Geld, das sie auf der Bank haben, erhalten und durch die Inflationsukzessive enteignet werden. Dies ist sehr bullisch für den Goldpreis, weshalb sich die Hausse in den nächsten Jahren fortsetzen wird. Auf diese Aussagen hin setzte der US-Dollar seine Talfahrt fort und fiel zum Euro auf 1,19 US-Dollar, während der Goldpreis 40 US-Dollar, bis an den Widerstand bei 1.980 US-Dollar, nach oben sprang. Nur Minuten später erklärte Powell jedoch, dass er kurzfristig noch keinen Inflationsdruck erwarte, was sofort zu Verkäufen und Gewinnmitnahmen am Goldmarkt führte, worauf der Preis wieder um 70 US-Dollar auf 1.910 US-Dollar einbrach. Seit anderthalb Wochen bewegt sich der Goldpreis erratisch in einer Spanne zwischen 1.910 US-Dollar und 1.980 US-Dollar auf der Oberseite stark hin und her. Dies zeigt, dass sich noch immer viele Spekulanten in diesem Markt tummeln und das Interesse von Investoren hoch ist.

Der US-Aktienmarkt konnte ebenso von der taubenhaften Rede Powells profitieren, da niedrige Refinanzierungszinsen bei gleichzeitiger Entwertung der Kaufkraft den überschuldeten Zombieunternehmen unter die Arme greifen werden, was auch höhere KGV (Kurs-Gewinn-Verhältnisse) rechtfertigt. Der breite amerikanische Aktienindex S&P 500 stieg daraufhin weiter an, nachdem dieser den Widerstand an seinem Allzeithoch überwinden und auf 3.525 Punkte ansteigen konnte. Aktuell kommt es zu einer Kaufpanik (FOMO – Fear of Missing Out) bei allen Investoren, die trotz der massiven Inflation der Geldmenge mit einem nominellen Bärenmarkt gerechnet hatten und deshalb die Rallye verpasst haben. Oftmals hatten diese Investoren zum Crashtief verkauft und müssen nun dem Markt zu Höchstkursen hinterherlaufen. Können die Aktienmärkte bis zur US-Präsidentschaftswahl in zehn Wochen weiter ansteigen oder ihr hohes Niveau verteidigen, dürfte Trumps Sieg, trotz Briefwahlen, sicher sein.

Russland und China haben bereits einen Impfstoff, den sie bereitwillig in die Welt verkaufen wollen und die USA kündigten diesen für die nächsten Monate zumindest schon an. Zusätzlich verkaufte Trump vergangene Woche die Genehmigung der Covid-19 Plasma Therapie als großen Erfolg, obwohl diese Antikörper-Therapie aus dem Blutplasma geheilter Patienten bereits seit April in Europa und den USA angewandt wird. Weltweit gehen immer mehr Menschen gegen die massive Einschränkung von Grundrechten auf die Straße, wie beispielsweise am Wochenende in London und Berlin, wo Tausende friedlich demonstrierten. Angesichts dieser aufgeheizten Stimmung ist ein weiterer Shutdown selbst in Europa mittlerweile wenig wahrscheinlich geworden, da der politische Preis mittlerweile extrem hoch geworden ist. Dadurch gewinnen Investoren wieder Mut und die Erholung der Wirtschaft nimmt an Fahrt auf.

Um eine Pleitewelle zu verhindern, haben sich CDU und SPD auf die Verlängerung des Kurzarbeitergeldes bis Ende 2021 verständigt. Da mit Zombieunternehmen niemand Geschäfte machen will, soll auch die Aussetzung der Insolvenzantragspflicht um weitere sechs Monate bis Ende März 2021 verlängert werden. Müssten die Unternehmen wieder ab dem 1. Oktober, wie vor dem Shutdown, ihre Insolvenz anzeigen, würde eine Pleitewelle und womöglich eine Kettenreaktion ausfallender Kredite im Bankensystem erfolgen, was die Regierungsparteien angesichts näherkommender Wahlen scheuen. Aufgrund der selbstinduzierten Wunden des Shutdowns gaben im ersten Halbjahr 2020 Bund, Länder, Gemeinden und Sozialversicherungen mehr Geld aus als sie einnahmen. Wie in jeder Rezession brechen die Steuereinnahmen weg, während die Ausgaben für die Arbeitslosenversicherung stark ansteigen. Ein Loch von 51,6 Milliarden Euro klafft im Staatshaushalt, was 3,2 % des Bruttoinlandsprodukts entspricht. Im Vorjahresquartal gab es noch ein Plus von 46,5 Milliarden Euro. Auf das Gesamtjahr rechnet die Bundesbank mit einem Defizit von 7 %, das über Neuverschuldung bzw. durch Drucken von Papiergeld und die Inflationssteuer finanziert wird.

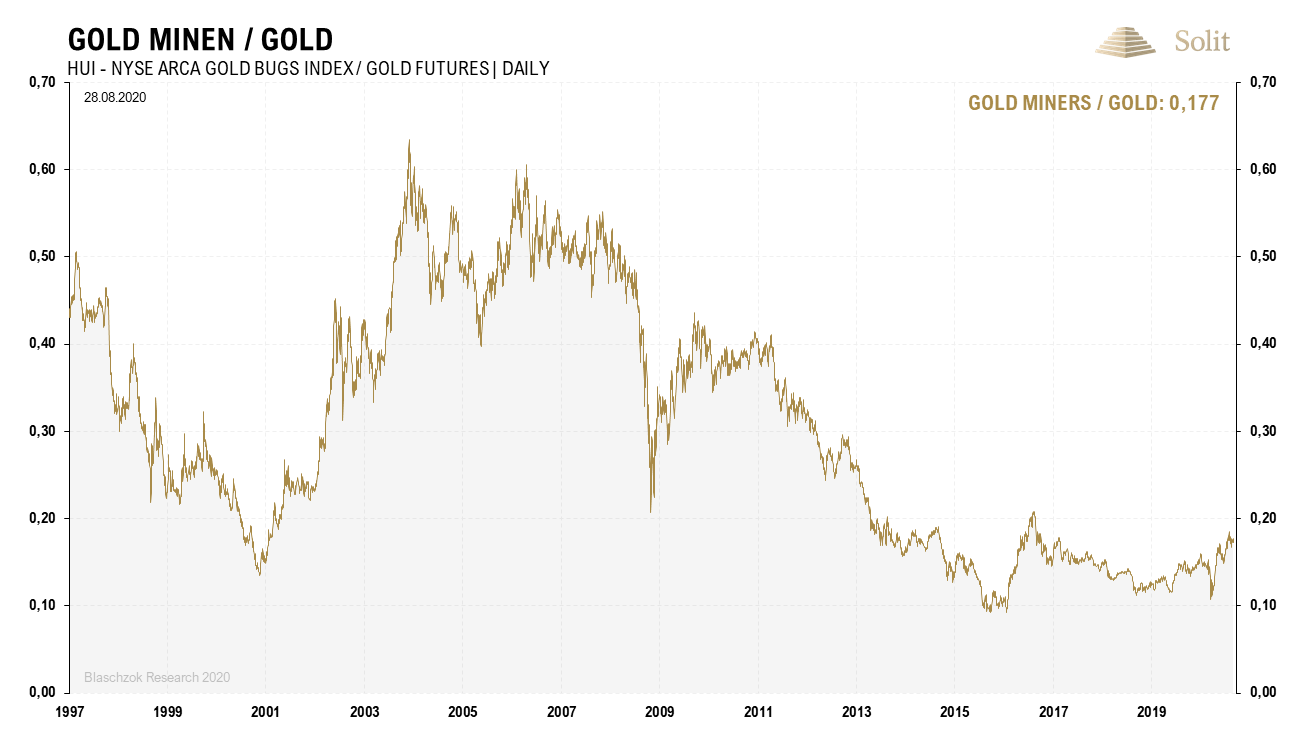

Die Vorzeichen für eine Stagflation, einer Rezession gepaart mit steigenden Preisen, in der die Edelmetallpreise für Gold und Silber über die nächsten Jahre stark ansteigen werden, sind sehr gut. Es verwundert daher nicht, dass selbst die Investmentlegende Warren Buffet kürzlich eine Position in Höhe von 562 Millionen Dollar in den Goldproduzenten Barrick Gold aufgebaut hat, womit er ein Misstrauen in den Dollar und den Standardaktienmarkt demonstriert. Buffet hat nun die Überzeugung, dass die Inflation so hoch sein wird, dass es essentiell wichtig ist, Gold im Portfolio zu haben anstatt Unternehmen. Minenaktien sind ein zusätzlicher Hebel zum Besitz von physischem Gold.

Die Goldminen sind im Verhältnis zu Gold immer noch historisch günstig

Buffet hat mit diesem Kauf eine Tür geöffnet und seinem Beispiel dürften nun weitere Fondsmanager folgen, die sukzessive in Gold, Silber sowie deren Produzenten investieren werden. So hat vergangene Woche auch der Polizei- und Feuerwehr-Pensionsfonds von Ohio (USA) 5 % der verwaltenden 16 Milliarden US-Dollar in Gold investiert, um den Fonds gegen Inflation abzusichern. Nur 0,5 % der amerikanischen Ersparnisse sollen in Gold alloziert sein, wobei das langfristige Mittel bei 1,5 bis 2 % liegt. Es gibt nicht genügend Gold zu diesen Preisen, wenn die weltweiten Fonds ebenfalls die gleiche kleine 5 % Allokation in ihrem Portfolio als Absicherung vornehmen würden. Die aktuelle Korrektur, die seit einem Monat läuft, ist nur eine kurze Verschnaufpause in einem neuen übergeordneten Bullenmarkt, weshalb diese Korrektur eine Chance ist, um günstig zu kaufen.