Die Preise von Gold und Silber waren in der vergangenen Handelswoche etwas gefallen, doch zeigten sich die beide monetären Edelmetalle im Umfeld einer Dollar-Rallye relativ stark. Der USD-Index war um 1,3 % auf 94,10 Punkte angestiegen, unter anderem da sich die Siegeschancen von Donald Trump kurz vor den Wahlen deutlich erhöht hatten. Der Goldpreis ging bei 1.882 US-Dollar (1.613 Euro) und Silber bei 23,65 US-Dollar (20,31 Euro) am Freitag in das Wochenende.

Während ein schwacher Aktienmarkt den Goldpreis eher unter die Arme griff, unterstützte die Europäische Zentralbank (EZB) vergangene Woche die Schwäche der Gemeinschaftswährung mit der Ankündigung, sie würde die europäische Wirtschaft weiter durch das Drucken von Geld retten, wenn dies nötig sei. Die Ausweitung der Geldmenge leitet jedoch immer nur Vermögen um und schadet somit produktiven Unternehmen sowie dem Wirtschaftswachstum. Wie von Präsident Trump bereits angekündigt fielen die Wirtschaftsdaten der USA im dritten Quartal sehr gut aus. Die US-Wirtschaft wuchs im dritten Quartal um 7,4 % zum Vorquartal, nachdem im Vorquartal zwei Drittel der US-Bundesstaaten einen Shutdown der Wirtschaft verfügt hatten und sie historisch stark um 9 % einbrach. Diese guten Zahlen helfen Trump kurz vor den Wahlen, doch der schwache Aktienmarkt belastet die Bilanz etwas. Das Plunge Protection Team des US-Präsidenten dürfte aktuell den Aktienmarkt stützen, während womöglich andere Kräfte den Aktienmarkt vor den Wahlen hingegen gerne fallen sehen würden.

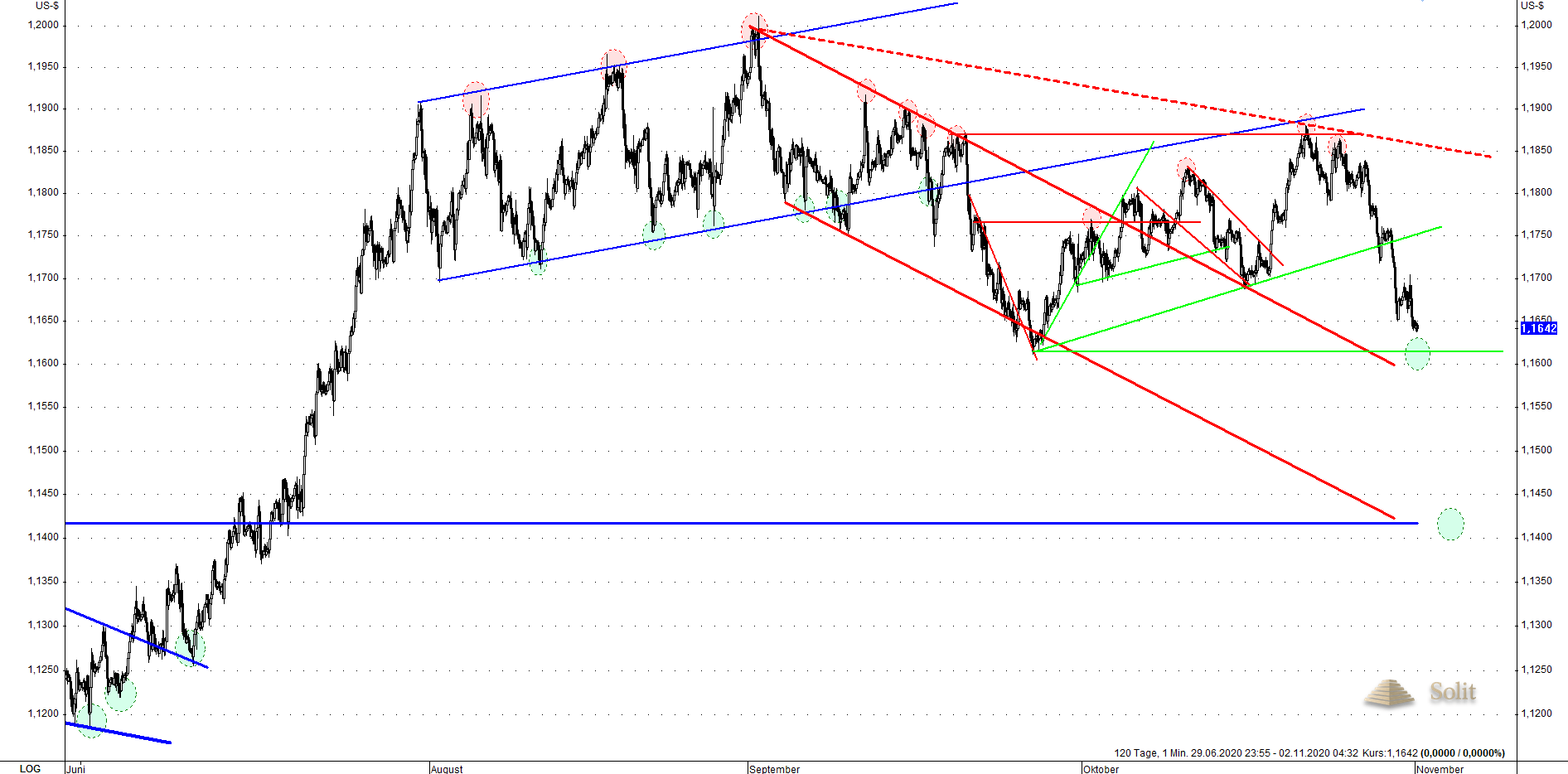

Sollte US-Präsident Trump für weitere vier Jahre in das Weiße Haus gewählt werden, so könnte die Aussicht auf eine bessere Wirtschaftsentwicklung im Umfeld niedrigerer Steuern und den relativ zu den Demokraten niedrigeren Staatsausgaben den US-Dollar kurzzeitig haussieren lassen. Ein Short-Squeeze am Terminmarkt beim USD-Index könnte den Goldpreis in dieser Woche daher kurzzeitig belasten.

Sollten hingegen Joe Biden und Kamala Harris die Wahlen für sich entscheiden können, so würde dies den US-Dollar kurzzeitig unter Druck bringen und Gold und Silber daraufhin mit Preisanstiegen reagieren. Die Demokraten stehen für höhere Steuern (Spitzensteuersatz von 62 % unter Biden), mehr unproduktive und wohlstandsgefährdende Wirtschaftsplanung sowie den Ausbau des Sozial- und Wohlfahrtsstaates durch neue Schulden, was die Talfahrt des US-Dollars beschleunigen würde.

Gewinnt Donald Trump die US-Wahlen, so könnte sich die Dollar-Erholung noch etwas fortsetzen

Die Wirtschaftspolitik in den USA ist viel freundlicher als im Euroland, was den Euro belasten dürfte

Diese Woche dürfte sehr volatil an allen Finanzmärkten werden. Je nachdem, wie die Wahl ausfallen und ob diese letztlich angefochten wird, dürften wir eine Achterbahnfahrt erleben. Der Goldpreis könnte einmal schnell 100 US-Dollar nach oben oder nach unten springen, während auch der USD-Index sehr volatil sein wird. Die Aktienmärkte könnten bei Unruhen im Falle eines knappen Sieges von Trump weiter abrutschen und die nächsten ein bis zwei Wochen werden von großer Unsicherheit geprägt sein. Die Wahrscheinlichkeit für einen Sieg Trumps schätze ich höher ein als einen Sieg von Joe Biden. Dennoch sollten unerfahrene Anleger, Investoren und insbesondere Trader kurzfristig besser auf die Seitenlinie gehen oder nur sehr vorsichtig agieren, um sich bei einer Explosion der Volatilität nicht die Finger zu verbrennen. Sollte der Goldpreis die in der letzten Analyse genannten Unterstützungen im Falle eines Abverkaufs erreichen, könnte man diese Chance nutzen, um als Käufer zu agieren, denn nach den Wahlen wird es neue Fiskalprogramme geben, der Dollar wieder real abwerten und letztlich die monetären Edelmetalle Gold und Silber wieder steigen im kommenden Jahr!

Notenbanken waren in Q3 erstmals Nettoverkäufer am offenen Markt

Die aktuelle Korrektur des Gold- und Silberpreises, nach der stärksten Rallye seit 2010, dauert nun bereits drei Monate an. Der Terminmarkt zeigte in den vergangenen Wochen deutlich, dass es ein Überangebot am physischen Markt geben musste. Die Schmucknachfrage war weltweit, insbesondere in Indien und China, stark eingebrochen, doch andererseits explodierte seit Jahresbeginn in der westlichen Welt die Investmentnachfrage nach physisch gedeckten ETF-Produkten mit Nettozuflüssen von über 1.000 Tonnen. Die indische Schmucknachfrage fiel um die Hälfte, während der chinesische Schmuckverbrauch ebenfalls zurückging. Die Gesamtschmucknachfrage fiel auf 333 Tonnen und lag damit 29 % unter dem bereits relativ schwachen Vorjahresquartal. Die Gesamtnachfrage in Goldbarren fiel im dritten Quartal im Jahresvergleich um 19 % auf den niedrigsten Stand seit 2009, was weitgehend auf die anhaltende Schwäche beim Schmuckkauf infolge der rekordhohen Preise und der durch die Sperre verursachten Konjunkturabschwächung zurückzuführen ist.

Die Notenbanken hielten sich bereits im Vorfeld der Shutdowns zurück und beendeten ihre Käufe mit dem Beginn der Wirtschaftskrise gänzlich, um einem Anstieg des Goldpreises und diametral gegensätzlich einer realen Abwertung der eigenen staatlichen Fiat-Währungen nicht noch zu unterstützen.

Jetzt zeigten die neuesten Daten des World Gold Council, dass die Zentralbanken im dritten Quartal sogar erstmals seit 2011 wieder Nettoverkäufer waren. Die weltweiten Goldreserven der Notenbanken sanken im dritten Quartal 2020 netto um 12,1 Tonnen. Im Vorjahresquartal hatten diese hingegen noch 141,9 Tonnen hinzugekauft, doch im dritten Quartal stiegen die Bruttoverkäufe sprunghaft auf 78,9 Tonnen an, wobei der Anstieg hauptsächlich auf nur zwei Zentralbanken, Türkei und Usbekistan, zurückzuführen ist. Die westlichen Notenbanken stehen offiziell nur auf der Seitenlinie.

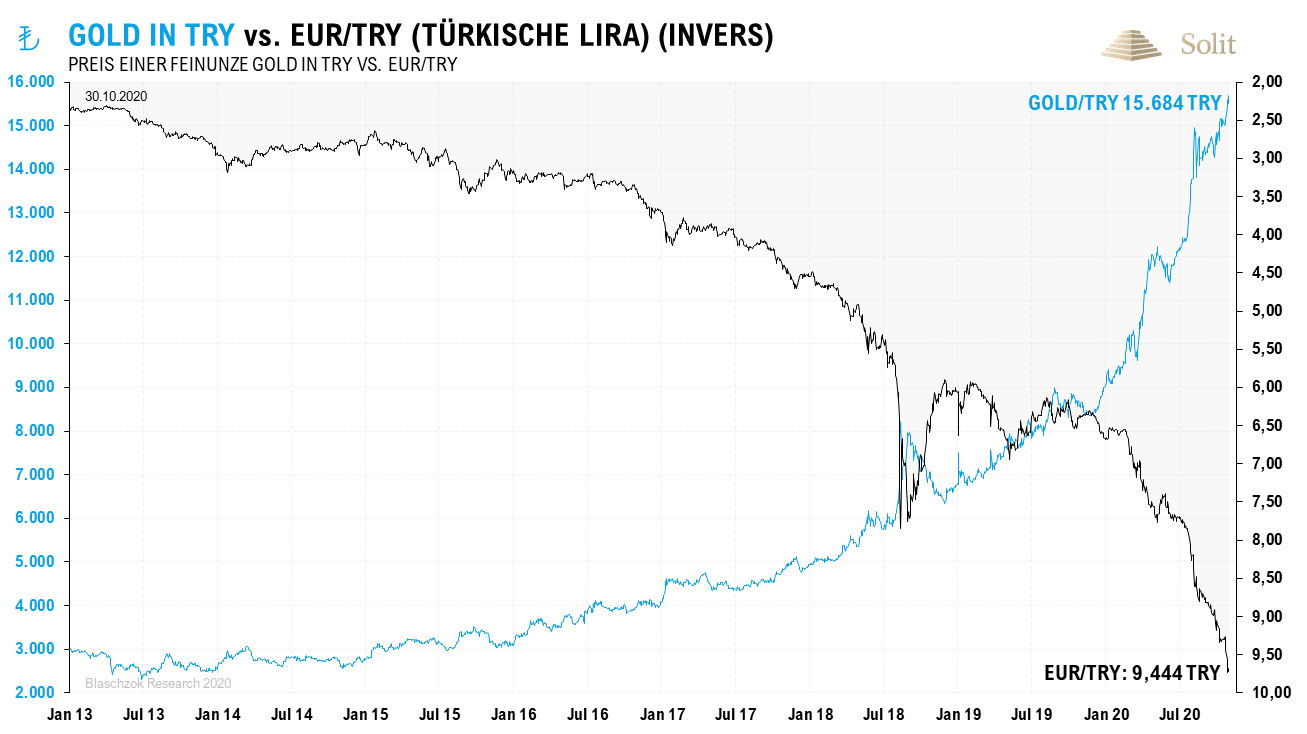

Die Türkei befindet sich in einer noch nie dagewesenen Leistungs- und Kapitalbilanzkrise und die türkische Lira seit längerer Zeit im freien Fall. In den letzten acht Jahren stieg der Goldpreis in türkischer Lira um mehr als 430 % an. Folgender Chart zeigt eindrucksvoll, wie sich die Türken gegen die Abwertung der Währung durch den Kauf von Gold absichern und ihr Vermögen vor der Inflationssteuer retten konnten. Wer Gold besaß, blieb vermögend, doch wer Fiat-Geld oder Ansprüche gegen Fiat-Geld hatte, der verlor über 80 % seines Vermögens.

Der Goldpreis in türkischer Lira stieg um 430 % in den letzten acht Jahren an, während die staatliche Fiat-Währung den Bach runterging

Nachdem die türkische Zentralbank ihre Reserven fast völlig aufgezehrt hat, musste sie nun ihre Goldreserven im Laufe des Quartals um 22,3 Tonnen verringern. In den Vorquartalen war diese jedoch noch vor Russland der größte staatliche Goldkäufer weltweit und seit Jahresbeginn hat das Land seine Goldreserven um beachtliche 148,7 Tonnen erhöht. Die offiziellen Goldbestände der Türkei belaufen sich jetzt auf 561 Tonnen oder 47 % der Gesamtreserven. Die türkische Zentralbank ist seit 2017 der alleinige Käufer der gesamten inländischen Goldproduktion, die in diesem Jahr voraussichtlich um 44 % steigen soll.

Usbekistan verringerte seine Goldreserven im 3. Quartal um 34,9 Tonnen und somit auf Jahressicht um netto 28,6 Tonnen. Trotz des beträchtlichen Verkaufs im 3. Quartal machen die Goldreserven in Höhe von 307 Tonnen immer noch 56 % der Gesamtreserven aus. Das Land nutzte seine Goldreserven und die höheren Preise, um die wirtschaftlichen Auswirkungen der Pandemie zu bekämpfen.

Weitere kleine Verkäufer unter den Notenbanken am Goldmarkt waren Tadschikistan (9,2 Tonnen), die Philippinen (7,8 Tonnen), die Mongolei (2,4 Tonnen) und Russland (1,2 Tonnen).

Der WGC stellt in der Tat fest, dass „die Pandemie die Unsicherheit erhöht hat, was viele Anleger – einschließlich der Zentralbanken – dazu veranlasst hat, nach Vermögenswerten zu suchen, die den Wert ihrer Portfolios in Krisenzeiten diversifizieren und schützen”. Es gab daher auch Käufer unter den Zentralbanken, wie die Vereinigten Arabischen Emirate (7,4 Tonnen), Indien (6,8 Tonnen), Katar (6,2 Tonnen), die Kirgisische Republik (5 Tonnen), Kasachstan (4,9 Tonnen) und Kambodscha (1 Tonne).

Auf Jahressicht sind die Zentralbanken noch Nettokäufer geblieben mit einer Nachfrage in den ersten drei Quartalen von insgesamt 220,6 Tonnen. Die Nettoverkäufe sind ein Ergebnis aus der Zurückhaltung der westlichen Notenbanken und dem Verkauf zweier Länder, in denen die Reserven knapp waren und die den hohen Goldpreis nutzten, um für die Bekämpfung der Folgen der Shutdowns Gold in dringend benötigte US-Dollar zu tauschen.