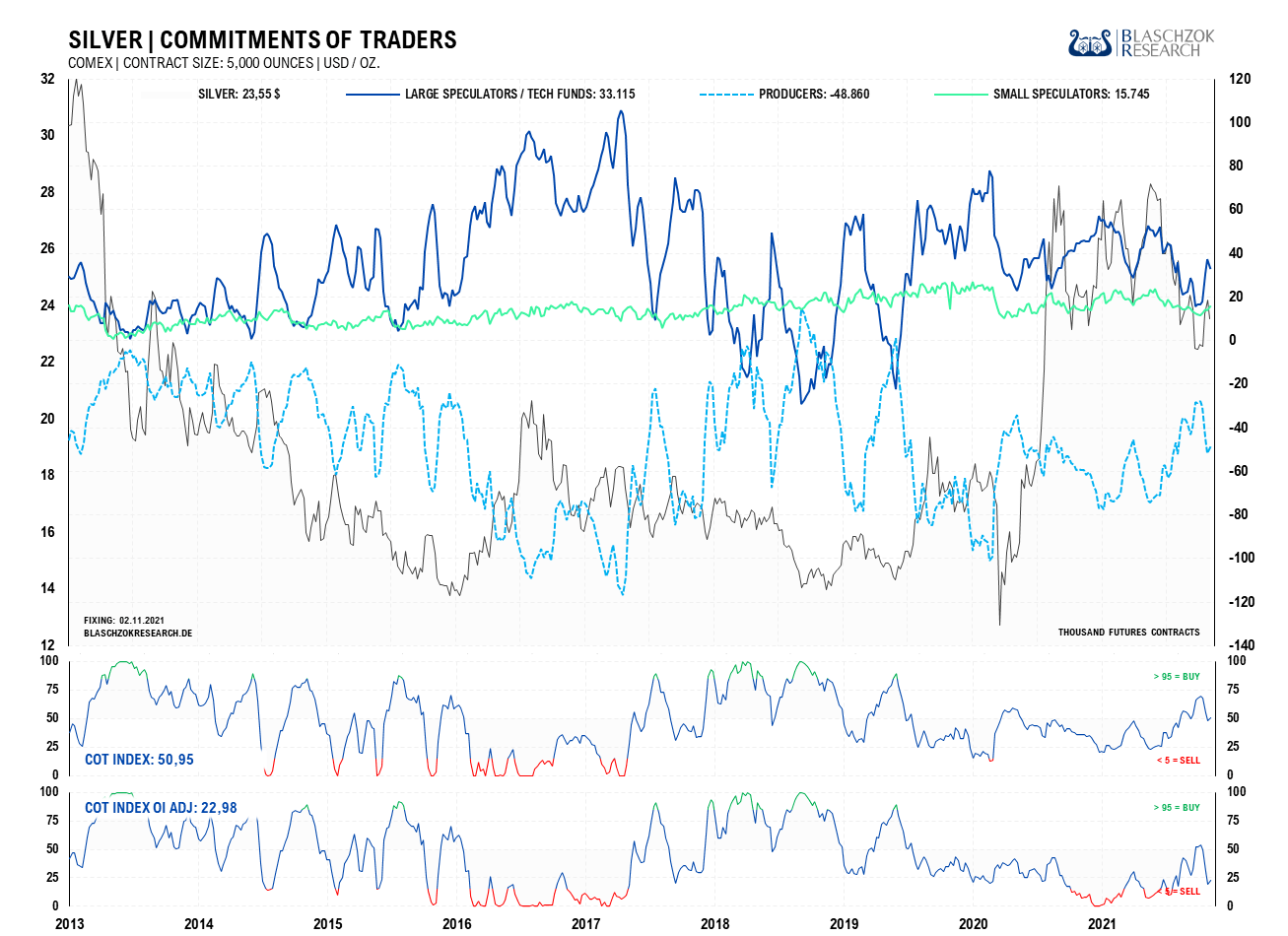

Terminmarkt: CoT-Report vom 05.11.2021

Aufgrund eines US-Feiertages wurde die Veröffentlichung des neuesten CoT-Reports seitens der Terminmarktaufsicht CFTC auf Montag, den 15.11.2021 um 20:30 Uhr verschoben, weshalb wir folgend die CoT-Daten der Vorwoche analysieren:

Der Preis fiel um 66 US-Cent, wobei die Spekulanten gerade einmal 2,6 Tsd. Kontrakte short gingen. Dies zeigt Schwäche. Der CoT-Index stieg wieder leicht auf 51 Punkte an.

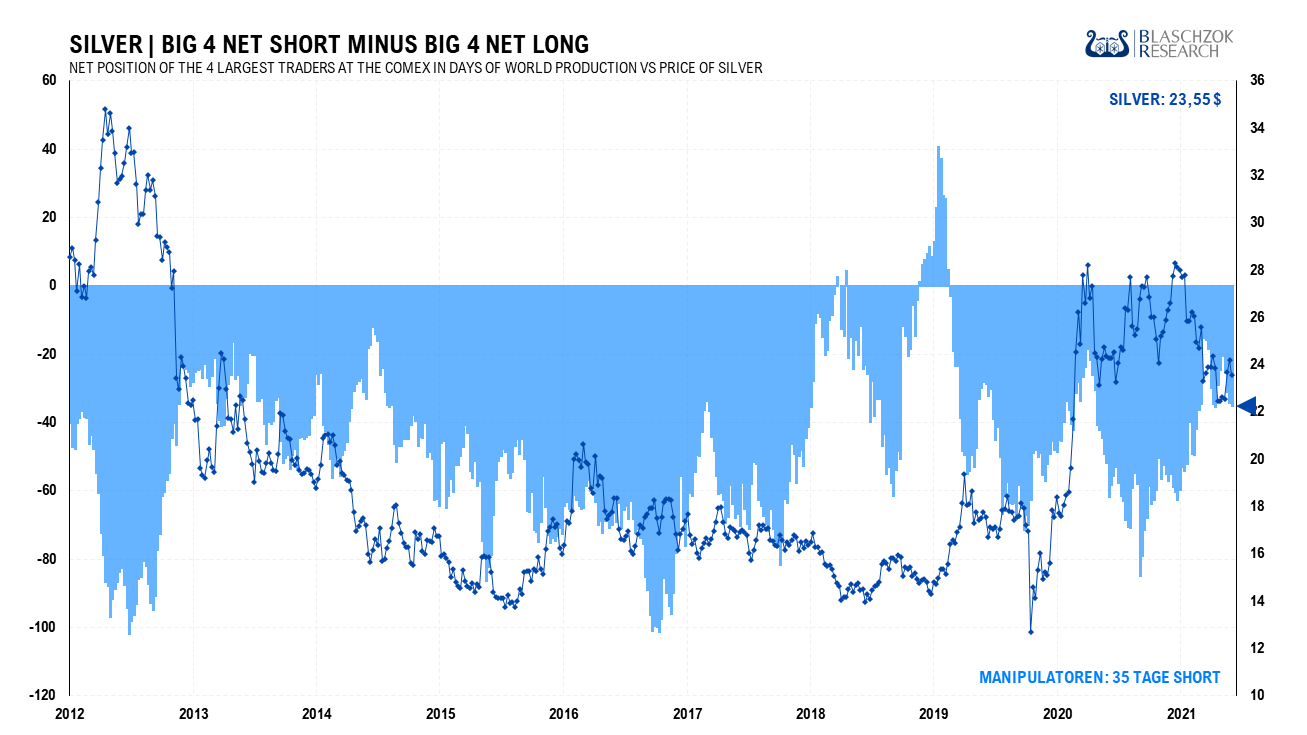

Die Netto-Shortposition der Big 4 erhöhte sich von 34 auf 35 Tage der Weltproduktion und die der Big 8 erhöhte sich von 37 auf 40 Tage. Die Manipulation ist normal für diesen bisherigen Preisanstieg.

Der Positionsaufbau ist mit 3 Tagen nur gering und spricht daher nicht gegen einen weiteren Preisanstieg. Die Kleinspekulanten haben an dem Anstieg nicht teilgenommen, sondern Gewinne realisiert. Schlecht sind die CoT-Daten hingegen im Verhältnis zum Open Interest, das stark gesunken ist in den letzten Monaten, was die absolut neutralen CoT-Daten relativiert. Der Silberpreis zeigt weiterhin keine Stärke und es ist deutliche Schwäche seit dem Anstieg von 22 US-Dollar auf 25 US-Dollar zu sehen, was den Silberpreis anfällig für Rücksetzer macht.

Da Silber bisher Schwäche zeigte, droht ein Long-Drop, wenn Gold korrigiert. Deshalb ist es sehr wichtig Stop-Loss Orders zu platzieren.

Im Verhältnis zum Open Interest sind die CoT-Daten in einem CoT-Index von 23 Punkten nicht mehr gut

Der Positionsaufbau ist bisher gering und spricht nicht gegen einen weiteren Preisanstieg

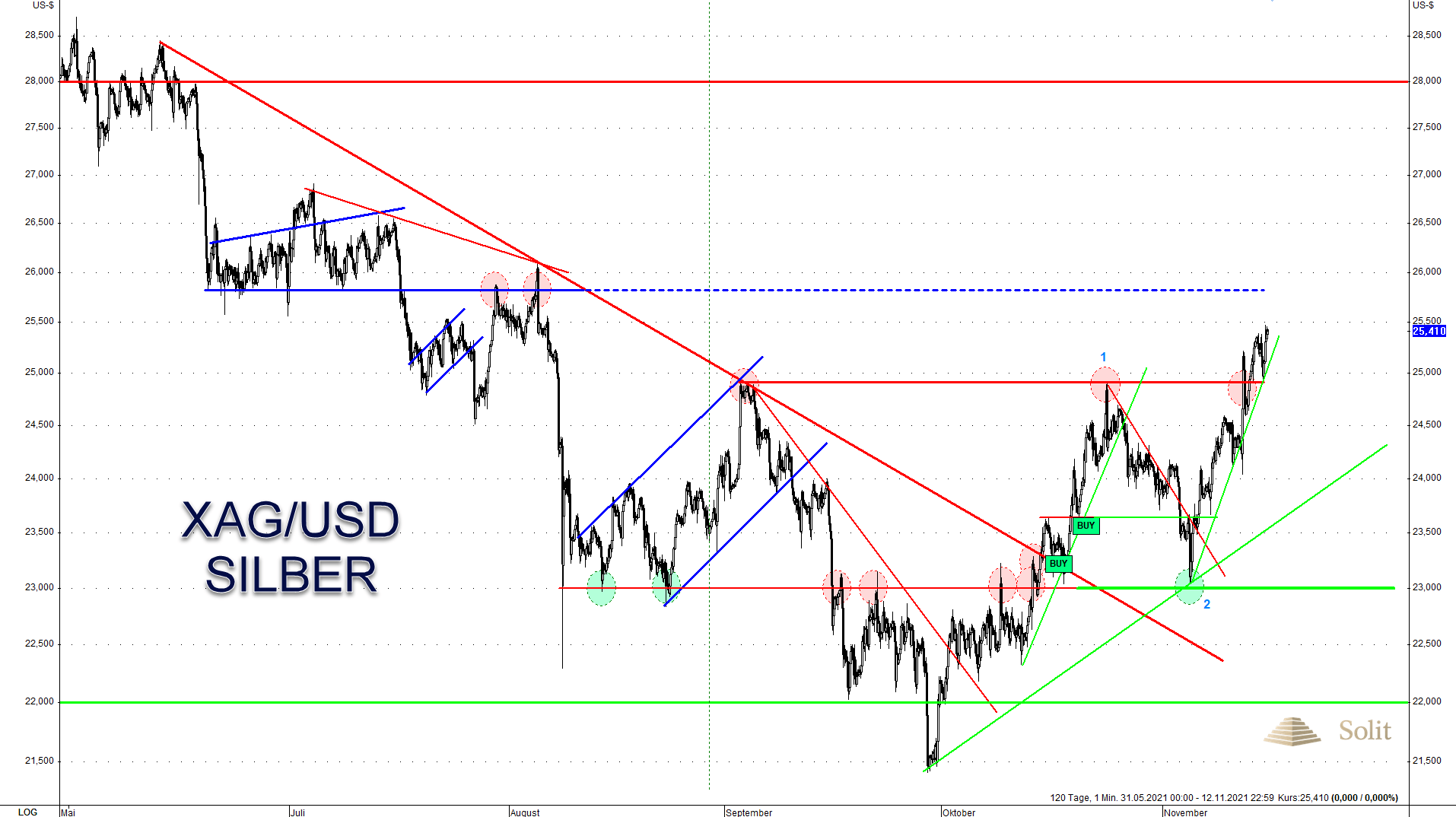

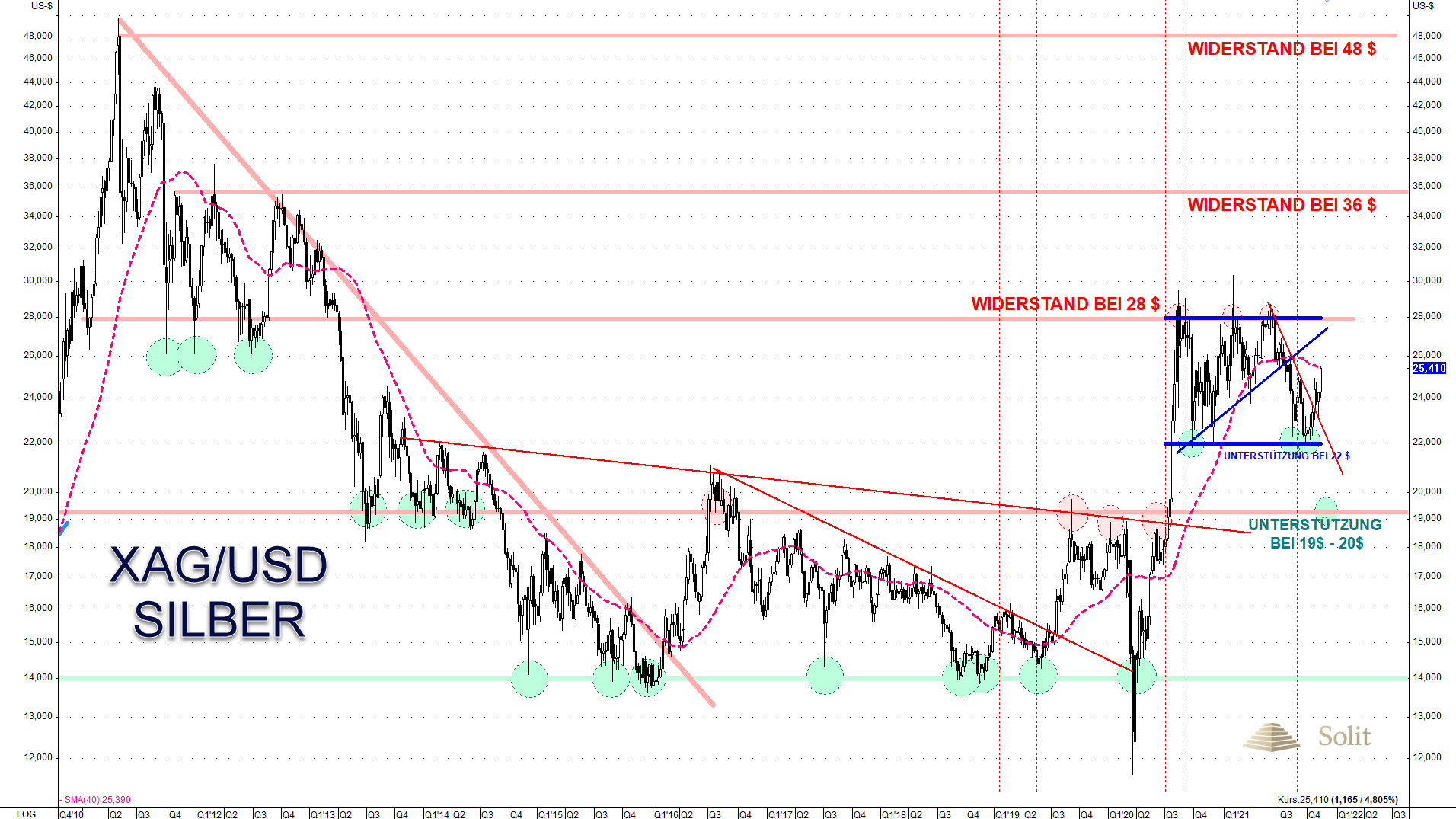

Mit dem Ausbruch aus dem mittelfristigen Abwärtstrend wurde Mitte Oktober ein mittelfristiges Kaufsignal für den Silberpreis erzeugt. Nach einem ersten Anstieg auf den nächsten Widerstand bei 25 US-Dollar erfolgte ein Pull Back an das Ausbruchsniveau bei 23 US-Dollar, während der Goldpreis noch einmal die Unterstützung bei 1.760 US-Dollar getestet hatte. Dieser Rücksetzer erfolgte im Vorfeld der letzten US-Notenbanksitzung. Nachdem das Tapering der Anleihenkäufe auf den Tisch lag und gänzlich eingepreist war, legten der Gold- und Silberpreis wieder zu, wobei der Silberpreis erneut den Widerstand bei 25 US-Dollar anlief. Zum einen hatte jeder, der aufgrund des Taperings verkaufen wollte nun verkauft und zum anderen hat die Ankündigung, dass die Anleihenkäufe fortgesetzt werden, sollte sich der wirtschaftliche Ausblick eintrüben, neue Käufer in den Markt gezogen.

Silber konnte die letzte Handelswoche mit 25,40 US-Dollar sogar über dem Widerstand bei 25 US-Dollar beenden, was zeigt, dass die Nachfrage zunimmt und weiterhin Kaufdruck da ist.

Charttechnisch ist die Situation weiterhin einfach. Über 23 US-Dollar bleibt der Silberpreis long, wogegen sich das bullische Setup negiert, wenn der Preis diese Unterstützung nach unten durchbricht. Kann der Goldpreis den Widerstand bei 1.870 US-Dollar sofort rausnehmen und weiter auf 1.920 US-Dollar ansteigen, so würde Silber womöglich gleich weiter bis 27 oder 28 US-Dollar ansteigen.

Es gibt zwei Wermutstropfen.

- Aufgrund der Taperings befindet sich der US-Dollar womöglich in einer finalen Rallye, weshalb Gold bei 1.870 US-Dollar und Silber bei 25 US-Dollar kurzfristig scheitern könnten.

- Der Goldpreis ist in den letzten sieben Handelstagen, seit dem Test der Unterstützung bei 1.760 US-Dollar, bereits um 110 US-Dollar angestiegen, was kurzfristig viel ist und dafürspricht, dass es erst einmal eine Konsolidierung am Widerstand bei 1.870 US-Dollar geben sollte.

Insgesamt ist das Umfeld jedoch immer noch bullisch und nach einer Verschnaufpause dürfte der Silberpreis weiter ansteigen. Kurzfristig agierende Trader achten auf einen Bruch des kurzfristigen Aufwärtstrends und ein Unterschreiten der 25 US-Dollar-Marke.

Der Abwärtstrend bei Silber, sowie der Widerstand bei 25 US-Dollar wurden durchbrochen

Im größeren Bild des Tagescharts wird eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite sichtbar. Nach dem Bruch des Abwärtstrends besteht eine gute Chance, dass der Preisanstieg mindestens bis 28 US-Dollar weiterlaufen wird.

Da der Silberpreis im Vergleich zum Goldpreis in den letzten Monaten schwach war, hängt der weitere Verlauf ganz von der Entwicklung des Goldpreises ab. Silber hinkt der Entwicklung des Goldpreises noch etwas hinterher, doch könnte Silber schnell aufholen.

Seit dem Bruch des Abwärtstrends steigt der Silberpreis an

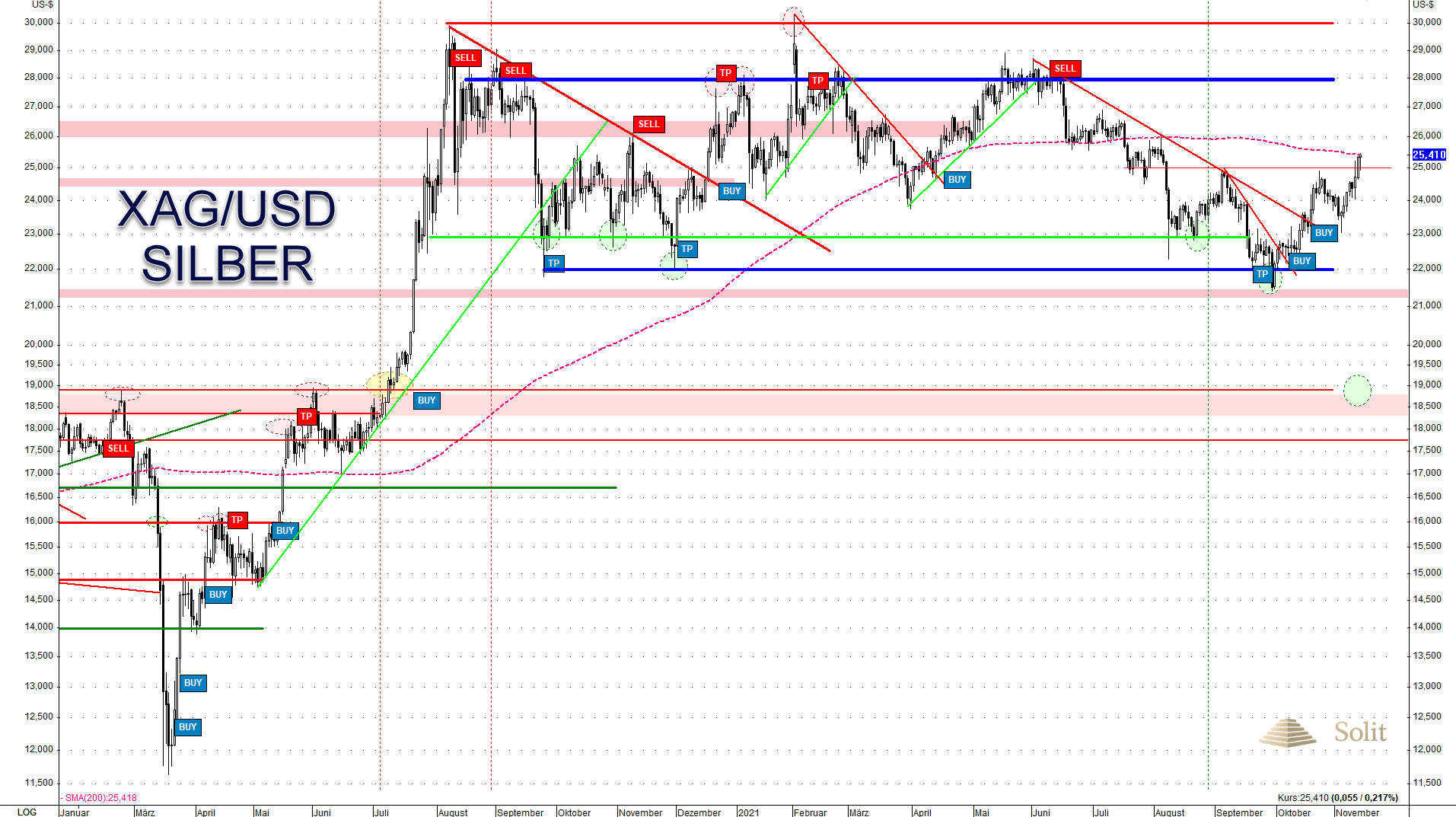

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert.

Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören. Die Wahrscheinlichkeit einer Korrektur auf 19 US-Dollar hat mit dem Bruch des Abwärtstrends jedoch stark abgenommen.

Im nächsten Jahr ist ein Ausbruch aus dieser Handelsspanne über den Widerstand bei 28 US-Dollar wahrscheinlich, was den Silberpreis, spekulativ getrieben, schnell bis auf mindestens 36 US-Dollar hieven würde. Mit einem möglichen Scheitern des Taperings bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.

Silber handelt weiterhin in der Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite