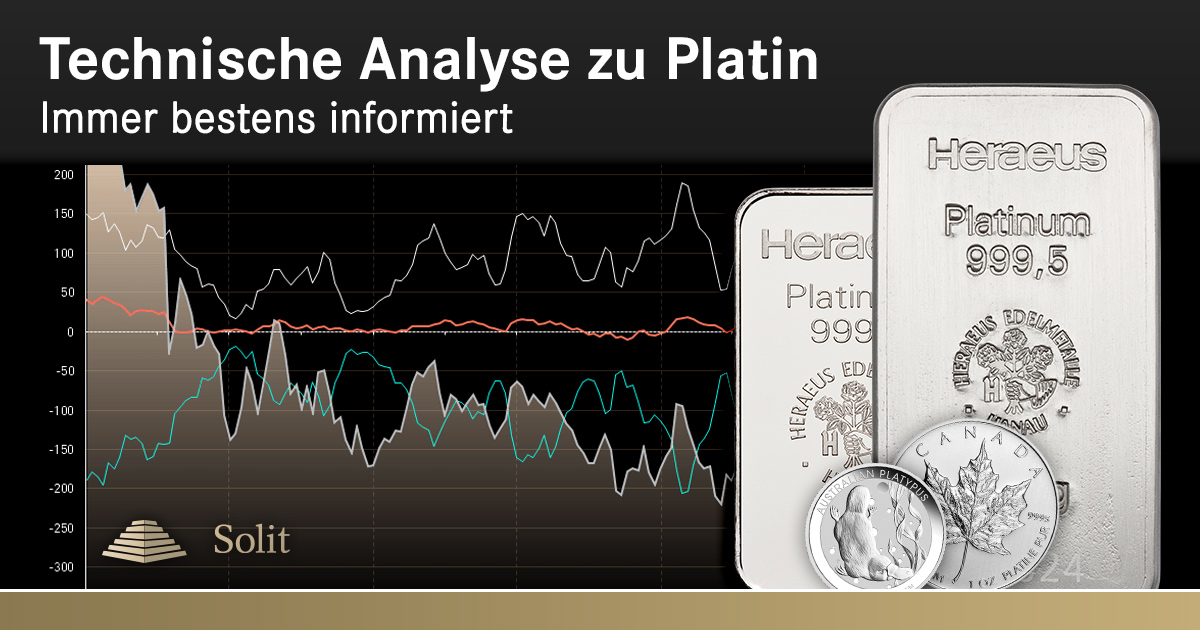

Terminmarkt: Schwäche zur Vorwoche – immer noch sehr bullisches Sentiment

Der Preis fiel zur Vorwoche um 35 US-Dollar, während die Spekulanten gerade einmal 2 Tsd. Kontrakte abbauten. Das ist nicht viel und im Verhältnis zum Open Interest sind die COT-Daten immer noch im Verkaufsbereich.

Auch wenn Platin unser Korrekturziel bei 1.140 US-Dollar erreicht hatte und seither einen Abwärtstrend brechen konnte, stimmen die Daten noch nicht optimistisch. Der Platinmarkt dürfte kurzfristig volatil bleiben und ein erneuter Preisrückgang auf 1.140 US-Dollar oder darunter ist nicht auszuschließen. Das ist kein Niveau in den COT-Daten, bei dem wir früher zum Kauf rieten, doch nachdem der langfristige Abwärtstrend brach, dürften zunehmend Investoren in den Markt kommen, weshalb aus der Schwäche schnell eine relative Stärke aufgrund eines Defizits am Markt werden könnte.

Zum Open Interest sind die Daten noch nicht gut und absolut bestenfalls neutral

Der kurzfristige Abwärtstrend wurde in dieser Woche gebrochen und auch ein Pull Back an diesen war bisher erfolgreich. Solange der Preis nicht zurück in den Abwärtstrend fällt und nicht unter die Unterstützung bei 1.140 US-Dollar, solange hätte Platin das Potenzial weiter anzusteigen.

Es sieht kurzfristig zwar wie eine S-K-S (Schulter-Kopf-Schulter-Formation) aus, doch ist es keine, denn es fehlen der vorherige lange Abwärtstrend und das überverkaufte bärische Sentiment, was sich auch am Terminmarkt zeigt, der so gut wie nicht bereinigt ist. Sollte es am Goldmarkt erst noch eine Streckfolter mit einem erneuten Unterschreiten des letzten Tiefs geben, dann besteht die Möglichkeit eines weiteren Long Drops am Terminmarkt bei Platin mit einem erneuten Preisrückgang.

Wäre der Terminmarkt stärker bereinigt, dann wäre ein Bruch des Abwärtstrends ein gutes Kaufsignal, doch so ist das CRV (Chance-Risiko-Verhältnis) für diesen Trade kurzfristig eher schlecht. Langfristig sind wir hingegen sehr bullisch für Platin. Kurzfristig ist die Wahrscheinlichkeit, dass es unter hoher Volatilität erst noch einige Zeit seitwärts geht relativ hoch. Rücksetzer sehen wir daher als Kaufchancen an und Anstiege immer wieder als Chance, um kurzzeitig einmal Gewinne mitzunehmen und günstiger zurückzukaufen, bis die Korrektur am Edelmetallmarkt völlig abgeschlossen ist.

Langfristig sieht das Chartbild völlig anders aus. Hier wurde der langfristige Abwärtstrend gebrochen und infolgedessen kam es zu dem Anstieg bis in den Widerstandsbereich bei 1.300 – 1.350 US-Dollar, den wir erwartet und prognostiziert hatten. Dort hatten wir zur kurzfristigen Gewinnmitnahme geraten, denn ein erneuter Pull Back an den zuvor gebrochenen Aufwärtstrend mit einem erneuten Preisrückgang auf 1.140 US-Dollar war im Umfeld eines fallenden Goldpreises wahrscheinlich geworden.

Kurzfristig gab es bei 1.140 US-Dollar wieder ein Kaufsignal, doch muss ein Stop-Loss platziert werden. Langfristig gesehen ist der Bruch des langfristigen Abwärtstrends ein sehr bullisches Indiz. Es ist nun gut möglich, dass die Investmentnachfrage zunehmen und es zu einem dauerhaften Defizit im Platinmarkt kommen wird. Ein Durchbruch der Brennstoffzelle in Kraftfahrzeugen könnte weitere Nachfrage entfachen und ein mögliches Defizit verstärken. Platin dürfte darüber hinaus ebenso wie Gold und Silber als sicherer Hafen vor Inflation in den nächsten Jahren gesucht werden, was das Defizit in diesem vergleichsweise kleinen Markt deutlich verstärken kann. Große Anstiege und womöglich eine Outperformance von Gold und Silber scheinen bei Platin in den nächsten Jahren durchaus möglich zu sein.

Der langfristige Abwärtstrend wurde gebrochen