Terminmarkt: Die Lemminge kaufen weiter, doch die Hoffnung stirbt in einem Long-Drop

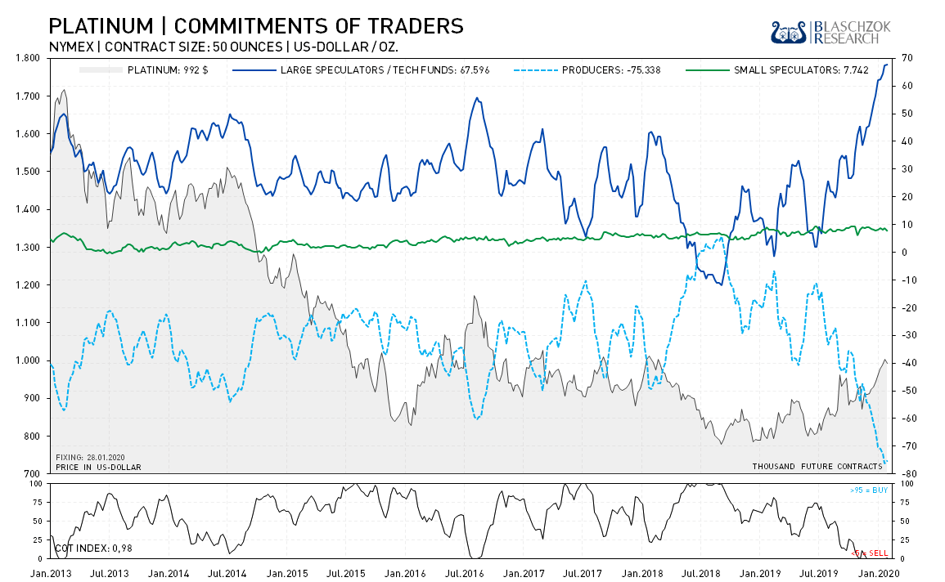

Die Spekulanten haben 804 Tsd. Kontrakte netto auf der Longseite abgebaut, wobei der Preis um 12,5 USD fiel. Das zeigt schon relative Schwäche – im Chart ist dieser Positionsrückgang gar nicht zu erkennen, der Preisrückgang hingegen schon. Meine mantraartig wiederholte Prognose der letzten Monate dürfte sich langsam erfüllen. Platin fiel mittlerweile auf 960 USD und wir halten, wie angekündigt, eine große kurzfristige Shortposition.

Der gesamte letzte Preisanstieg auf 1.000 USD wurde allein durch Spekulanten getrieben. Dies ist das Gegenteil von dem, was wir am Gold- oder Palladiummarkt beobachten können. Mittlerweile sind es 38 Tsd. Kontrakte mehr als beim letzten Mal, als die 1.000 USD angelaufen wurden. Bei diesen Daten dürfte sich Platin auf Sicht der nächsten Monate weiterhin schwach zeigen, da das Überangebot weiterhin Bestand haben dürfte. Ein massiver Long-Drop steht bevor, der den Preis schnell nach unten reißen könnte, weshalb man an Shortpositionen festhalten sollte. Der Coronavirus könnte sich weltweit auf den Verkehr und auf die Neuwagenverkäufe auswirken, was den Platinpreis zusätzlich unter Druck bringen könnte.

Die Spekulanten hatten ihre Netto-Longposition verdoppelt, doch konnten sie den Preis nicht weit über 1.000 USD treiben.

Die einfache Darstellung zeigt an der roten Färbung, dass die Spekulanten eine historisch hohe Netto-Longposition halten.

Positiv für Platin ist, dass die langfristige Unterstützung bei 780 USD in den vergangenen Jahren gehalten hat und Ende 2018 auch der langfristige Abwärtstrend überwunden wurde, was ein langfristiges charttechnisches Kaufsignal auf Sicht einer Dekade erzeugt hat. Trotz diesem langfristigen Kaufsignal muss der Platinpreis jedoch nicht sofort durch die Decke gehen. Der primäre Grund dafür ist, dass aktuell noch ein Überangebot am Markt herrscht, dass im vergangenen Jahr nur durch eine explosionsartig gestiegene Investmentnachfrage kompensiert wurde. Ob diese Nachfrage das Angebot auch in diesem Jahr kompensieren kann, ist fraglich, da es aktuell sehr viele Unsicherheitsfaktoren gibt.

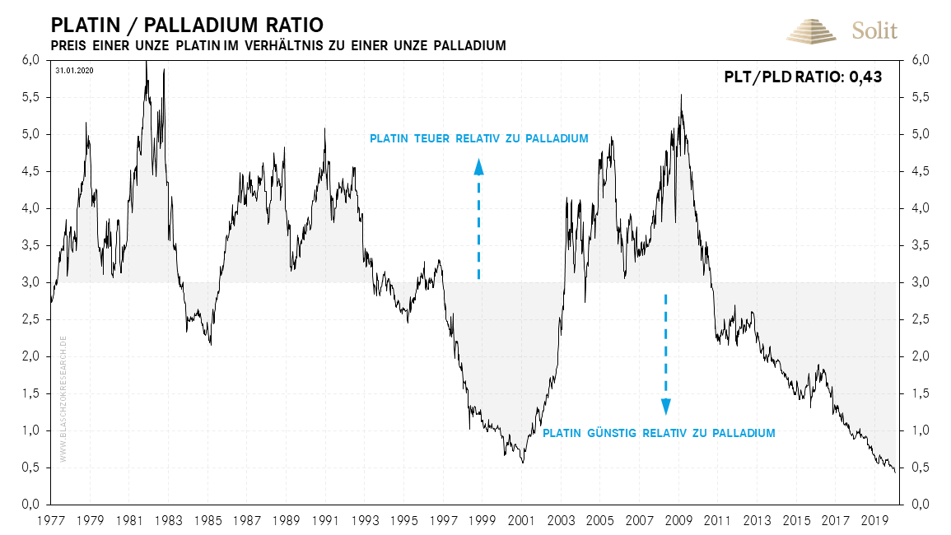

Einerseits könnte eine Rezession die Nachfrage einbrechen lassen und das Überangebot noch verstärken, was den Preis noch weiter drücken könnte. Andererseits hat das Coronavirus nicht nur das Potenzial die Nachfrage einbrechen zu lassen, sondern auch das Angebot, wodurch es zu einem Engpass kommen könnte. Weiterhin würden die Notenbanken auf eine Pandemie mit starken QE-Programmen reagieren, was womöglich die Investmentnachfrage nach Platin als sicheren Hafen vor starker Inflation unerwartet in die Höhe schnellen lassen könnte und der Preis dann durch die Decke geht. Man sollte sich daher besser langfristig orientieren und dabei das Platin/Palladium-Ratio betrachten sowie das Ratio von Platin zu Gold und Silber. Alle drei sagen uns, dass Platin historisch günstig zu allen drei Edelmetallen ist und langfristig ein klarer spekulativer Kauf mit einem hohen Chance/Risiko-Verhältnis (CRV) ist, weshalb man Platin zu 10 % einem gut diversifizierten Edelmetalldepot beimischen sollte, während man das aktuell historisch teure Palladium eher meiden sollte.

Der Platinpreis konnte aus dem langfristigen Abwärtstrend ausbrechen, was langfristig sehr bullisch ist.

Platin ist aktuell historisch günstig zu Palladium und zu allen anderen Edelmetallen.

Der Tageschart für Platin zeigt ein anderes Bild als der langfristige Wochenchart. Langfristig gibt es ein sehr gutes Chance/Risiko-Verhältnis (CRV) für steigende Preise, doch kurzfristig scheint eine große Gefahr eines nochmaligen Rücksetzers zu bestehen. Wir konnten in den vergangenen Wochen und Monaten verfolgen, wie sich die spekulativen Käufe am Terminmarkt verdoppelten, ohne dass der Preis dabei nachhaltig über den Widerstand bei 1.000 USD geschoben werden konnte. Die Spekulanten hatten gehofft, dass der Platinpreis dem Gold- und dem Palladiumpreis ebenso zu neuen Höhen folgen würde, doch der Flugversuch scheiterte und droht nun in einer Bruchlandung zu enden. Alleine der Abbau der neu hinzugefügten 38 Tsd. Kontrakten kann den Preis wieder zurück auf 965 USD führen. Kommt es zur vollständigen Bereinigung und gar zu einer kurzfristigen Verkaufspanik, so wären sogar tiefere Notierungen kurzfristig möglich. Fällt die letzte Unterstützung bei 965 USD, so öffnet sich eine Falltür, durch die der Preis bis auf 860 USD fallen dürfte.

Ein Long-Drop bei Platin steht bevor, der den Preis auf 860 USD zurückführen könnte.

Der kurzfristige Chart zeigt noch einmal deutlich den Fehlausbruch der vergangenen Wochen. Spekulanten hatten hier massiv auf einen Ausbruch gewettet. Fällt der Preis nun unter die Unterstützung bei 965 USD, so werden diese Bullen ihre Positionen wieder verkaufen müssen und es kommt zum Long Drop!

Der Fehlausbruch wurde von massiven spekulativen Käufen begleitet.

Sollte Gold gar wieder unter die 1.550 USD zurückkehren, so ist dieses Szenario extrem wahrscheinlich. Selbst wenn der Goldpreis über 1.550 USD bleibt, ist das Szenario realistisch und der Coronavirus ist ein Faktor, der den Platinpreis kurzfristig zusätzlich weiter drücken würde. Ein kurzfristiger Short auf Platin hat weiterhin gute Chancen und verspricht große Gewinne. Das sind die Trades, die wir suchen und bei denen wir einen guten Teil der Jahresperformance mit einem extrem hohen CRV reinholen können. Langfristig sind und bleiben wir hingegen sehr bullisch und erwarten einen explodierenden Platinpreis, weshalb man den nun möglichen Abverkauf nutzen sollte, um günstig noch einmal in Platin auf langfristige Sicht zu investieren!

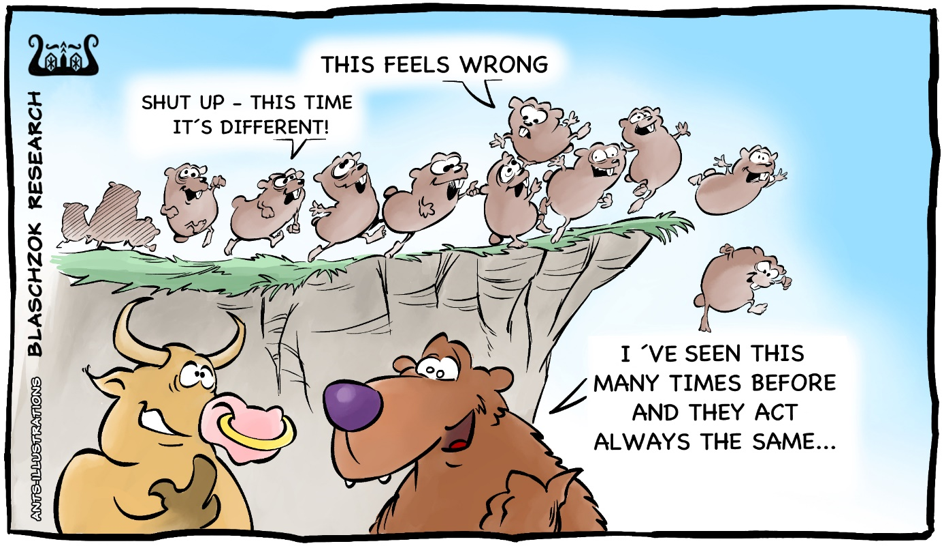

Die Spekulanten (Lemminge) kauften alle Platin am Widerstand und könnten sich nun gegenseitig die Klippe hinunterstoßen.