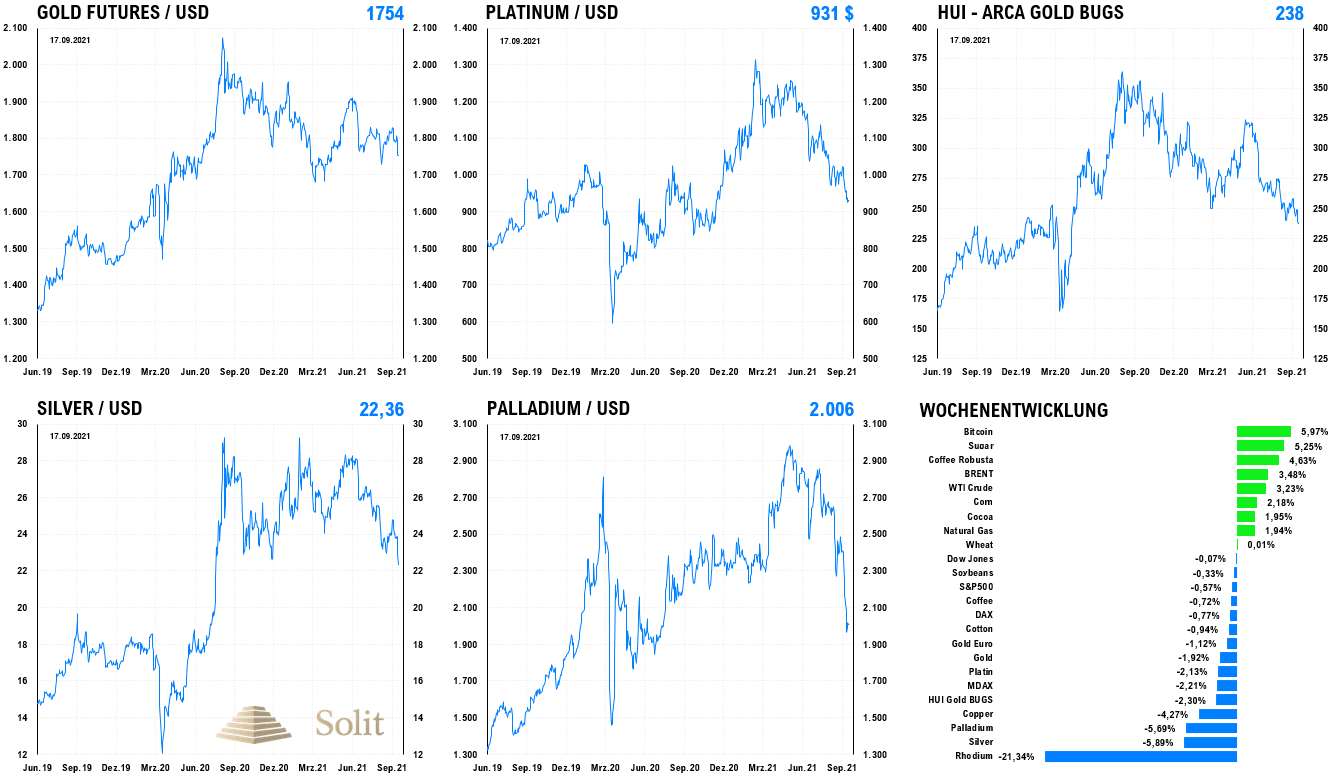

Der Goldpreis fiel vergangene Handelswoche um 1,9 % auf 1.754 US-Dollar, nachdem dieser in der Vorwoche bereits wichtige technische Unterstützungen unterschritten hatte. Silber korrigierte wieder deutlich stärker um 6 %, nachdem die wichtige Unterstützung bei 23,80 US-Dollar gebrochen wurde. Hier gab es eine mutmaßliche Manipulation des Preises, nachdem die großen vier Händler an der COMEX mit 11 Tagen der Weltproduktion auf einen wieder fallenden Preis gewettet hatten. Silber fiel damit auf die langfristige letzte Unterstützung bei 22 US-Dollar, die nun zum dritten Mal getestet wird. Finden sich hier nicht genügend Käufer, so droht ein finaler Abverkauf auf 19 US-Dollar.

Die Platinmetalle verbuchten nur kleine Verluste, nachdem diese in der Vorwoche bereits stark eingebrochen waren. Platin, das bis dato immer noch ein Überangebot am physischen Markt aufweist, fiel um 1,7 % auf die nächste Unterstützung bei 920 US-Dollar. Platin hatte in der Vorwoche bereits einen langfristigen Aufwärtstrend gebrochen, nachdem es seit Anfang Mai um 350 US-Dollar (28 %) gefallen war. Der Terminmarkt für Platin ist bereits überverkauft und das Tief mit einer Trendwende scheint nah zu sein.

Palladium fiel in der letzten Woche „nur“ um 6,2 %, nachdem der Preis in der Vorwoche um 12 Prozent eingebrochen war. Der Abverkauf fand an der Unterstützung bei 1.950 US-Dollar erst einmal sein Ende und industrielle Käufer dürften hier die Hände aufhalten, um günstig die Lagerbestände zu füllen.

Alle Edelmetalle fielen vergangene Woche und auch die Goldminen gaben um 5,7 % nach

Der HUI-Goldminenindex durchlebte vergangene Woche eine Achterbahnfahrt und beendete mit einem Minus von 1,4 % bei 237 Punkten die Handelswoche. Es ist schon erstaunlich, dass der HUI aktuell günstiger zu haben ist als vor dem Beginn der Coronakrise. Die QE-Programme, der hohe Goldpreis und die hohen Gewinne der Minenunternehmen sind überhaupt nicht eingepreist in den aktuell zum Goldpreis historisch niedrigen Kursen. Die Minen sind ein unterbewertetes Investment, das in den nächsten Jahren bei persistent hohen Inflationsraten noch sehr viel Kurspotenzial hat.

Die amerikanischen Verbraucherpreise stiegen am Dienstag den fünfzehnten Monat infolge an mit einem Plus von 5,3 % zum Vorjahr. Im Vormonat stiegen die Preise ebenfalls um 5,3 %. Die Kerninflationsrate ohne Nahrungsmittel und Energie stieg jedoch nur um 4 % zum Vorjahr, während ein Anstieg von 4,2 % erwartet wurde. Zum Vormonat stieg der CPI um 0,3 % (Erwartung: 0,4 %) und die Kerninflationsrate um 0,1 % (Erwartung: 0,3 %), womit auch hier die Erwartungen des Marktes enttäuscht wurden.

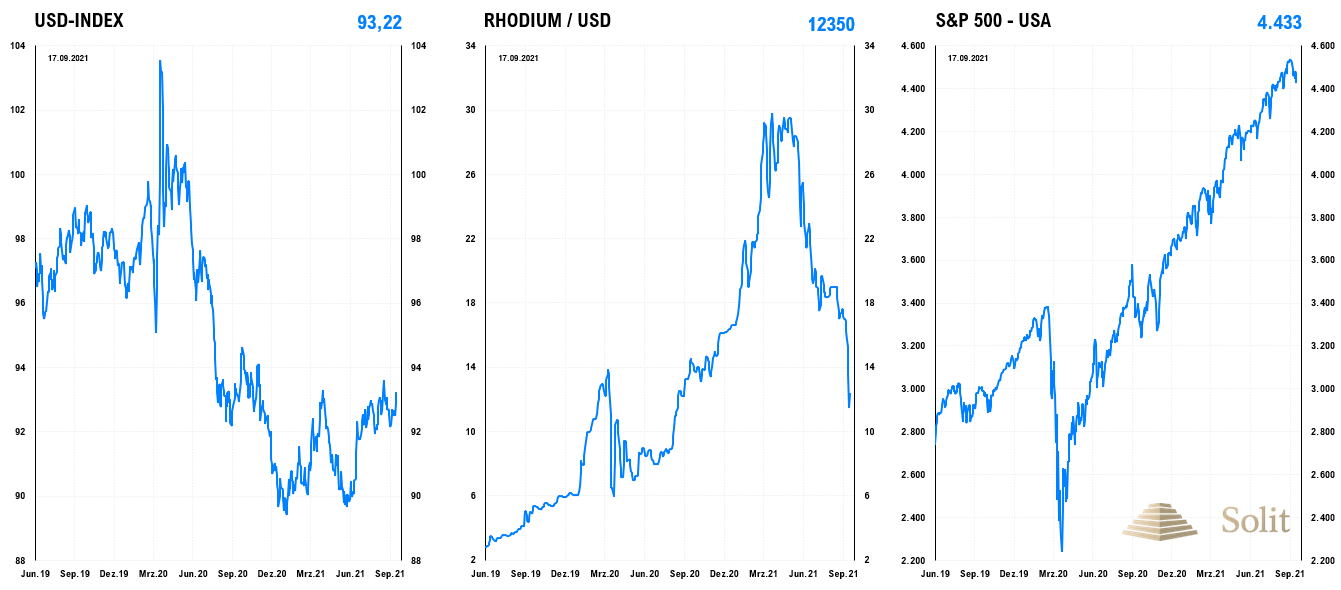

Diese leichte Enttäuschung hatte kurzzeitig die Hoffnung auf eine Verschiebung des Taperings geschürt, worauf der US-Dollar absackte, der Goldpreis um 25 US-Dollar nach oben schoss und dabei kurzzeitig den Widerstrand bei 1.800 US-Dollar überwand. Auch am Aktienmarkt gab es kurzzeitig eine Kaufpanik, doch dann setzten diese ihren Abwärtstrend fort. Der S&P 500 fiel seit Anfang September um 3,4 %, nachdem sich die Wirtschaftsdaten zunehmend eintrüben.

Die drohende Pleite des chinesischen Immobilienentwicklers Evergrande liegt belastend auf den Aktienmärkten. Der Immobiliensektor macht bis zu 30 % des chinesischen BIPs aus. Führt dies zu Dominoeffekten im überschuldeten Bankensystem, so steht die nächste Krise bereits vor der Türe. Die Immobilienblase in China hat damit ihr Ende erreicht und eine Millionen Menschen, die ihre Ersparnisse bei diesem Unternehmen investiert haben, drohen hohe Verluste. Da jedoch 90 % der Chinesen Wohneigentum besitzen, hätte ein unkontrollierter Einbruch des Immobilienmarktes einen massiven Einfluss auf die Rest- und Weltwirtschaft.

Dies könnte ein Anlass dafür sein, eine Drosselung der Anleihenkäufe weiter in die Zukunft zu verschieben. Letztlich werden die Notenbanken auf Kreditausfälle mit dem Drucken von Geld reagieren, was letztlich bullisch für den Goldpreis sein wird. Mit steigenden Zinsen wird es in den nächsten Jahren zu einer Neustrukturierung der weltweiten Arbeitsteilung und einhergehend zu neuen Lieferketten kommen. In dieser Zeit wird eine Krise die andere jagen, worauf die Notenbanken immer mit dem Drucken von Geld reagieren werden. Die Stagflation ist daher weiter das wahrscheinlichste Ergebnis dieser Politik.

Dem Aktienmarkt, der sich in den letzten Monaten eingekeilt hat, droht eine Korrektur, wenn die Kursverluste der letzten Woche nicht bald wettgemacht werden. Dies könnte zu einer kurzfristigen Flucht in die Edelmetalle führen, was deren Preise auf dem aktuellen Niveau stabilisieren würde. Der breite US-Aktienmarkt stieg seit dem März 2020 um mehr als 100 % an und was hoch steigt, fällt in der Regel auch tief. Dies sah man zuletzt nicht nur bei Bauholz, sondern nun auch bei Rhodium, dessen Preis auf über 30.000 US-Dollar anstieg und in der letzten Woche wieder auf 12.350 US-Dollar fiel.

Die Zeichen für einen Anstieg der Edelmetallpreise stehen in den nächsten Jahren sehr gut, während sich die Lage am Aktien- und Anleihenmarkt zunehmend eintrübt. Die Edelmetalle und die Minenaktien bleiben daher mit die interessantesten Investments für die nächsten Jahre.

Rhodium brach vergangene Woche um 21 % ein