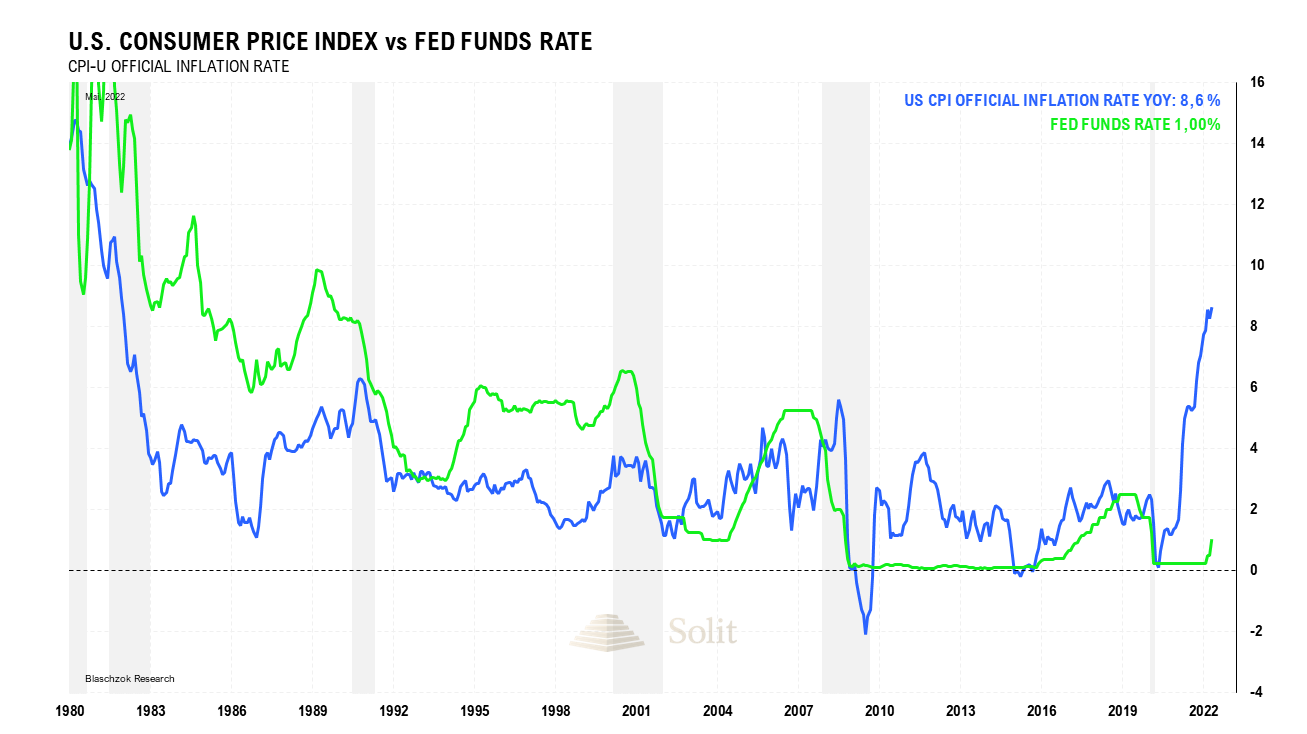

Viele Investoren hofften am Freitag auf eine Bestätigung durch die neuesten Inflationsdaten aus den USA, dass das Hoch der Inflation im März mit 8,5 % bereits erreicht wurde, nachdem der Preisanstieg im April bei „nur“ 8,3 % lag. Eine Entspannung an der Inflationsfront hätte der US-Notenbank Spielraum gegeben, die Zinsen nicht so stark anzuheben, was gut für die Aktienmärkte gewesen wäre.

Einen Tag zuvor hatte JPMorgan bereits mit einem heißeren Preisanstieg gerechnet, worauf die Aktien- und Anleihenmärkte in Talfahrt gingen. JPMorgan behielt recht und die am Freitag veröffentlichten Daten zeigten einen Preisanstieg im Mai zum Vorjahr von 8,6 %, womit ein neues 40-Jahreshoch erreicht wurde. Allein zum Vormonat stiegen die Preise um 1 % an, wobei die Energiepreise um 3,9 % und die Lebensmittelpreise um 1,2 % zum Vormonat nach oben sprangen. Selbst die Kerninflationsrate, ex Energie und Lebensmittel, übertraf die Erwartungen des Marktes, die um 0,63 % anstieg, während der Marktkonsens bei 0,5 % lag. Aufgrund von Basiseffekten sank die Jahresrate jedoch von 6,2 % auf „nur noch“ 6,0 %.

Die Preise in den USA stiegen im Mai um 8,6% auf ein neues 40-Jahreshoch

Die US-Notenbank hatte bei ihren nächsten beiden Sitzungen bereits Zinsanhebungen von jeweils 50 Basispunkten angekündigt und nun rechnet man im September ebenfalls mit einem weiteren Zinsschritt von 0,5 %. Die Fed Funds Futures spiegeln mittlerweile sogar eine Wahrscheinlichkeit von 22 % für einen Zinsschritt von 75 Basispunkten im Juli wider.

Die Zinsanstiege sind Gift für die Unternehmensgewinne, was die Aktienmärkte sofort eskomptierten und die Technologiebörse Nasdaq um 1.000 Punkte (-8 %) seit Donnerstag einbrach, während der S&P500 um 7 % fiel. Die Anleihenmärkte kollabierten, wobei die zehnjährigen Zinsen für US-Staatsanleihen auf 3,23 % nach oben schossen. Die Stagflation manifestiert sich immer weiter exakt nach dem Spielplan, wie ich ihn schon vor 3-4 Jahren vorhergesagt hatte.

Wie in den siebziger Jahren wird es auch diesmal Phasen in der Rezession geben, in denen die deflationären Kräfte die inflationären Kräfte einholen, was die Märkte unterschiedlich treffen wird.

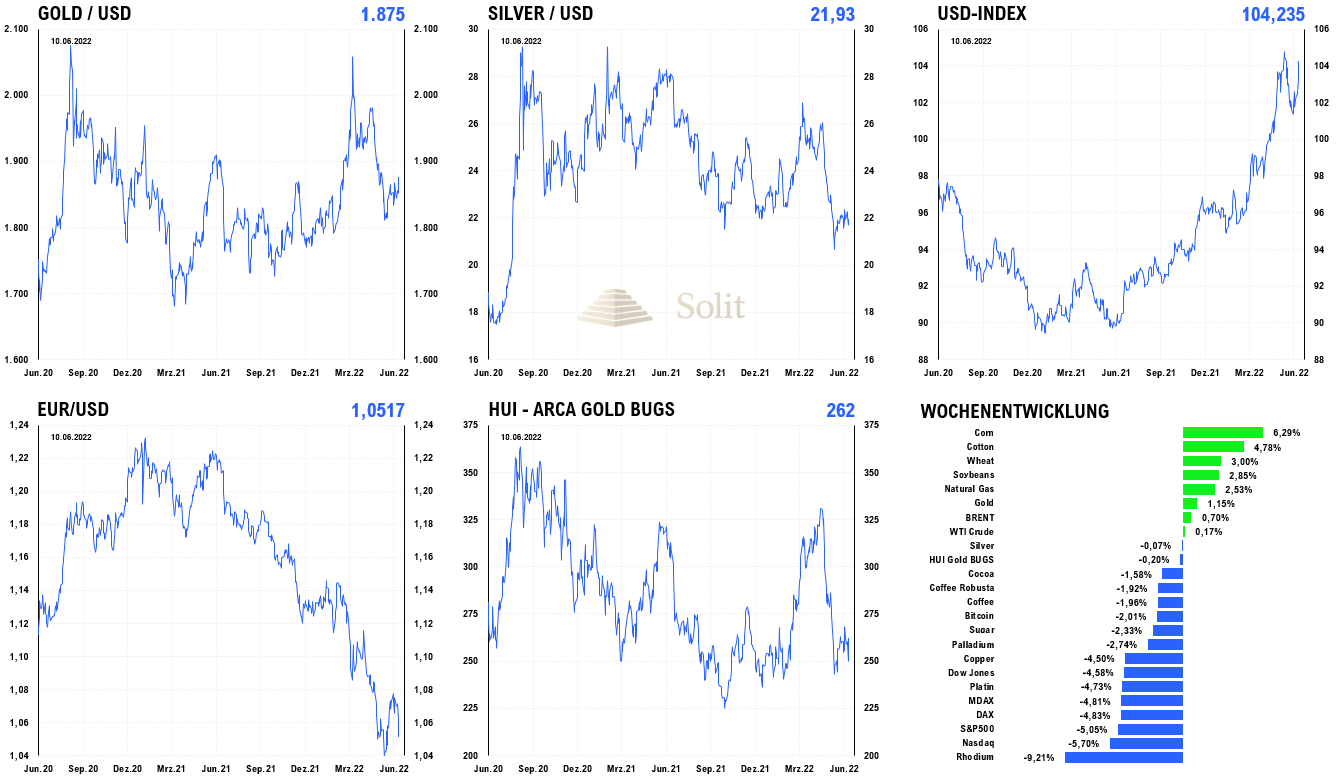

Der Goldpreis reagierte am Freitag plan- und ziellos, entsprechend der Unkenntnis und Planlosigkeit der Marktteilnehmer, die bisher nur steigende Märkte, niedrige Inflation und Nullzinsen kannten. Die erste Reaktion des Goldpreises war die Gleiche, wie immer in den letzten Monaten mit einem Preiseinbruch um 20 US-Dollar auf 1.824 US-Dollar, nur um diese sofort wieder wettzumachen. Danach fiel der Goldpreis wieder auf das Tief, nur um danach eine Rallye zu starten, die sich zu einem Short-Squeeze entwickelte und den Preis auf 1.878 US-Dollar hievte. Scheinbar hatten sich doch einige Investoren besonnen und erkannt, dass hohe Inflationsraten bullisch für den Goldpreis sind, insbesondere in einem Umfeld, in dem es bei steigenden Zinsen keine Alternativen am Aktien- oder Anleihenmarkt gibt. Ich hatte diese Entwicklungen in den letzten vier Jahre hunderte Male genau beschrieben und prognostiziert, sodass diese Entwicklung für meine langjährigen Leser keinerlei Überraschung ist.

Der Goldpreis konnte ansteigen, obwohl der US-Dollar wieder stärker wurde

Der US-Dollar konnte von diesen steigenden Zinsen natürlich zu all den anderen Fiat-Währungen profitieren, während der japanische Yen mit 134 Yen je US-Dollar auf den tiefsten Stand seit 2002 fiel und die europäische Gemeinschaftswährung wieder auf 1,045 US-Dollar kollabierte.

EZB-Zinsentscheid

Während die US-Notenbank agiert, weigerte sich die Europäische Zentralbank (EZB) letzte Woche mit starken Zinsanhebungen und einer Reduzierung der Notenbankbilanz die hohe Teuerung zu bekämpfen und für Preisstabilität zu sorgen. Trotz der aktuell historisch hohen Inflation von 7,4 % im Euroraum, hält die EZB an ihrer ultralockeren Geldpolitik fest. Die geplante Zinsanhebung im Juli um winzige 25 Basispunkte zeigt, wie sehr man sich bei der EZB fürchtet, von den Folgen der destruktiven Nullzinspolitik in den letzten 13 Jahren eingeholt zu werden. In einem freien Markt handeln Zinsen mehrere Prozentpunkte oberhalb der Teuerung, doch wagt man nicht einmal einen Zinsschritt um 50 Basispunkte. Zu groß ist die Angst vor einer Rezession durch einen Zusammenbruch der Fehlallokationen und Blasen, die man durch die planwirtschaftlichen Eingriffe in den Markt selbst erzeugt hat.

Mit der Zinswende endet der künstliche Aufschwung im Euroraum und erst mit Markt- und Leitzinsen deutlich oberhalb der Inflationsrate ist ein nachhaltiger realer Aufschwung wieder möglich. Bis dahin muss Europa in den nächsten Jahren durch ein tiefes Tal der Rezession, das man nicht umgehen kann. Einerseits müssen die Fehlallokationen in einer Rezession bereinigt und andererseits die Verschuldung abgebaut werden. Die Rezession kann die EZB nicht verhindern, doch kann sie helfen die Schulden über Inflation, anstatt Deflation abzubauen. Da die Ursache der Geldentwertung in der neu geschaffenen Liquidität der QE-Programme (APP & PEPP) liegt, kann nur eine Kontraktion der Geldmenge weiterhin hohe Inflationsraten verhindern, was seitens der EZB nicht gewünscht ist. Die Inflationsraten werden hoch bleiben, womit sich die finanzielle Repression der Europäer fortsetzen wird. Die Bekundung der EZB, man wolle die Inflation bekämpfen, ist eine unwahre Worthülse, da sie selbst durch das Drucken von Geld aus dem Nichts dafür verantwortlich ist und somit die Macht hat, durch marktnahe Zinsen im zweistelligen Bereich und einem QT-Programm, dem jederzeit ein Ende zu setzen. Inflation ist immer ein monetäres Phänomen einer bewussten zerstörerischen Politik.

Angesichts der Zurückhaltung der EZB dürfte klar sein, wohin die Reise des Euros geht. Der Abwärtstrend des Euros hatte in der letzten Woche mit der EZB-Sitzung gehalten und seither befindet sich die Gemeinschaftswährung wieder auf Talfahrt. Der Euro dürfte zum US-Dollar bald auf die Parität und wahrscheinlich auch darunterfallen. Selbst ein finaler Einbruch des Euros auf 0,90 US-Dollar wäre mittelfristig denkbar. Europa steht aufgrund der destruktiven und wirtschaftsfeindlichen Politik der EZB und Brüssels denkbar schlecht da. Steigen die Zinsen weiter, so wie wir glauben, dann droht der europäischen Wirtschaft der Kollaps mit bisher unbekannt hoher Arbeitslosigkeit und sozialen Unruhen. Die Kaufkraft des Euros befindet sich im Niedergang und man sollte nicht warten, um sein Vermögen noch in Sicherheit zu bringen, denn die richtige Krise beginnt erst mit steigenden Zinsen und endet mit Zinsen im zweistelligen Bereich. Der Weg bis dahin wird noch lang und schmerzhaft, wobei all jene die Euros oder Aktien, anstatt Edelmetalle halten, inflationsbereinigt wohl den größten Teil ihrer Vermögen und Ersparnisse verlieren werden. Nutzen sie daher dieses glücklichen Zufall, dass Investoren Gold verkaufen mussten, um Verluste am Aktienmarkt auszugleichen, was Ihnen ermöglicht Gold noch einmal mit einem kleinen Abschlag zu kaufen, bevor sich die Rallye am Goldmarkt fortsetzen wird!