Die monetären Edelmetalle erlebten in der vergangenen Handelswoche eine wahre Achterbahnfahrt. Am Montag, den 17.08.2020, trieben die Bullen nach dem Einbruch der Vorwoche die Preise steil nach oben, in der Hoffnung die Rallye würde sich fortsetzen. Der Goldpreis erreichte am Dienstagnachmittag in der Spitze wieder 2.015 US-Dollar und Silber 28,50 US-Dollar. Dort holten die Bären zum massiven Gegenschlag aus und schlugen die Bullen zurück. Seither befinden sich die Edelmetalle in der Korrektur, wobei starke Käufer die Rücksetzer weiterhin nutzten, um sich in den Gold- und Silbermarkt einzukaufen. Dies zeigte sich in der vergangenen Woche an den untypisch vielen technischen Fehlausbrüchen im Gold- und Silberchart. Immer dann, wenn den Bullen unter massiven Käufen der deutliche Ausbruch über eines der massenpsychologischen Kursmuster gelang, folgte ein unvermittelt starker Preisrücksetzer, ausgelöst durch massive Verkäufe am Terminmarkt.

Seit fast zwei Wochen sehen wir bereits die Einbrüche auf der Shortseite und hatten auch den starken Einbruch bei Gold und Silber der vorletzten Woche antizipiert, nachdem wir vor etwas mehr als zwei Wochen plötzlich ein ungewöhnlich starkes Angebot am Gold- und Silbermarkt wahrgenommen hatten. Seither vermuten wir, dass die Notenbanken und Regierungen zum Schutz ihres Geldmonopols bei einem Goldpreis oberhalb von 2.000 US-Dollar begonnen haben am offenen Markt über Verkäufe physischer Ware sowie über kurzweilige Eingriffe am Terminmarkt die Rallye auszubremsen.

Dieses Vorgehen ist logisch und notwendig, denn steigende Preise ziehen weitere Käufer und Spekulanten gerade in der aktuellen Wirtschaftskrise an, wodurch die Preise für Gold und Silber aufgrund kurzfristiger Knappheit immer weiter ansteigen könnten. Da Gold echtes Geld und die stärkste Währung der Welt ist, ist es die internationale Benchmark für die Kaufkraft der verschiedenen staatlichen Fiat-Währungen. Ein zu starker Anstieg des Goldpreises könnte das Vertrauen in den Euro und den US-Dollar unterminieren. Dies hätte politische Konsequenzen, weshalb ein Eingreifen der Politik auf den Goldmarkt notwendig ist.

Da man die Marktgesetze, ebenso wenig wie die Naturgesetze, außer Kraft setzen kann, wird der Goldpreis langfristig in dem Maße weitersteigen wie die Notenbanken Zentralbankgeld aus dem Nichts erschaffen und die Geldmenge inflationieren. Auch wenn sie den Anstieg der Edelmetallpreise nicht aufhalten können, so sind sie dennoch in der Lage durch kurzzeitige Interventionen Preiseinbrüche zu erzeugen, die in erster Linie Spekulanten entmutigen oder gar animieren für einige Wochen auf einen fallenden Preis zu setzen. Weiterhin stärkt ein Preisrückgang der Edelmetalle die staatlichen Währungen und mindert den Druck auf Investoren sich kurzfristig gegen steigende Preise durch den Kauf von Gold abzusichern. Dadurch lässt sich die Rallye kurzzeitig unterbrechen und eine mehrjährige Goldhausse gemächlich in der Art und Weise managen, dass ein möglichst geringer Teil der Bevölkerung davon erfährt.

Mit diesem Wissen, der Beobachtung der Positionsveränderung am Terminmarkt sowie unserer Erfahrung, waren wir in den letzten Jahren in der Lage Preiseinbrüche zu antizipieren und kurzfristig auch öfter einmal ein paar Chips vom Tisch zu nehmen, um günstiger wieder einsteigen zu können. Die vorübergehende Korrektur wird auch diesmal ihr Ende finden und sich danach die Hausse der monetären Edelmetalle Gold und Silber unweigerlich fortsetzen. Deshalb sollte man das Ende dieser Korrektur nutzen, um wieder als Käufer am Gold- und Silbermarkt aufzutreten, um bei dem nächsten Anstieg voll dabei zu sein.

Gold schafft es auf die Titelseiten

Gold hat es auf die Titelseite von Focus Money geschafft, was zeigt, dass das öffentliche Interesse an Gold aktuell hoch ist. Angesichts der Inflation und dem drohenden Kaufkraftverlust verwundert dies nicht. Oftmals erscheinen derartige Titelgeschichten am Ende eines starken Preisanstiegs oder einer Hausse, da dann die meisten Menschen auf diesen Markt aufmerksam wurden und zuletzt auch in den Fokus der Journalisten gerät. Auch am Ende von Bärenmärkten, wenn die Angst und Panik am größten ist, findet man Titelgeschichten mit Experten, die immer weiter fallende Preise prophezeien, worauf meist der Markt in die gegenteilige Richtung dreht. Der Titelblatt-Indikator funktioniert auf allen Märkten und ist ein Sentiment-Indikator, der die Stimmung des Marktes widerspiegelt.

Würde Der Spiegel ähnlich berichten, wäre dies ein deutliches Warnzeichen, doch da es sich bei Focus Money um ein kleineres Finanzmagazin handelt, ist diese Titelgeschichte noch kein Grund zur Sorge, geschweige denn ein Indiz für ein baldiges Ende der übergeordneten Hausse. Dennoch passt es zu der aktuellen Korrektur, in der sich der Goldmarkt seit zwei Wochen befindet, nachdem bei Preisen über 2.000 US-Dollar eine deutliche Kaufpanik herrschte.

Es gibt weitere belastende Faktoren, die eine kurzfristige Korrektur des starken Goldpreisanstiegs von 70 % binnen 24 Monaten unterstützen. Die Angst vor einem weiteren Shutdown der Volkswirtschaften ist bei Investoren größtenteils verflogen, da die empirische Datenlage diesen Schritt in keiner Weise stützt. Darüber hinaus verfügt Russland bereits über einen sicheren und schnell verfügbaren Impfstoff sowie die Bereitschaft, diesen an alle Länder zur eigenen Produktion weiterzugeben. Dennoch diskutieren Politiker, insbesondere hierzulande, die Maßnahmen wieder zu verschärfen, um eigene politische Ziele voranzubringen. Diese Maßnahmen ersticken die europäische Wirtschaft jedoch und sorgen für viel Leid und Not auf anderen Teilen der Erde. Viele Millionen Menschen weltweit, die sich vor den Shutdowns bereits kaum ernähren konnten, haben nun aufgrund der Shutdowns mit dem Hungertod zu kämpfen. Nebst den USA und vielen weiteren Ländern hat nun auch Italiens Gesundheitsminister erklärt, dass Italien keinen weiteren Shutdown haben wird. Selbst bundesdeutsche Leitmedien beginnen ihre bisherigen Aussagen über die Gefährlichkeit der Pandemie zu relativieren, seitdem Russland den Sieg im Wettlauf um einen Impfstoff verkündet hat. Ein Alleingang für einen erneuten Shutdown der Bundesregierung ist damit unwahrscheinlich geworden.

Für die Aktienmärkte und die Wirtschaft sind dies gute Neuigkeiten, weshalb selbst der breite Aktienindex S&P 500 mittlerweile ein neues Allzeithoch erreichen konnte, nachdem zum Ende der vergangen Handelswoche Widerstände in diesem Index sowie beim Dow Jones überwunden wurden. Die Fortsetzung der V-förmigen Erholung des kürzesten Aktien-Bärenmarktes der Geschichte und das Ausbleiben eines erneuten Shutdowns gepaart mit niedrigen Zinsen, massiven Fiskalprogrammen und der Rekapitalisierung des Kreditgeldsystems durch die Geldflut der Notenbanken, verringert die Wahrscheinlichkeit eines Double Dips in der Realwirtschaft. Investoren, die die Rallye verpasst haben, werden nun zum Einstieg in den Aktienmarkt gezwungen und neigen dazu Gewinne am Goldmarkt zu realisieren.

Erholt sich die Wirtschaft weiter, so könnten die Renditen der Staatsanleihen steigen, schon allein wegen der Inflation der Geldmenge in Antizipation der künftig steigenden Konsumentenpreise. Die Veröffentlichung des Protokolls der letzten Sitzung des Offenmarktausschusses der US-Notenbankbrachte ergab keine wirklichen Neuigkeiten, doch reagierte der Markt auf die Aussagen zur Zinsstrukturkurve. So will die Notenbank die Renditen nach oben nicht deckeln, was die Märkte zuvor jedoch erwartet hatten(YCC – Yield Curve Control). Dies könnte mittelfristig steigende Zinsen und einen stärkeren US-Dollar bedeuten, was kurzfristig den Goldpreis belasten könnte. Der USD-Index konnte daraufhin an Stärke gewinnen und wird womöglich in dieser Handelswoche den Abwärtstrend überwinden, womit eine kurzfristige Erholungsphase des US-Dollars bevorstehen würde.

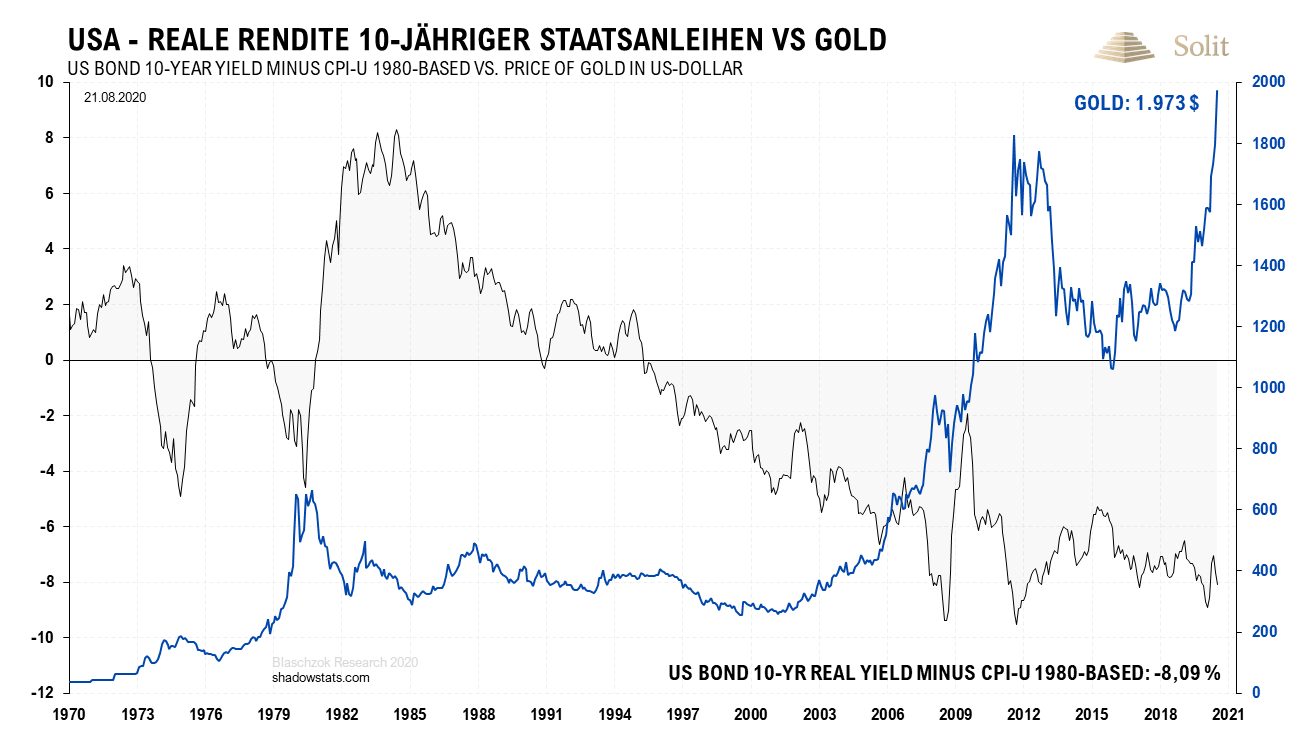

Der Goldpreis steigt in Zeiten hoher Inflation bzw. realer Negativrenditen stark an

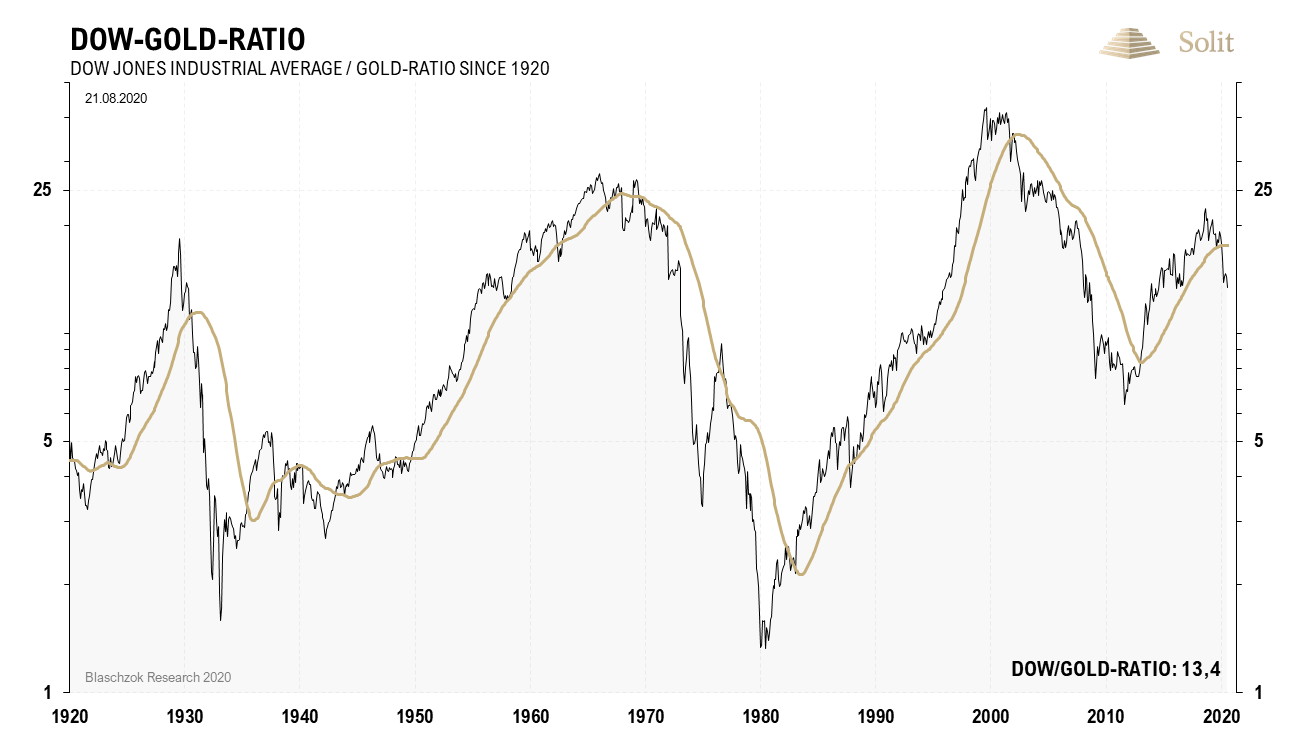

Kurzfristig mögen steigende Nominalzinsen und ein steigender Dollar zu anderen Fiat-Währungen einen negativen Einfluss auf den Goldpreis haben, doch nicht langfristig. In den letzten Jahren erklärte ich bereits, dass die Zinsen in der kommenden Stagflation zwangsläufig inflationsinduziert ansteigen müssen, ebenso wie in den siebziger Jahren. Damals lagen die Zinsen bei bis zu 20 % und dennoch stieg der Goldpreis wie eine Rakete in den Himmel. Dies lag daran, dass die Realzinsen während dieser Periode trotzdem noch negativ waren, was bedeutet, dass die reale Teuerung der Konsumentenpreise höher war als die Nominalzinsen. Gerade in einem Umfeld steigender Zinsen wird die Bereinigung von Fehlallokationen in der Realwirtschaft noch einmal vorangetrieben, weshalb Gold und Silber auch in den kommenden Jahren deutlich besser performen dürften als der Standardaktienmarkt. Das Dow-Gold-Ratio gibt weiterhin die Richtung vor und könnte in den kommenden Jahren wieder auf 2 oder gar 1 fallen, was bedeutet, dass man mit einer Unze Gold wieder einmal den Dow Jones kaufen kann, während man heute noch 13,4 Unzen Gold dafür auf den Tische legen muss. Wer aktuell also sein Gold verkauft, um wieder in den Aktienmarkt einzusteigen, begeht einen strategischen Fehler, denn die Bereinigung von Fehlallokationen in der Realwirtschaft wird sich noch fortsetzen.

Das Dow-Gold-Ratio befindet sich im Bärenmarkt und somit auch der Aktienmarkt inflationsbereinigt